您当前的位置:检测资讯 > 行业研究

嘉峪检测网 2018-08-30 17:29

钛金属(Titanim)日益被人们重视,被誉为“现代金属”和“战略金属”,是提高国防装备水平不可或缺的重要战略物资,是20世纪50年代走向工业化生产的一种重要金属,其性质优良,储量十分丰富,被誉为正在崛起的“第三金属”。

表1 钛及钛合金基本特性

|

钛及钛合金基本特性 |

|

密度小,比强度(强度/密度)高 |

|

弹性模量低,最接近骨的弹性模量 |

|

抗疲劳强度高 |

|

无磁性 |

|

耐腐蚀性能好 |

|

良好的生物相容性 |

|

典型牌号: 纯钛:TA1、TA2、TA3、TA4 钛合金:Ti-6Al-4V |

我国已探明的钛矿基础储量为2亿吨,排名全球第1,主要分布在四川攀西、河北承德、云南、海南、广西和广东。

图1 我国钛矿储量分布图

2 钛及钛合金产业链

图2 钛及钛合金产业链

3 钛精矿

钛原料主要为钛铁矿和金红石精矿。全球钛铁矿储量9.7亿吨,金红石储量6200万吨。(来源USGS 2018)

金红石精矿的TiO2品味高,杂质含量少,是钛冶金和钛白粉生产的优质原料,但储量有限;

钛铁矿储量大,TiO2含量低,氧化物杂质含量低,需要通过处理成“富钛料”才能作为生产TiCl4的原料。

表2 2011年全球主要钛原料供应商的生产能力

图3 各国钛铁矿储量情况

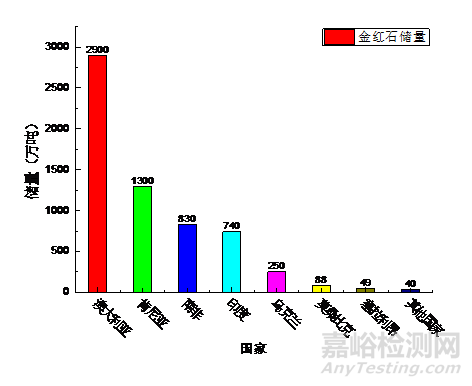

图4 各国的金红石储量情况

我国的钛资源(TiO2 )的94.3%赋存在钒钛磁铁矿中(品位低不能直接利用)。钒钛磁铁矿通过炼钢工艺将钛元素富集到钛渣中。钛资源的选矿回收率近47%、冶炼回收率53.27%,钛资源总利用率只有25.04%。矿石中的钒、钛部分回收利用,镍、钴、镓、钪元素未能回收利用。

2017年中国共生产钛精矿约380万吨,其中攀西地区的产量为260万吨。进口钛精矿330万吨,较2016年增长了29.5%。

图5 中国各省钛资源分布情况

(钛精矿生产:攀西地区(攀钢)、云南地区、海南地区、承德地区、山东地区)

攀西地区的钒钛磁铁矿尾矿、低品位钛矿和高钛渣的利用还存在一定的技术难度。攀钢针对高钛高炉渣、钒钛磁铁矿、低品位钛矿分别建立了三条中试线(高温碳化-低温氯化工艺中试线、转底炉直接还原—熔分深还原中试线、氧化还原-浸出工艺中试线)进行技术攻关,以求提高钛资源的综合利用率,保障我国高品质钛原料的供给。

4 海绵钛

2017年全球海绵钛产量为178,492 吨,其中中国海绵钛产量居第1位。

图6 2017年全球海绵钛产能与产量

图7 2017年中国海绵钛主要厂家的产量(吨)

产 能:由于大量投资需求的融入,2008-2012年中国海绵钛产能持续扩张,致使产能过剩。

产 量:连续3年增长(2015年共62035吨,2016年共67077吨,2017年72922吨)

价 格:在原材料价格上涨和高端需求增长的推动下,2017年国内海绵钛价格呈大幅度上涨(5万~7万/t),使用成本较高。

进 出 口:2016年和2017年中国海绵钛进口量高于出口量,2017年进口量为3844吨,较2016年增加20.8%。对于高端海绵钛,中国一直长期依赖于进口。

生产工艺:中国攀钢钛业全套引进乌克兰技术(熔盐氯化+倒U型炉还原蒸馏)、洛阳双瑞万基引进日本技术(沸腾氯化+I型炉还原蒸馏)。我国海绵钛生产工艺和整套装备自主开发的少,引进国外技术和设备较多;

能 耗:国外的每吨海绵钛总能耗在20000~25000kWh,国内海绵钛能耗高、污染大、成本高;

质 量:国外海绵钛孔隙率高,0A级超软钛(硬度低)比例高,杂质含量少;中国海绵钛杂质质量控制逐步提高,但超软钛比例小,部分产品比较致密。高端海绵钛仍依赖进口。值得一提的是攀钢已攻克熔盐氯化、镁电解槽和还原蒸馏工艺等难题,已能批量生产氮氧含量及布氏硬度低的高品质海绵钛。

其 他:目前中国在高纯海绵钛(4N~5N级)产品仍未产业化。国外优秀的海绵钛生产企业有俄罗斯阿维斯玛镁钛联合企业(VSMPO-AVISMA)、日本大阪钛科技公司(OTC)、日本东邦钛(TTC)、美国Timet、美国ATI、哈萨克斯坦ZTMP、乌克兰ZTMP、美国Honeywell(高纯电子钛)。

5 钛粉

2016年全球钛粉年产能约4k吨,其中规模较大的钛粉生产商主要位于加拿大、中国、日本、韩国及美国。钛粉市场科分为初级粉末产品及中低品质细粉。球形或近球形钛粉年产能约0.5~1.0k吨。目前仅有一小部分用于增材制造,有些公司在持续探索低成本钛粉的生产及成型工艺,其重点已转向增材制造用低成本钛粉的大批量生产技术。

国外高性能钛合金粉末冶金技术已发展到较高的水平,在航空航天等诸多领域已开始得到应用。国内在钛合金粉末冶金技术方面也开展了不少工作,但对可用于关键结构件的高性能粉末钛合金技术的研究还不多。

钛粉附加值更高,因此优质的钛粉价格也较高。HDH钛粉价格为66~176美元/kg,气体雾化法钛粉的价格为165~330美元/kg,等离子旋转电极法钛粉的价格为407~1210美元/kg。

2016年国内钛粉企业有宝鸡富士特(1200t,51.7%)、宝鸡泉兴(700t,30.2%)、岐山迈特(300t,13%)、西北有色院(50t,2.1%)、宁波创润(70t,3.0%)。国外钛粉企业有Global Titanium、TIMET、ATI、Nashua、Osaka、OTC、Toho、 Sumitomo Sitex、GFE、ALD、TLS。

6 钛白粉

2017年全球产能中氯化法钛白粉占62.7%,硫酸法占37.3%。在五大跨国钛白生产商中,约85%的产能采用氯化法工艺。杜邦、特诺目前所有钛白生产厂全部采用氯化法工艺。科斯特、康诺斯及亨斯迈的氯化法工艺占比也分别达到了87%、79%和62%。中国钛白粉生产工艺主要为硫酸法,部分企业采用氯化法。

全球钛白产能从2011年638万吨增长至2017年741万吨,市场高度寡头垄断,海外产能主要集中在杜邦(科慕)(124.2万吨)、亨斯迈(81万吨)、科斯特(85.8万吨)、康诺斯(55.9万吨)、特诺(46.5万吨)手中,五大巨头合计产能394 万吨,占比约52%,作为钛白粉行业的领导者,这些海外巨头在较大程度上主导着全球钛白粉的供给、价格和发展。中国产能355万吨,占比48%。

表3 全球钛白粉主要生产商的产能与工艺

|

生产商 |

国家 |

产能(万吨/a) |

生产工艺 |

|

杜邦(Dupont) |

美国 |

116 |

氯化法 |

|

亨茨曼(Huntsman) |

美国 |

90.5 |

氯化法(23.1万吨)、硫酸法 |

|

科斯特(Gristal Global) |

沙特 |

77.8 |

氯化法(58.8万吨)、硫酸法 |

|

康诺斯(Kronos) |

德国 |

52 |

氯化法(41万吨)、硫酸法 |

|

特诺(Tronox) |

澳大利亚 |

38 |

氯化法 |

|

石原(Ishihara) |

日本 |

25 |

氯化法、硫酸法 |

*2017年特诺收购科斯特,总产能150万吨/a。

2017年我国钛白粉产量为286.95万吨,较2016年增加27万吨,同比增长10.49%,2017年行业产能利用率达到80.8%。

2017年我国钛白粉进口量为214968吨,出口量829914吨。我国钛白粉企业技术水平普遍偏低,只能生产低水平产品,高端产品依然靠进口来满足。

相对于硫酸法,氯化法生产的钛白粉在在白度、遮盖能力与耐候性上都有一定的优势,且环境友好度更好。

氯化法钛白粉产量21万多吨,约占总产量的5.6%。

氯化法投资大,设备结构复杂,对材料要求高,要耐高温、耐腐蚀,装置难以维修,研究开发难度大。

表4 国内部分产能超过10万吨/a的企业

|

序号 |

企业 |

序号 |

企业 |

|

1 |

龙蟒佰利联 |

6 |

山东东佳 |

|

2 |

攀钢钒钛 |

7 |

山东金海 |

|

3 |

蓝星化工 |

8 |

山东道恩 |

|

4 |

中核钛白 |

9 |

广西金茂 |

|

5 |

金浦钛业 |

10 |

宁波新福 |

7 钛材

根据30家企业的统计,2017年中国共生产71022t钛锭,比2016年增长了6.80%,除去新增的三家钛熔炼企业的产量,实际同比增长了4.28%。

我国的冷床炉熔炼技术起步较晚,冷床炉熔炼设备也不多。国内在CHM的数值模拟、工艺简化、参数优化、显微组织改进等方面还处于初始阶段。

表5 2016年我国主要钛锭生产企业的产能

|

序号 |

厂 家 |

产 能(t) |

|

1 |

宝鸡钛业股份有限公司 |

28000 |

|

2 |

攀 长 钢 |

5000 |

|

3 |

西部材料 |

8000 |

|

4 |

湖南湘投金天科技集团 |

5000 |

|

5 |

常熟中钢精密锻材 |

4000 |

|

6 |

青海聚能 |

8000 |

|

7 |

洛阳725所 |

4700 |

|

8 |

中铝沈加 |

5000 |

|

9 |

西部超导 |

3000 |

|

10 |

江苏天工集团 |

10000 |

|

11 |

云南钛业 |

5000 |

|

12 |

北京中北钛业有限公司 |

5000 |

|

13 |

忠世高新材料股份 |

3700 |

|

14 |

东方钽业分公司 |

4000 |

表6 2017年我国主要钛锭生产企业的产量

|

厂 家 |

产量(t) |

厂家 |

产量(t) |

|

1 |

13200 |

16 |

1300 |

|

2 |

5000 |

17 |

1200 |

|

3 |

5000 |

18 |

1200 |

|

4 |

4500 |

19 |

1150 |

|

5 |

4246 |

20 |

1100 |

|

6 |

4020 |

21 |

1000 |

|

7 |

4015 |

22 |

800 |

|

8 |

3800 |

23 |

650 |

|

9 |

3532 |

24 |

649 |

|

10 |

3000 |

25 |

600 |

|

11 |

2265 |

26 |

600 |

|

12 |

2000 |

27 |

500 |

|

13 |

1500 |

28 |

445 |

|

14 |

1500 |

29 |

400 |

|

15 |

1500 |

30 |

350 |

|

小计 |

71022 |

||

8 钛材

在日本,生产钛加工材(主要指轧材)有五家公司,分别是神户制钢所、新日铁住金、JFE不锈钢、大同特殊钢、爱知制钢公司。日本生产的钛加工材分为板、带、焊管、无缝管、棒、线、锻件、铸件等,其中钛带所占比例最大。

美国是世界上最大的钛加工材生产国,目前主要有三大钛材生产企业——TIMET、RTI和ATI公司,其产量合计约占美国钛加工材总量的90%,另有11家公司生产钛锭,30家公司生产钛锻件、轧制产品和铸件。

美国铝业、阿勒格尼技术有限公司(ATI)、宝鸡钛业股份有限公司、美国精密铸件公司和俄罗斯VSMPO-AVISMA公司占据着50%~60%的钛材市场份额。俄罗斯VSMPO-AVISMA公司是航空领域最大的轧材制品供应商。

图8 2016年日本钛加工材产品结构

图9 2016年日本国内钛加工材不同领域应用比例

2017年中国共生产钛加工材55404t,同比增长12.0%。我国钛材生产重点企业有30余家,钛材综合产能约5万吨/年,但生产、应用、研究钛材的骨干企业不超过10家。

表7 中国钛材主要生产企业

|

序号 |

生产企业 |

序号 |

生产企业 |

|

1 |

宝鸡钛业 |

8 |

中铝沈加 |

|

2 |

西部材料 |

9 |

西部超导 |

|

3 |

攀长钢 |

10 |

江苏天工 |

|

4 |

湖南湘投金天 |

11 |

云南钛业 |

|

5 |

常熟中钢精密 |

12 |

北京中北 |

|

6 |

青海聚能 |

13 |

忠世高新材料 |

|

7 |

洛阳725所 |

14 |

东方钽业 |

我国钛加工材进口量为7225 t,较2016 年增长21. 6%; 钛加工材出口量为15610 t,较2016 年增长13. 9%。

我国普通钛材产量位居世界首位,中低产钛材产能严重过剩。尽管我国拥有完整钛产业链的国家,但在产业链后端发展不足,市场产品主要以中低端产品为主,高端钛材技术相对落后,缺乏质量可靠、市场认可的高端产品。我国钛加工材以中低端的板材、棒材和管材为主,约占钛材总产量的50%、20%和13%左右。其中,钛板材产品以“片式”轧板为主,冷热轧带卷产品少;管材产品以无缝管为主,焊管少。我国钛加工材以中低端产品为主,产品附加值低。随着各地方钛企业的无序扩张,使得钛材产品出现结构性过剩,产品价格持续下降。

图10 2015~2017年中国各类钛材产量

目前,我国急需的钛合金短板产品有钛合金型材、深海装备用钛合金大规格材料及大型部件、高强高韧钛合金材料、紧固件用钛合金高品质棒丝材、飞机液压系统用钛合金管材及管路系统制备成形技术、海水管路系统用钛合金超大口径无缝管材及管件和核动力用钛合金异型管材。

国内外钛材料技术水平差距

高温钛合金

我国高温钛合金研究和应用主要集中在600℃和650℃高温钛合金。研制的600℃高温钛合金主要是Ti60和Ti600,650℃高温钛合金主要是由中科院金属所和宝钛集团研制的Ti65钛合金。与国外600℃高温钛合金相比,国内高温钛合金的总体性能稳定性还低于国外。

世界上关于耐蚀钛合金的研究自20世纪50年代就已经开始。我国对耐蚀钛合金的研究自20世纪70年代开始,已成功地仿制了Ti-15Mo、Ti-32Mo、Ti-15Mo-0.2Pd、Ti-2Ni、Ti-0.2Pd、Ti-0.3Mo-0.8Ni、Ti-0.5Ni-0.05Ru等合金,研究工作还不是很充分、深入,基础研发能力不足。

高强高韧钛合金与国外相比也同样存在总体性能稳定性和组织均匀性还低于国外。

我国研制的船用钛合金强度级别(σ0.2)分别为:320MPa,490MPa,590MPa,630MPa,780MPa,800MPa和1l50MPa;其相应的牌号为:工业纯钛,Ti-31,TA5(含TA5-A),Ti-70,Ti-75,Ti-80,TC4,TC4 ELI和Ti-B19合金。材料品种有板材、管材、型材、锻件、铸件等。与国外发达国家相比,在船用钛合金应用研究方面还存在较大的空白 。

为降低较高的钛合金成本,美国、日本等国研制了成本相对较低的钛合金,均得到实际应用。低成本钛合金及钛合金的低成本化制备技术近几年在我国受到高度重视,但总体研究工作中缺乏应用验证考核以及大力的应用推广宣传工作。

国内外钛材加工技术水平差距

钛合金精密铸造技术

近年来,国外钛合金精铸技术发展很快,如开发了钛精密铸造+热等静压+热处理技术,可保证钛合金铸件质量接近于β退火的钛合金锻件;开发了浮熔铸造技术,采用减压吸引法进行铸造,浇注时很少产生紊流,基本无气泡夹杂,很少产生铸造缺陷。我国的钛精铸技术起步于20世纪60年代,在借鉴国外技术基础上发展起来的。由于受到整个工业技术发展水平的制约,同国外相比精密铸造技术还有较大差距。

国外钛合金等温锻造的研究已有30年的历史,等温锻造的大型钛合金锻件已经生产了几十种。等温锻造的硬件条件已很成熟,如温控器、常应变率控制器和微型计算机的反馈系统等。低应变速率等温锻造可以显著改善钛合金的显微组织质量。而国内钛合金等温锻造的研究起步较晚,只有个别钛合金产品采用了等温锻造,锻造工艺控制等方面还有待提高。

国外钛合金表面处理主要采用微弧氧化、热扩散、气相沉积、热喷涂、离子注入、激光表面合金化等技术在钛及钛合金表面制备耐磨和抗高温氧化防护涂层,并在钛合金产品上得到普遍应用,而国内的钛合金表面处理技术的研究起步相对较晚,现在仍处于起步阶段,个别航空件产品进行了应用研究。

在超塑性成形、钛合金返回料回收利用、钛合金激光熔化堆积快速成型等技术方面国内外的差距很大,这些技术都是限制钛合金在武器装备等高精尖领域推广应用的瓶颈。

国内外钛材产品差距

大型钛合金锻件

大型钛合金锻件用于制造大型构件,属于机身结构中的关键件,其结构形式、材料以及锻件的性能与质量,直接关系到飞机的可靠性、寿命与成本。大型锻件的结构整体化成为先进飞机的重要发展方向。

在钛合金大型整体模锻件的生产的装备和技术水平方面,我国与美、俄等先进国家有较大差距。

国外对于钛合金大规格管材主要采用挤压及热轧工艺进行生产,目前国内主要采用挤压、锻造等工艺来制备大规格钛合金管材,采用挤压可生产的管材尺寸较小;而锻造法生产管材工艺操作难度大,可生产的管材长度有限,组织均匀性也不理想。

国外钛及钛合金在舰船、海洋工程上已经得到广泛的应用。我国的海军装备与俄罗斯、美国等发达国家相比还比较落后,还处于刚刚起步的阶段。为了加强我国的国防实力,大力推广钛的高端装备在海洋工程上的应用十分必要和紧迫。

在超塑性成形、钛合金返回料回收利用、钛合金激光熔化堆积快速成型等技术方面国内外的差距很大,这些技术都是限制钛合金在武器装备等高精尖领域推广应用的瓶颈。

欧美国家凭借技术和设备优势,突破了大规格钛合金厚板的制备技术,制定了相应的技术规范,如AMS、MIL、GOCT等系列标准,可批量生产多种Ti-6AL-4V等钛合金宽厚板材。

国内钛企业仅能批量生产的TC4钛合金厚板。

国外的钛工业发达国家可稳定的批量供应0.5~0.8mm厚度的钛带,广泛应用于飞机、航天器、潜艇、核电站等高新技术领域以及冶金、化工、装饰等民用领域。

国内虽已建成若干套钛管焊接生产线,尚不具备(或还未形成)完整的规模性生产体系,每年仍需大量进口钛带和钛焊管,其价格和需求量均受控于人 。

美国、俄罗斯从上世纪六十年代开展了钛合金挤压型材的研发工作,钛合金型材在航空、航天工业广泛应用。美国只能生产500~5000mm2的机加工型材,俄罗斯不但能生产机加工型材,还能生产非机加工型材、变断面型材和空心型材。我国钛合金型材的应用还是个空白,至今仍不能批量生产钛及钛合金挤压型材,没有建立相应的型材生产工程化研究所需条件。

在超塑性成形、钛合金返回料回收利用、钛合金激光熔化堆积快速成型等技术方面国内外的差距很大,这些技术都是限制钛合金在武器装备等高精尖领域推广应用的瓶颈。

钛合金大型整体精密铸件是我国航空、航天、舰船领域迫切需求的关键材料(产品),受到整个工业技术发展水平的制约,在制模用模料、制型壳、熔模铸造设备同工业发达国家相比我国熔模铸造技术还有较大差距。现有的熔模精密铸造技术存在污染严重、熔模制作周期长、成本高、成型困难、对温度敏感、易变形等缺点。

美、日、俄等钛合金技术先进国家,在20年前就已采用热连轧机组轧制钛合金线、棒材;国内钛合金线、棒材热轧主要采用落后的横列式轧机,速度慢、产品精度低;钛丝生产大量采用单模低速转盘拉丝机,拉丝速度仅2~3米/分钟,与国外生产效率相差数十倍。我国钛加工材产量居世界第一,但2017年丝材产量占比仅为1.3%。

TA18是目前最适合于制作先进飞机上耐高压轻质导管的理想材料。在欧美等国家的军、民用飞机上大量成熟应用。

国内该类型管材处于研究开发的起步阶段,尚未形成系统、成熟、稳定的生产技术,试制的产品性能水平和稳定性均与国外先进水平存在较大的差距,因此制约了钛合金管材在航空、航天领域获得广泛应用。

国内大面积高品质钛钢复合板制备技术和生产工艺仍存在一定问题,尤其在结合率和复合板性能上仍达不到这些领域的特殊要求,因此大面积钛钢复合板仍主要依赖于进口。目前国内大多只能生产25m2以下的钛钢复合材料且质量稳定性还需进一步提高,25m2以上的钛钢复合材料进口依赖程度高,不仅需要花费大量外汇,而且对我国化工设备制造极为不利,关键时刻必将受制于人 。

9 下游产业

日本钛加工材的应用与美国存在差异,日本85%的钛材用于航空之外的领域,如化工、电力、海水淡化、汽车、建筑、医疗、电子、体育休闲、机械加工等。

美国80%的钛材用于航天。美国的钛加工材主要用于大型民航客机、军用飞机、航天火箭、导弹、汽车等,其典型产品为飞机结构件、钛制动机件、压气机叶片和基座、汽车发动机等。

俄罗斯钛材加工总量的50%以上应用于航空领域。VSMPO-AVISMA公司钛材产品应用占比为:发动机制造30%,航空制造20%,船舶制造26%。

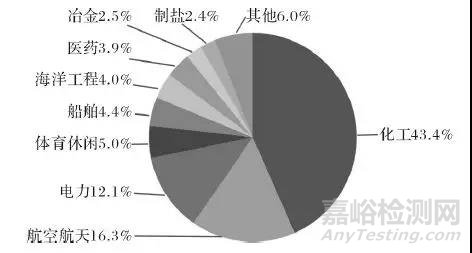

我国钛材主要用于低端产业,而2017年航空航天方面的应用只占总量的16.3%,远远低于其他国家的利用占比。体现出我国高端钛材加工能力的不足。

图11 2017 年中国各应用领域钛加工材使用量所占比例

航空航天装备、海洋工程装备及高技术船舶、先进轨道交通设备、节能与新能源汽车、电力装备、新材料、生物医药及高性能医疗器械等几大重点领域,均与钛行业密切相关,这必将连续拉动国内钛消费平稳增长,中国钛行业在面临挑战的同时也迎来了发展机遇。

根据相关部门的统计,2017年中国钛加工材在航空航天、船舶、电力和海洋工程等高端领域用钛量出现不同程度的增加。从总量上看,舰船领域的增长幅度最大,增加了1106吨,其次是电力(952吨)、体育休闲(682吨)和航空航天(567吨),这反映出了我国钛产业的发展方向以及钛加工材在高端领域的发展趋势。

对于国内航空航天、核电等多个领域用到的高端钛材,国内企业无论在资质还是在生产技术与工艺方面均不能达到要求,相应的需求均主要依赖进口,存在巨大的进口替代空间。

图12 2014~2017 年中国各应用领域钛加工材使用量

来源:材易通