自我国实施药品审评审批制度改革以来,我国药品研发市场得到快速发展。为了充分评估我国在全球药品创新所处阶段,进一步优化我国药品创新环境,释放药品创新活力,本文通过全球药品研发创新市场现状、研发投入、产品管线、政策支持以及发展趋势等角度,结合我国药品创新发展的特点,着重进行比较分析我国药品创新的全球竞争状况,可以看到我国药品创新存在着创新发展阶段落后于国际发达国家、扎堆研发竞争、突击式的研发冒进以及药品创新过度依赖资本市场的现实问题,并针对性提出持续改善中国新药创新环境、理性选择差异化竞争与新赛道、合理制定药品创新发展策略、引导资本回归创新研发本质以及构建药品创新“双循环”战略等建议。

新型冠状病毒感染(以下简称:新冠)疫情虽然给全球医药市场的发展带来一定阻力,但全球医药产业销售稳步上升,研发动力仍然十分强劲。据 PharmaIntelligence 公司报道[1],2021 年全球领先的跨国制药企业持续加大药品研发的投入力度,全球药品研发管线数量呈两位数增长,热门研发领域竞争越来越激烈,新型治疗手段层出不穷,药品研发领域的合作并购事件表现活跃,政府鼓励创新政策助长药品研发热情,不断为全球药品市场注入活力。自我国实施药品审评审批制度改革,全面开展仿制药一致性评价等创新政策以来,我国药品研发政策环境得到进一步改善和优化,药品研发市场红利进一步得到释放,我国药品创新逐渐从仿制为主向仿创结合模式转变。医药企业创新积极性得到提高,不断加大药品创新投入,创新成果不断涌现,参与全球药品研发合作与竞争的能力不断加强,但我国药品创新研制发展也面临诸多问题需要优化和解决[2]。在此背景下,本文尝试在分析全球药品创新生态特征变化的基础上,对我国药品创新领域的发展现状、存在问题以及创新发展趋势进行对比分析,对我国药品研发创新趋势进行综合研判,旨在借鉴国际药品创新研发的经验,认清我国药品创新能力的全球地位,为我国药品研发创新提供符合我国国情的创新思路和创新环境。

一、全球药品研发创新发展状况

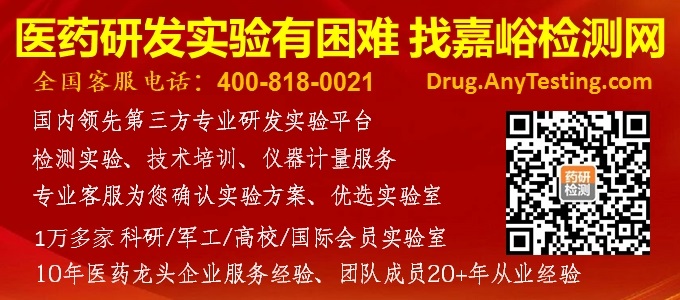

1.1 药品研发市场规模稳步增长

2014年至2021年,全球药品研发市场规模从401亿美元增长至796亿美元,复合年均增长率(GAGR)10.2%。其中药物发现的 GAGR 较高,达 10.8%,临床和临床前的 GAGR 分别为 10.4%与 8.7%。预计到 2023 年药品研发市场整体规模可达 951 亿美元,GAGR 保持在 10%以上[3](图 1)。

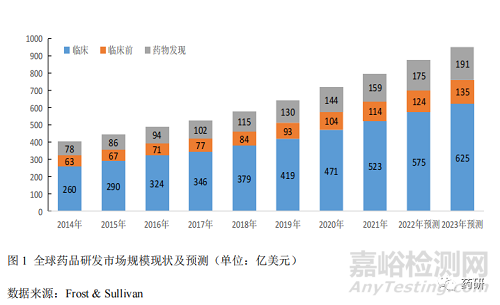

1.2 全球新药获批数量表现平稳

2021 年,美国食品和药物监督管理局(FDA)共批准 50 款新药,批准新药数居近 20 年的第 3 位(图 2)。50 款新药包括 36 款新分子实体药物和 14 款新生物制品,分别来自 40 余个企业,其中跨国药企巨头瑞士诺华制药有限公司、美国强生公司、法国赛诺菲制药集团公司和英国葛兰素史克制药公司均申报上市了 2 个新药。从疾病领域来看,2021 年,FDA 批准的新药仍以抗肿瘤药和免疫调节剂居多,占比高达 46%(23 个);其次是 9 个消化系统及代谢药和 9 个神经系统药物。

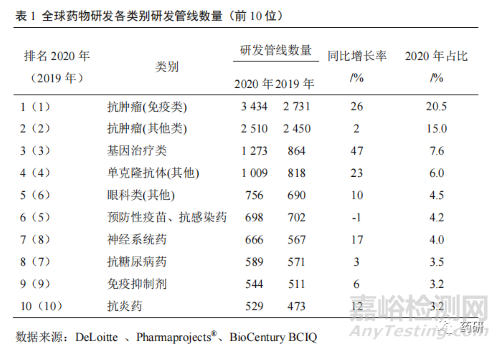

1.3 药物研发管线总量增长良好

2001 年全球研发管线项目(包括临床前、临床期以及上市后仍然在开发其他适应证的药物)仅 5995 个,截至 2020 年底增长至 16763 个项目。其中,排名第一的抗肿瘤(免疫类)研发管线项目数量达到 3 434 个,同比增长 26%,占比达到 20.5%。前 5 位研发管线项目数量占 53.6%,前 10 位研发管线项目数量占71.6%(表 1)[1]。

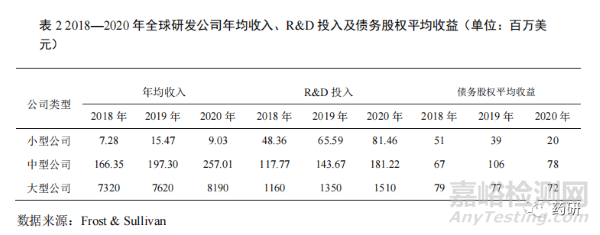

1.4 研发投入压力加大但平均收益下降

在疫情的持续影响下,相较于中型药品研发公司,小型药品研发公司的研发投入压力加大(表 2)。2020 年小型药品研发公司的平均销售收入同比 2019 年下降 41.63%,2019 年同比 2018 年增长 112.50%;而 2020 年药品研发投入 8146万美元,同比 2019 年增长 24.19%,较 2019 年的同比增长率下降 11.43%。2020年中型药品研发公司平均销售收入 25701 万美元,同比 2019 年增长 30.26%,药品研发投入 18122 万美元,同比 2019 年增长 26.13%,较 2019 年的同比增长率上升 4.14%。从各类型药品研发公司的债务股权收益分析发现,小型药品研发公司的债务股权收益下降明显,从 2018 年的 5100 万美元下降到 2020 年的 2000万美元,抗风险能力明显低于大型公司,触发多起药品研发公司的并购[4]。

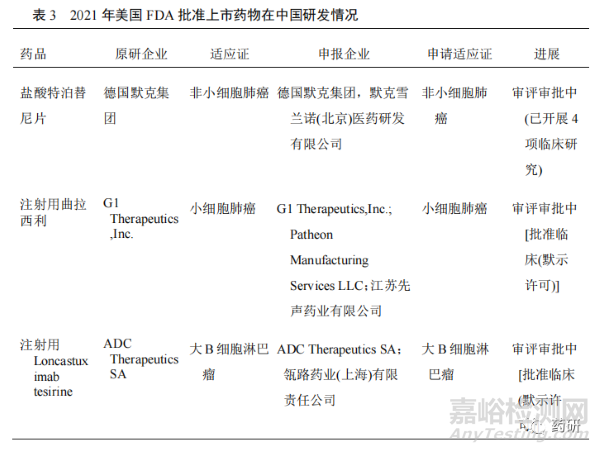

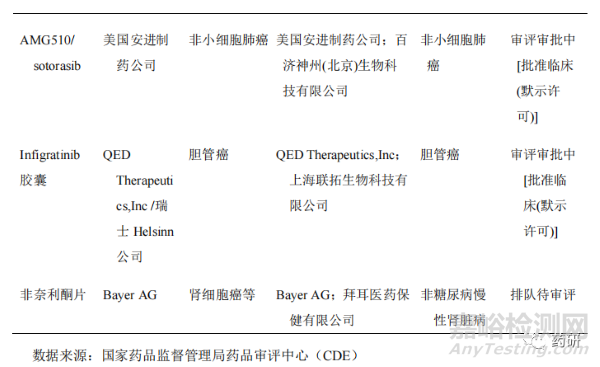

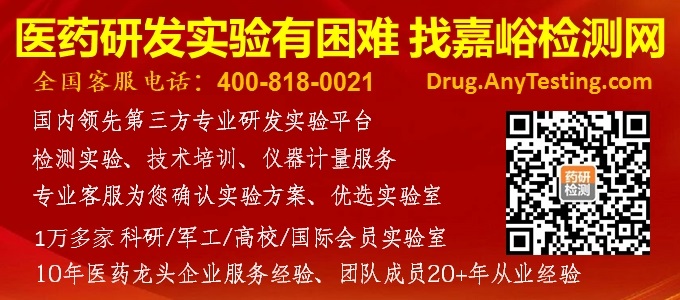

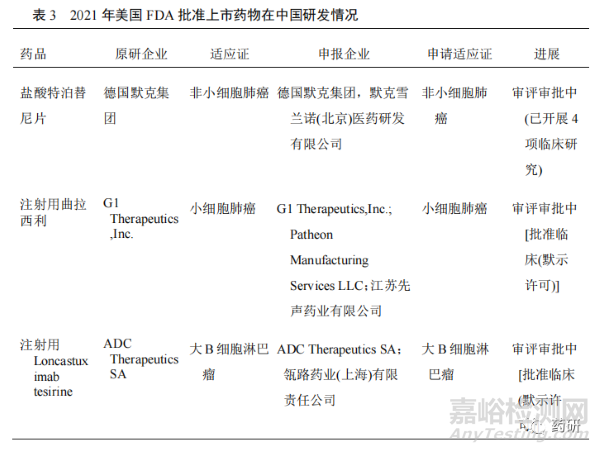

1.5 跨国制药公司重视中国市场新药引进

2021 年 FDA 已批准上市的新药中,有 6 个药品已在中国跟进研究(表 3)。其中,用于治疗非小细胞肺癌的特泊替尼(tepmetk),早在 2013 年 7 月默克公司已向原国家食品药品监督管理局(CFDA)递交临床申请,目前已开展了 4 项临床研究,是 FDA 批准新药中在中国跟进最快的药物。非奈利酮(kerendia)的2.4 类药物注册申请于 2021 年 7 月获国家药品监督管理局药品审评中心(CDE)受理。值得注意的是,sotorasib 在 2021 年 2 月被 CDE 纳入了“突破性治疗药物”,该药是美国安进制药公司与百济神州(北京)生物科技有限公司达成战略合作以来的首个“突破性治疗药物”认证申请的药品,目前在 CDE 审评审批中,进入批准临床(默示许可)阶段。

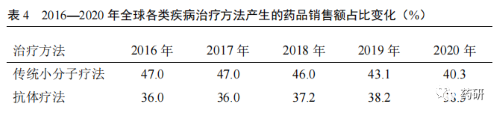

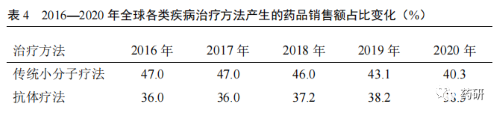

1.6 药物研发更加注重精准治疗模式

随着创新药品的研发难度越来越大,全球药物研发逐步从重磅炸弹式药品开发模式向个体化精准用药模式转型。在药品研发进程中,全球研发共经历了重磅炸弹式药品模式、多样化的过渡模式和个体化精准用药 3 个模式。早期的做法中,药品研发公司通过疾病亚型、人口学、风险特征、生物标志物等研发指标,针对所有患者群体开发重磅炸弹式药品;现行的做法中,为满足特殊或靶向患者群体,药品研发公司进一步基于疾病亚型和人口学,开展相应临床研究,开发出针对性较强的特殊药品和新的重磅炸弹式药品;而未来的做法则是,药品研发公司通过基因组学、患者生活方式与偏好、电子病历以及新兴平台技术等,颠覆随机化设立对照的临床试验模式,采取虚拟和分散式临床试验模式,减少临床试验参与者人数,严格合规开展具体患者的诊断性疗法,以达到个体化精准用药,使每一位患者均能从个体化药物获益[5]。从 2016—2020 年全球各类疾病治疗方法产生的药品销售额占比变化趋势来看(表 4),传统小分子药物占比逐年下降;新型疗法销售占比增幅较大。其中抗体疗法占比接近传统小分子药物,进入稳定增长期;其他新型治疗方法如细胞和基因疗法、寡核苷酸疗法、疫苗疗法和蛋白质疗法销售占比均有相应增长。

总体而言,全球药品创新尽管受疫情防控的严峻形势、药品研发投入压力加大但平均收益下降等不利因素影响,但随着全球疾病谱的变化和新兴市场日益增长的需求变化,药品创新技术模式的精准化变革与实现,全球药物研发管线总量依然保持良好增长幅度,全球药品创新动力仍然十分充沛,持续推动全球新药研发蓬勃发展。

二、我国药品创新发展新特征

2.1 我国药品创新研发市场规模全球所占比重稳步提升

我国药品研发市场规模从 2014 年的 17 亿美元,增长至 2021 年的 134 亿美元,复合年均增长率(GAGR)达到 34.3%(表 5),远高于同期全球药品研发市场规模 GAGR 的 10.2%,其所占比重从 2014 年的 4.2%稳步提升至 2021 年的16.8%。预计到 2022 年药品研发市场整体规模可达 170 亿美元,同比增长 26.9%,充分显示我国药品创新研发处于快速发展阶段。

2.2 我国新药审批速度进入快车道

继 2017 年 4 月原国家食品和药品监督管理局发布《关于发布仿制药质量和一致性评价品种分类指导意见的通告》后,2017 年 10 月,中共中央办公厅、国务院办公厅颁布了《关于深化审评审批制度改革鼓励药品医疗器械创新的意见》,激发了我国医药企业药品创新热情。2019 年 12 月实施的新版《药品管理法》和2020 年 1 月实施的新版《药品注册管理办法》,将一类新药定义为境内外均未上市的创新药,完全与国际创新药定义接轨[6],进一步为创新药研发营造更好的政策环境和市场环境,药品创新政商环境逐步优化。数据显示(表 6),2017年,中国的新药审批数量为 34 个,2020 年为 47 个,审批速度排名全球第二位,仅次于美国,高于日本和欧洲。

2.3 我国药品研发类别与全球研发类别同中有异

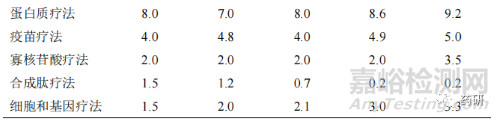

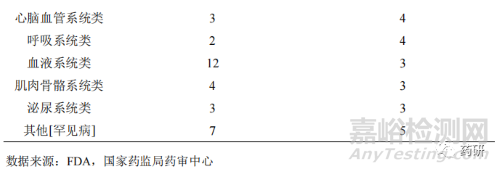

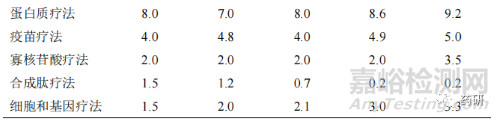

从近几年创新药上市产品治疗疾病类别分布来看,我国上市的创新药占比前5 位的治疗类别分别为肿瘤类、消化系统类、神经系统类、风湿免疫类和内分泌类,而全球(除中国外)上市的创新药占比前 5 位的治疗类别分别为肿瘤类、神经系统类、血液系统类、内分泌类和抗感染类,存在一定差异(表 7)。

受生活水平逐步提高、工作压力加大以及人口老龄化等因素影响,肿瘤、高血压、高血糖、血脂代谢异常、神经系统、慢性肾脏病等疾病领域用药成为药品研发创新增长点。从近几年创新药在研管线产品治疗疾病类别分布来看,我国在研创新药物中肿瘤类、消化系统类、呼吸系统类、风湿免疫类以及抗感染类等为热点开发领域,较适合我国现阶段疾病谱发展阶段。但与全球在研管线产品治疗类别占比相比,我国创新药在研管线产品存在一定程度的差异,尤其是肿瘤类领域,中国高于全球;但风湿免疫系统、神经系统类占比明显低于全球(表 8)。

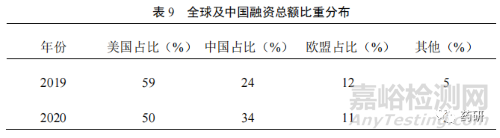

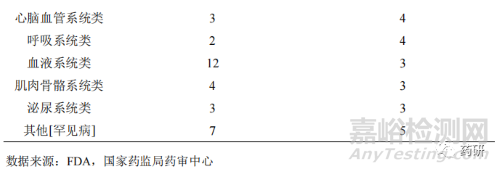

2.4 资本成为创新药研发“助推器”

全球及我国资本的推动也带动我国药品研发市场的迅速发展[7]。2020 年,全球创新药公司首次公开募股(IPO)融资总额达 260 亿美元,年增长率超过 300%。其中,我国融资总额比重从 2019 年的 24%迅速上升到 2020 年的 34%,上升了10%(表 9)。从我国 IPO 市场看,2020 年,A 股和港股生物制药 IPO 企业合计达到 51 家,较 2019 年大幅增长 122%,充分说明了资本市场改革在一定程度上解决了创新药研发周期长、投入大的问题。2018 年的港交所改革、2019 年的科创板落地,以及 2020 年创业板注册制的实施,向进入临床Ⅱ期、尚未盈利的创新药企业“敞开”了大门,不仅解决了部分创新药企业的研发资金问题,更大层面上激励科学家和企业对创新药的投入。

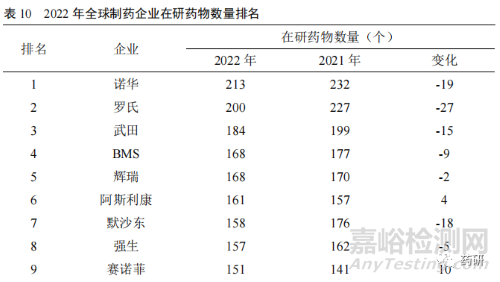

2.5 新药创制达到参与全球竞争能力的阶段

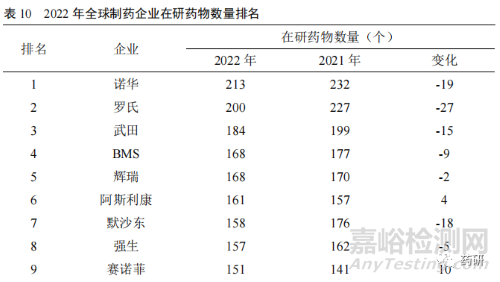

当前我国创新药处于以仿制为主到仿创结合的阶段[8],从以往的快速跟进经过验证的靶点研发向组合创新、扩展适应证和技术改进的方向迈进。国内的药品生产企业也正从以仿制药生产销售为主的经营模式向创新药研发转变,药品创新途径正从仿制药向难仿药,再向同类最佳和同类首创转变与突破。2022 年全球制药企业在研药物数量排名中(表 10),我国恒瑞医药和复星医药首次进入前25 名,分列第 16 位和第 23 位。另外,百济神州名列第 26 位。说明我国新药创制能力不断提升,国际竞争力不断增强。

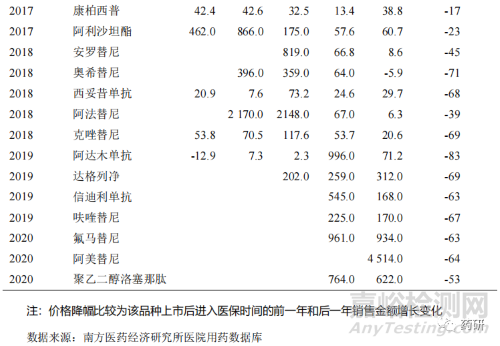

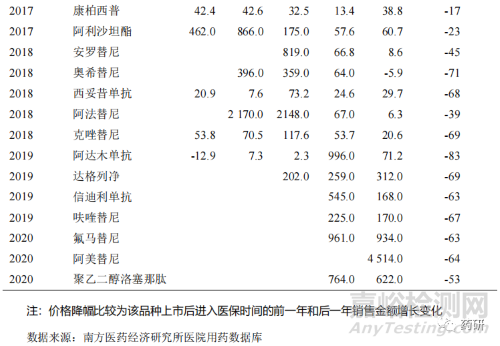

2.6 医保政策促创新药品快速实现市场放量

近年来,医保政策改革深化倒逼企业创新,一方面医保目录的调整更加注重临床创新药,鼓励创新药进入医保目录,相应限制因素得到逐步改善[9]。数据表明,2017 年版目录调入的品种从上市到进入医保时间为 4~9 年不等,2019 年版目录调入的品种从上市到进入医保时间为 1~8 年不等,而到了 2020 年版目录调入的品种从上市到进入医保时间为 6 个月~5 年不等,创新药纳入医保时间周期逐年缩短。另一方面,创新药企更加专注创新,积极参与国家药品集中采购和医保谈判工作,以价换量,扩大临床应用,缩短创新药的放量周期,快速实现创新药销量快速增长[10]。近年来部分重点创新药品种进入医保后,销售额获得较大的增长幅度(表 11)。

综合来看,随着我国药品创新鼓励政策的不断出台,药品创新环境得到了进一步优化,创新药品申报和审批速度进一步加快,医保政策进一步促进创新药品快速实现市场放量。同时,通过政策引导和资本助推,我国药品创新研发市场规模比重稳步提升,市场份额所占比重不断得到提升,药品创新研发管线丰富,参与全球研发竞争,已经成为全球药品创新领域重要的参与者和竞争者。

三、我国药品创新存在的主要问题

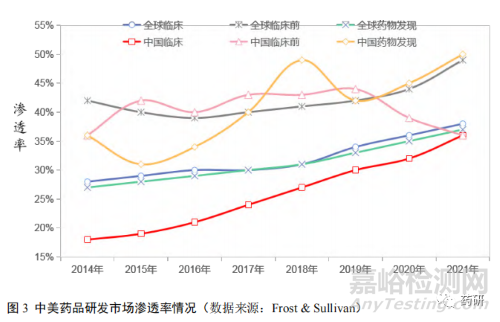

3.1 药品创新发展阶段与国际发达国家相比仍存在差距

市场渗透率是对市场上当前需求和潜在市场需求的一种比较,是研究行业发展潜力的重要指标。从研发阶段来看,目前国内药物发现和临床前药品研发市场渗透率较高,而美国则是临床前和临床阶段药品研发市场渗透率较高(图 3)。表明在药品研发市场上,我国药品研发公司通过承接外包服务方式,更多承担了国际药企的药品研发前端的研究工作,如药物基础性开发以及临床前,而美国将精力更多地放在药物的后期临床研究工作上[11],在实现创新药上市的道路上与国外发达国家仍有一段差距。

3.2 药品研发扎堆现象较为突出

据国家药监局药审中心数据显示,国内创新药项目在靶点和适应证方面集中度较高,以 PD-1/PD-L1、CD19、HER2、VEGF/VEGFR 等靶点为代表的临床项目已高达数百个,且大多集中在肿瘤适应证。其中最集中的研究靶点当属 PD-1单抗了,当前国内已有 8 款 PD-1 产品获批上市,其中 6 款国产药物,2 款进口药物。同时,国内已经有 85 个企业研发或合作研发了 PD-1 产品,预计未来 2~3年国内上市的 PD-1 产品将达到 15 个,且重点企业的重点产品适应证布局越来越重叠,后跟进者将面临更为严峻的竞争压力[12]。

3.3 医药企业转型创新过程中存在突击式研发冒进情况

当前,我国医药产业正处于升级转型的关键调整期。随着我国创新驱动发展战略顺利实施,药品创新政策环境的不断优化,创新收益不断提升,不少医药企业在升级转型过程中出于争取政策支持、广阔市场吸引、迎合投资者关注以及销售不力业绩下滑等因素,大搞“突击式研发”的低效率投资,试图在短期内强制性转型,但结果往往因为研发投入金额过高,研发投入项目过于分散,研发成效不足,创新能力未见显著提升,导致企业成长性受损,研发效果不明显和资源浪费,不利于医药企业自身创新发展能力的提升[13]。

3.4 药品研发创新过度依赖资本市场

从资本市场看,近两年资本市场对创新药高度关注。资本市场的支持对中国创新药研发企业特别是初创企业而言,不仅解决了研发创新企业的后顾之忧,更是助力研发创新企业快速成长发展。但是,医药创新对资本的过度依赖可能会出现泡沫现象,新药研发本身具有“投入多、周期长、风险大”的特征,但资本市场的逐利心态以及对研发产品的市场潜力和未来预期,会倒逼创新研发企业可能产生研发焦虑心态,急功冒进导致研发产品失败[14]。

四、对我国药品创新的建议

4.1 继续改善中国新药创新环境

构建良好的药品创新环境,能够进一步激发中国创新型企业的药品研发热情。因此,需要进一步在国家统筹规划和三医联动机制下,充分运用市场和需求的杠杆,贯通从药品研发、审评注册、医保准入到临床应用等的政策优化,不断改善中国新药创新环境,持续鼓励药品创新发展[12]。

4.2 理性选择差异化竞争与新赛道

扎堆研发必定带来价值的下降,差异化研发策略是实力一般的研发企业的可选择之路。药品研发公司应根据全球研发趋势以及我国疾病发展特点,开辟研发新赛道;或可通过差异化选择,重点关注具备临床价值和满足临床需求的药品,如三类仿制、儿童药、罕见病药、新剂型、新技术、新辅料等,避免“高水平重复”陷阱。

4.3 合理制定药品创新发展策略

在医药产业转型升级过程中,医药企业要充分结合自身发展情况,科学合理地进行制定药品创新发展策略,定期分析药品创新外部环境的变化,综合评估研发投入对企业的影响,做好研发项目管理相关制度,避免急于求成,盲目投资,不断提高企业创新综合能力。

4.4 引导资本回归创新研发本质

随着大量资本进入药品创新研发领域,创新研发逐渐进入无序竞争状态,创新研发出现“拔苗式”助长。引导资本更多地支持药品创新的临床价值而不是短期的逐利行为,让药品创新告别浮沙上的繁华,重拾初心回归理性,真正帮助中国药物创新研发的可持续发展,从而真正实现资本的长期而稳定的合理获利。

4.5 构建药品创新“双循环”战略

当前我国药品创新需要构建“双循环”战略,即外循环“出海战略”参与全球竞争和内循环“市场战略”满足国内需求。目前“出海战略”已初具规模,百花齐放,预计 2021 年在我国药品研发市场服务规模中,承接海外企业研发外包合作的规模比重将持续上升到 40%。“市场战略”则围绕三医联动的政策推动,一方面充分利用国家放开的药审绿色通道如海南自贸区、港澳药械通等政策优惠,拓展创新药品引进渠道,吸引全球创新药品进入我国临床应用;另一方面医保部门应以临床价值优先为导向,通过政策导向将更多创新型新药品种优先纳入国家医保目录,加速创新药品临床应用,极大地满足病患者临床需求。

综上所述,药品创新与人民群众健康息息相关,党中央、国务院高度重视,作出了一系列重要战略部署。当前在三医联动等相关机制与政策引导下,我国药品创新环境正得到逐步改善,创新氛围逐步形成。我国对全球医药创新的贡献率稳步提升,迈入全球第二梯队[12],成为全球医药创新的重要力量。未来十年中国新药创制必有较大突破,中国新药研发参与国际竞争的能力和潜力将进一步释放,必将从制药大国向制药强国坚实迈进。