在电子产品不断普及、不合理用眼因素不断增加的背景下,青少年屈光不正、近视问题日益突出,2021年国内青少年近视患病率已超60%。同时,随着老龄化进程不断加快,中老年白内障、青光眼问题凸显,国内60岁以上老年群体白内障发病率已超80%。

眼科疾病的诊疗活动大多围绕眼部进行,手术效果与诊疗设备、患者个人体质及术后护理等多种因素密切相关。由于大部分眼科疾病均需进行手术治疗,相伴的眼用医疗耗材也应运而生,眼科耗材市场需求量较大,行业发展前景较好。

眼科医疗耗材是指用于眼科疾病治疗的高值医用耗材,产品包括人工晶状体、人工视网膜、人工玻璃体、人工泪管、人工角膜、硬性角膜接触镜等,按产品使用类别划分,眼科高值医用耗材可以分为眼内用耗材、眼表用耗材和其他耗材。

人工晶体作为在白内障手术期间摘除的天然晶状体的人工替代物,于白内障手术中广泛使用。视力矫正镜片包括屈光不正矫正镜片和人工虹膜。屈光不正矫正镜片指角膜塑形镜(OK镜)、硬性透气镜片(RGP)及巩膜镜片,该类镜片可用于屈光不正的治疗,具有改善视力、预防近视等疾病进一步发展及减轻干眼症患者症状的作用。人工虹膜是一款用于治疗眼睛虹膜受损或无虹膜的情况。

其他眼科医疗耗材包括人工晶体以外的手术植入物及手术器械。人工晶体以外的手术植入物主要包括眼科用重水、硅油及眼用气体。手术器械包括测量仪、眼窥镜、眼睑牵引器、角膜切开器、虹膜刀、剪刀、刮刀、凿子等,被广泛应用于各类眼科手术中。

眼科耗材类的II类器械有13个二级类别,III类器械14个二级类别。其中人工晶体、角膜塑形镜等高值耗材因具备较高的技术壁垒及成长性成为重点发展领域。

(来源:国家药监局公开数据)

二、眼科医疗耗材发展历程

眼科医疗耗材主要包括人工晶体、视力矫正镜片及其他医疗耗材,可适用于不同场景。

(一)人工晶状体发展历程

人工晶状体(IntraocularLens,或IOL)是III类医疗器械,属于高值医用耗材,综合了材料、机械、光学和精密加工等前沿技术。人工晶体的核心技术包括材料、光学与结构设计、加工工艺等方面。复明性白内障手术向屈光性白内障手术的转变推动了人工晶状体材料、光学与结构设计等方面的发展。

在材料方面,人工晶状体的制作材料经历了“聚甲基丙烯酸甲酯(PMMA)—硅胶(silicon)—亲水性丙烯酸酯或水凝胶—疏水性丙烯酸酯”的发展历程。PMMA是硬式材料,用于制造非可折叠人工晶状体;后三种为软式材料,用于制造可折叠人工晶状体。

在光学方面,人工晶状体的光学设计经历了“球面—非球面—环曲面—多焦点—可调节”的发展历程。球面人工晶状体的前后两个表面均为球形结构,自身带有正球差。如果植入球面人工晶状体,角膜的正球差与人工晶状体的正球差相互叠加.将加大人眼正球差,可能给患者带来眩光、光晕、视物模糊等视觉干扰。

非球面人工晶状体是屈光性人工晶状体的起点,非球面人工晶状体经历了仅补偿球差(第一代)—补偿球差与慧差(第二代)—全像差补偿(第三代)的发展历程。非球面晶状体与球面晶状体的适用人群和加工成本大致相同,已成为发达国家人工晶状体的基本款。

(二)角膜塑形镜发展历程

角膜塑形术(orthokeratology,ortho-K)是随着20世纪60年代硬性角膜接触镜的应用与推广而诞生和发展起来的。第一代角膜塑形术多采用PMMA镜片,一弧设计,由于这种镜片透氧性能差,故不能长期佩戴,效果不明显。

1971年,出现第二代角膜塑形镜,即将镜片内表面设计为三个固定的弧面,其特点是反转“几何”三弧设计,定位较第一代产品有所改善。

1995年,出现了第三代产品,将镜片内表面设计为4个以上弧面,包括基弧、反转弧、定位弧和周边弧,同时采用中高透氧和较好湿润性能的镜片材料,镜片稳定性增强。

2002年,美国FDA首次批准使用高透氧系数材料制作的夜戴型角膜塑形镜的临床应用,标志着第四代角膜塑形镜的开始。其特点是:四区多弧设计、镜片稳定性强、佩戴舒适、使用人群多为青少年。

(来源:角膜塑形镜验配技术——基础篇学习指导)

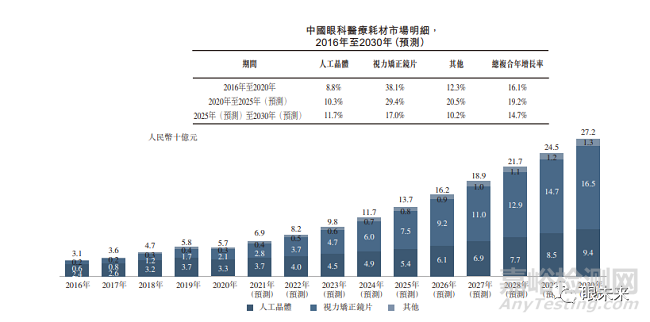

三、眼科医疗耗材市场规模

近年来,在眼科疾病发病率与诊疗市场需求不断上升的背景下,眼科耗材作为眼科疾病手术治疗的重要组成部分,其市场需求不断增长。根据弗若斯特沙利文分析,预期未来全球眼科医疗耗材市场将快速增长,于2025年及2030年市场规模将分别达到106亿美元及165亿美元,2020年至2025年及2025年至2030年的复合年增长率将分别为12.3%及9.3%。

(2016-2030年全球眼科医疗耗材市场规模)(来源:弗若斯特沙利文)

(2016-2030年中国眼科医疗耗材市场规模)(来源:弗若斯特沙利文)

值得关注的是,角膜塑形镜、人工晶状体、装饰性彩色隐形眼镜等眼科耗材领域因具备较高的赛道成长性,逐渐成为眼科耗材重点发展领域。在植入性产品中,人工晶状体为主要的细分领域,目前单焦点人工晶状体市场占比较大,超过50%。未来多焦点、Toric等其他类型人工晶状体增速将逐渐加快。在耗材产品中,白内障手术耗材占比最大,其次为视网膜手术和屈光手术耗材。

2021年,中国人工晶状体市场规模达到了46亿元,占眼科医疗耗材市场规模的61%,为我国眼科医疗耗材最大的细分市场。

(来源:《中国眼科器械行业市场前瞻与投资战略规划分析报告》)

眼科耗材属于技术密集型行业,国内行业起步较晚,目前国产眼科耗材产品仍集中在中低端市场,高值眼科耗材产品进口依赖性较强。眼科进口品牌众多,除了爱尔康、强生、博士伦、蔡司等较大厂家的品牌外,还有众多国际二、三线品牌,对国产品牌提高市场占有率形成隐形阻力。

国内眼科耗材企业主要有爱博医疗、昊海生科、欧普康视、六六视觉科技、世纪康泰生物等,其中欧普康视、爱博医疗、昊海生科三家企业是目前国内市场的领先企业。

(国内眼科器械领域企业图谱)(来源:《2022 眼科行业研究报告》)

四、眼科医疗耗材主要玩家

(一)爱尔康

(来源:爱尔康官网)

爱尔康公司(Alcon Laboratories)成立于1947年,是全球领先的眼科药品与医疗器械集团。爱尔康两大主要业务为眼科手术产品和视力保健产品。眼科手术产品涵盖全生命周期眼科疾病领域,产品组合包括先进技术人工晶体、精准屈光白内障综合性平台、数字化玻璃体视网膜手术平台和视觉质量屈光一体化平台。爱尔康的PanOptix 三焦人工晶体通过专有的ENLIGHTEN光学技术,在保证视近和视远用眼需求的情况下,优化了60cm中距离视力效果,实现了远、中、近全程视力。

(二)强生全视

(来源:强生公司官网)

强生全视(Johnson&Johnson Vision)是强生旗下的眼健康业务,包括眼科植入物、手术医疗器械和耗材在内的“眼力健”业务,以及隐形眼镜、隐形眼镜护理液和滴眼液的“视力健”业务。2017年,强生收购雅培医疗光学的白内障、屈光和眼睛护理业务,与现有的隐形眼镜业务合并后以强生全视运营。旗下人工晶体品牌包括Teenis、Symfony等。

(三)博士伦

(来源:博士伦公司官网)

博士伦(Bausch+Lomb)于1853年创立于美国纽约州的罗切斯特,核心业务可分为视力保健、眼科手术和眼科用药,包括隐形眼镜、护理药水、眼科药品、屈光、白内障、玻璃体视网膜产品等。博士伦的Crystalens人工晶体以人眼为蓝本设计,能像正常人类的晶状体一样,通过眼内肌肉的收缩、舒张来调节看远和看近,是一款获得FDA认证的可调节人工晶状体。

(四)蔡司

(来源:蔡司集团官网)

蔡司集团是一家制造光学和光电设备的德国企业,成立于1846年,总部位于巴滕符堡州的奥伯科亨市,公司名称来源于它的创始人之一,卡尔•蔡司先生。在健康领域,蔡司为患者提供全生命周期眼健康管理解决方案,为青少年近视预防提供数字化解决方案,为成人屈光矫正、老年人老花眼治疗以及更多慢性眼病的防治提供创新解决方案。

蔡司的CT ASPHINA系列是人工晶体中广泛植入的产品之一,可提供不同的光学理念,以满足患者的个性化需求。旗下人工晶体品牌还包括CT LUCIA、AT LISA、AT LARA等。

(五)阿迩发

(来源:ALPHA株式会社官网)

日本Alpha Corporation(阿迩发集团株式会社)于1970年成立,从2002年开始制造硬性角膜接触镜,是研发和制造为一体的角膜塑形镜企业,提供基于医生验配处方数据而定制加工生产的角膜塑形镜片。镜片的设计规格种类繁多,加工设计由 IC 芯片进行管理,实现从镜片验配处方数据分析、镜片材质选择、加工参数管理以及规格检查的自动化。2011年阿迩发集团进入中国,2016年被目立康株式会社收购。

(六)欧几里得

(来源:欧几里得公司官网)

美国欧几里德公司(Euclid Systems Corporation)创立于1994 年,是世界大型角膜塑形镜生产基地之一,通过检查、设计和定制系统,提供视力矫正产品。欧几里德角膜塑形镜在多国获得政府审批并进行销售,2004年,欧几里德角膜塑形镜获得美国FDA药监局批准,随后又获得CFDA认证,并于2011年进入中国开始临床应用。欧几里德角膜塑形镜针对每位患者的角膜形态和屈光状态进行个性化定制,高端系列包含9个参数,每片镜片上都有ID识别码,并提供验真。

(七)露晰得

(来源:Lucid Korea公司官网)

韩国露晰得(Lucid Korea)成立于1996年,是韩国知名的眼科学企业,其推出符合东方人眼球结构的设计方案,调整了基弧、反转弧、定位弧、周弧等弧段的设计方式及参数,推出5弧设计,从而改善镜片的舒适性、功能性及安全性。目前已形成露晰得角膜塑形镜(Ortho-K LK®-lens)、露晰得角膜塑形镜散光片(Ortho-K LK®- Toric lens)、露晰得硬性透氧性角膜接触镜RGP(Lucid Extra/Advance RGP)、露晰得圆锥角膜RGP(Lucid YK-lens)、露晰得人工晶体(Lucid IOL/CTR)等眼科产品系列。

五、眼科医疗耗材国内现状

(一)技术门槛高、外企品牌主导市场

大部分眼科高值耗材都处在快速发展期,特别是人工晶体和角膜塑形镜。眼科医疗高值耗材对材料和技术的精细化程度要求高,目前全球眼科耗材市场主要被爱尔康、露晰得、眼力健、博士伦和蔡司为首的国际企业占据。

中国眼科市场起步较晚,《中国人工晶体行业现状深度研究与未来投资调研报告(2022-2029年)》数据显示,我国人工晶状体国产化率约为20%。外企垄断市场,爱尔康、眼力健和博士伦三家占据80%以上的市场份额。目前多个省份已开展人工晶状体集中带量采购,但集采以性价比较高的中端产品为主,采购规则也有助于国内人工晶状体头部企业进一步扩大终端覆盖范围,推动国产化进程加速。

(二)自付比例高,医保限制多

随着白内障手术逐渐从复明性手术向屈光性手术转变,可提高视觉质量的中高端人工晶状体使用量越来越多,但自付比例较高,医保限制较多,而且对于人工晶状体的选择有一定要求。部分进口人工晶状体报销比例低,或不纳入医保范围,无法享受医保待遇和支持。

(三)相关研发技术不断进步

硬式PMMA人工晶体手术创伤大,术后视力恢复差,目前白内障超声乳化结合软式可折叠人工晶体植入术已成为主流技术。需求变化推动了人工晶状体材料和光学结构设计的不断进步,出现了非球面、环曲面(Toric)、多焦点、可调节等新型屈光性人工晶状体。近年来,部分国产厂家在中高端眼科医疗耗材技术方面已经实现突破,尚处在进口替代的起步阶段,未来可替代的空间较大。

六、结语

随着人口老龄化的加重以及电子产品的普及,眼科疾病的需求和治疗渗透率还将进一步提升,人工晶状体、角膜塑形镜等细分市场将快速增长,推动行业发展。随着国内企业持续进行研发投入与基础学科的发展,以及“带量采购”等政策不断实施,本土企业核心竞争力将不断提升,国产眼科医疗耗材在进口品牌为主导的市场也将逐步展露头角,有望实现突破,提高市场渗透率。