内镜由于其微创、轻便、高效、安全等特点,逐渐成为不同医学领域必不可少的关键技术之一。在微创手术中起到了至关重要的作用,向医生传输清晰的患者体内影像,便于术中观察 、病灶导航、以及诊疗操作。

相对于传统外科手术,在内镜下完成的微创手术治疗,通过内镜活检,可以放入活检钳、导丝、氩气管等各种器械,也可以迅速地完成手术治疗,而创伤小、恢复快这些优势让临床医生、患者的需求得到了更好地满足。

当前,中国正处于高质量发展阶段,随着我国不断加大政策支持力度,国产内镜行业的不断发展,整体呈现出小型化、多功能、高像质的发展趋势,不断满足多样化的临床需求,国产化率相比此前也迎来的极大的提升,市场投融资火热。随着人民生活水平的提高,以及医疗技术不断提升,中国内镜市场将迎来更大的发展机遇。

1、技术创新,多元化发展

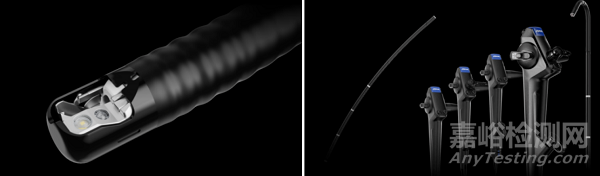

内窥镜技术的开端可以溯源到1804年,至今已有两百多年的历史,纵观其发展历史,每一次迭代,都伴随着技术的革新。从时间轴来看,内窥镜共经历4次大的技术革新,从最初的硬管式内窥镜、半曲式内窥镜、纤维式内窥镜、到了如今的电子内窥镜。

其可以按产品结构可分为硬镜和软镜;按成像原理可分为光学镜、光纤镜和电子镜;按使用次数可分为复用式内镜和一次性内镜;按临床应用又可分为消化内镜、呼吸内镜、腹腔镜、关节镜等。已广泛应用于临床诊疗,在多个科室内镜都是辅助微创手术的重要医疗器械。随着行业的发展,内窥镜种类在不断创新和更迭。

经过2个多世纪的发展,内窥镜的外形和结构发生了巨大的变化,影像质量也随着产品迭代而稳步提升。目前全球医用内窥镜的主流方向发展包括降低交叉感染、提高图像质量、改善患者顺应性、集成多功能、拓展应用场景等。

伴随CMOS技术、4K技术、3D技术、荧光导航技术、人工智能技术、大数据技术、深度学习技术等多种前沿科技日益成熟,并逐渐应用到内窥镜领域,产品创新开始层出不穷。

基于技术的突破以及临床需求的导向,当下内窥镜朝着小型化、多功能、高像质不断发展,可以说是呈现“百花齐放”多元化的发展趋势。出现了一体化多功能内窥镜、4K超高清医用内窥镜、3D医用内窥镜、荧光内窥镜、一次性内窥镜、胶囊内窥镜、超声内窥镜、一光学相干断层内窥镜、共聚焦内窥镜、内窥镜机器人、内窥镜AI辅助诊断系统等多种创新产品。

2、国产化加快

众所周知,内窥镜技术壁垒高,市场集中度较高,长期以来,国内内窥镜市场一直被国外品牌占据主要市场份额。不过近年来,国家多部门颁布了多项内窥镜相关的政策文件,这些政策从发展战略、产品注册、临床试验和采购选择上,为国产企业的快速发展奠定了基础。另外,随着新技术的出现及传统技术的静默,国内企业也迎来了弯道超车的机遇。

在政策方向上,自“十四五”规划以来,国家卫健委多次出台相关政策法规,大力支持内窥镜等高端医疗设备发展,包括强调支持发展高清电子内窥镜、复合内窥镜成像系统,如共聚焦内窥镜、超声内窥镜,在临床试验和审批方面都给予了一定的支持。

在采购端来看,早在2021年5月,国家财政部、工信部在明确要求137种设备全部采购国产,各类医用内窥镜最低要求50%以上采购国产,其中3D腹腔镜、胆道镜、椎间孔镜要求100%国产。表明了政府对于国产内窥镜企业大力支持的态度,在国产产品质量达到医院要求的前提下,国产产品进院和放量的速度将加快。

在产品端来看,国产企业紧跟外资步伐,创新产品层出不穷。在内镜图像清晰度方面不断提升,复合成像技术也得到发展,不断满足多样化临床需求,同时一次性内镜表现出较高的应用潜力,在某些场景下成为对复用式内镜的重要补充。专利申请方面,国内窥镜专利申请量也在逐年增加,截至2021年,中国内窥镜申请专利量达到了3555个,同比2020年增长率1.08%。

同时资本市场也给予了高度支持,近两年(2021至2022)内镜也走上了“吸金巅峰”,总融资事件数是2017年至2020年4年间总和的近2倍,总金额增长至近3倍,且单笔融资金额较大,均为千万至亿级别。同时亦有多家内镜械企开始IPO征程,除了已经上市的迈瑞医疗、开立医疗、澳华内镜、南微医学、海泰新光等,安杰思(即将正式上市)、英诺伟、新光维、欧谱曼迪等企业也纷纷开始了冲刺IPO。

在政策支持、新技术突破、临床需求增加等多种因素的推动下,近几年中国内窥镜市场的国产化率得到了明显提高,外资垄断程度有所下降。根据众成医械研究院数据,2020年至2022年三年间,国产医用内窥镜在全国医疗机构的销售总金额与占比逐年增加。从2020年销售总金额近9亿,增长至2022年近37亿;占比也从10%增长至2022年的26%。

伴随内镜市场国产化率明显提升,也加速涌现了一大批创新国产企业,进击内镜破局。其中,在软镜领域,2018至2021 年,开立和澳华两家企业的内镜收入分别达到 40.4%和 30.7%的复合年增长率,2022 年时开立超过宾得成为了国内市占率第三的软镜品牌;硬镜领域2022 年迈瑞超过史赛克成为了市占率第三,欧谱曼迪则在荧光内镜领域中占有一半的市场份额。

3、前景广阔,百舸争流

医用内窥镜是全球医疗器械市场中增长较快的板块之一。根据弗若斯特沙利文数据,中国医用内窥镜市场与全球医用内窥镜市场相比以较高的增长率实现着增长,并且预期将继续维持较高的增长率。2020年,中国医用内窥镜市场价值为人民币231亿元,并预估在2030年有望达到624亿元,复合年增长率高达10.50%。目前在中国医用内窥镜市场主要参与者有奥林巴斯、卡尔史托斯、史赛克、富士、迈瑞 、开立、豪雅 、澳华内镜、施乐辉 、艾克松 、欧普曼迪 、德国狼理查德沃尔夫、新光维等。

另外,我国微创手术渗透率不足20%,还有大量需求待开发与满足,未来,在政策支持发展、国产替代加速、老龄化进程加深、慢性病患者群体壮大、人均医疗费用提升等因素下,我国内窥镜市场需求有望保持增长态势。下面我们简单介绍一下几家企业:

奥林巴斯

奥林巴斯成立于1919年,该公司在软镜领域占据“霸主”地位。在内窥镜领域,目前奥林巴斯主要内窥镜产品包括消化内镜、胆道镜、腹腔镜、电子胃镜、膀胱镜、输尿管镜、经皮肾镜、宫腔镜、阴道镜、支气管镜和耳鼻喉镜等。

富士

成立于1934年,主营业务包括成像解决方案、信息解决方案和文档解决方案。医疗事业为富士胶片公司的主要业务之一。富士内镜系列产品主要涵盖消化道内镜及系统,呼吸道支气管镜系统、超声支气管镜系统,耳鼻咽喉电子内镜系统等。

史赛克

史赛克作为全球医疗器械行业领导者,其内窥镜产品已广泛应用于肝胆外科、胃肠外科、胸外科、妇科、乳腺外科等科室的临床诊断和微创伤手术,在全球内窥镜市场领域更是占据主导地位,拥有1688 4K双荧光摄像系统、PneumoClear智能气腹机、 Pinpoint+SPY PHI、SDC Pro 影像管理平台等拳头产品。另外其还保持将每年销售额的7%(全球超10亿美元)用于研发投入,以不断研发新产品。

澳华

成立于1994年,是国内较早从事软性电子内窥镜研发和制造的企业之一。经过近三十年的专注与创新,澳华内镜已突破内窥镜关键技术,并围绕内窥镜诊疗领域进行了系统性的产品布局。2018 年,AQ-200 上市,采用激光传输和无线供电技术保证图像质量稳定;2022 年,AQ 系列又推出了新产品AQ-300,是中国市场上首款具有 4K 图像的消化内镜。

开立医疗

成立于2002年,主要产品为超声诊断系统、电子内镜系统、体外诊断系列,于2017年在深圳证券交易所创业板上市。自2012进军内窥镜领域以来,分别于 2016 年和 2021 年发布首台软镜和硬镜产品,不到10年的发展,2022年超过宾得成为国内软镜市场市占率第三的企业,位列奥林巴斯和富士之后,已从行业后起之秀跻身世界先进水平。

迈瑞医疗

迈瑞创建于 1991 年,经过 30 余年的发展,已经成为了我国规模最大的医疗器械企业。迈瑞有三大主要业务线,生命信息 与支持、体外诊断和超声影像设备。微创外科是迈瑞在近十年内新进入的赛道,和生命信息与支持业务板块有较强的科室协同性。自 2017 年进入硬镜市场后, 迈瑞的硬镜收入和市占率快速提升,当前迈瑞已经超过史赛克成为国内硬镜市场上的第三品牌,位列于卡尔史托斯和奥林巴斯之后。

新光维

新光维医疗新光维医疗创立于2016年,已建立立足于五大相互协同的核心技术之上的独有技术平台,并打造了全面的医用内窥镜产品及在研产品组合,覆盖医院各类临床科室进行的全部类型内窥镜手术,以满足多样化的医疗需求。

欧普曼迪

2013年,欧谱曼迪在佛山南海成立,四位创始人均来自清华大学精密仪器系光学仪器、精密仪器专业,在各自领域拥有丰富的经验。从2018年推出了高清荧光内镜系统;2020年国内外同步推出4K荧光内镜;再到2022年发布全球领先的4K3D多荧光内镜影像平台-Stellar(恒星),欧谱曼迪十年磨一剑,真正引领了国际内窥镜的发展潮流。

英美达

英美达自2015年成立以来,专注于重大疾病领域,持续为临床提供高质量、创新型的诊断和治疗方案。具备超强的软硬件开发能力,多平台图像成像技术、成熟的软镜设计及生产工艺,领先的关键精密零部件的设计和制造能力;拥有多项创新的高端微创影像设备、心血管及心内微创介入有源治疗器械的解决方案。是国内率先打破进口垄断的企业,同时也是目前国内超声内镜领域创新的重要参与者之一。

作为全球第二大医械市场,中国医疗器械行业未来充满想象,内窥镜作为当下最火热的赛道之一,近年迎来了快速发展,临床需求不断增加,市场规模进一步扩大,发展前景广阔。在国产化方面来看,完成国产替代只是时间问题,多技术拥有国际话语权,已在多领域开始逐步破局,未来值得期待。