在生活水平提高和老龄化程度加深的当下,消费者们对美容的需求愈发强烈,对医美的接受程度也越来越高,轻医美更是受到年轻人的疯狂追捧。过去10年医美市场的高速增长,足以证明这一行业的广阔前景。医美器械指的是除药物外应用在医学美容相关的医疗器械产品。数据显示,2021年中国医美器械行业市场规模为543.7亿元,同比上升27.8%,预计2023年中国医美器械市场规模将达到774.8亿元,至2025年有望达成千亿级规模。艾媒咨询的分析师认为,作为医美行业上游的医美器械企业具有行业集中度高、议价能力强和高技术壁垒的特点,在疫情后快速复苏,预计未来几年市场规模仍将继续增长。

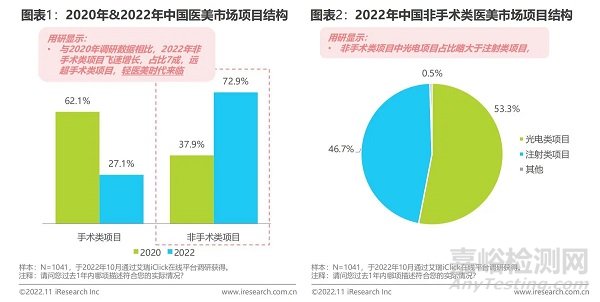

艾瑞调研显示,过去一年内约7成用户购买过非手术类项目,仅3成用户购买过手术类项目,与2020年数据相比,整形美容时代已逐渐远去,轻医美凭借操作简单、创伤小、恢复期短、风险低满足用户对医美项目自然、安全、快速恢复的期待,受到消费者的追捧。非手术类项目中,光电类项目及注射类项目平分天下,相较于注射类项目,光电项目主要以紧致抗衰为主,多为无创/微创项目,以更“轻”的手段达到抗衰的目的吸引了更多消费者,占比略大于注射类项目。

在整个医美器械当中,光电医美可谓顶梁柱。光电医美,又被称为能量源医疗美容,它将激光、射频、超声波等形式的能量作用于皮肤,达到改善各种皮肤问题的效果,是轻医美(非手术类医美项目)不可或缺的组成部分,由于其创伤小、恢复期短、效果确切及安全性高、副作用少等优点,成为了众多消费者的首选。新氧数据颜究院发布的《2022年光电医美行业消费趋势报告》显示,2022年医美消费者最钟爱/最想尝试的医美项目中,47.34%的调研用户最钟爱/最想尝试光电类项目。

光电医美行业市场规模也在迅速上升,根据华经产业研究院的数据,到2019年中国光电医美行业市场规模上升至215.01亿元。2020年由于新冠疫情的影响,中国光电医美行业市场规模有所下降,到191.73亿元。随着新冠疫情得到控制,我国光电医美行业市场规模将迅速恢复,预计到2022年中国光电医美行业市场规模将超过350亿元。

按能量源来划分,光电医美设备主要分为光、电、声三大板块。其中光类仪器(激光、脉冲光等)主要用于美肤,也是整个行业中占比最大的板块。电类仪器以射频为主,主要用于抗衰减脂。声类仪器就是超声波,主要用于深层抗衰减脂。

我国高端光电医美器械产品主要以进口为主,国产品牌拥有巨大的替代空间。数据显示,我国光电医美设备市场超60%的市场份额被外资龙头企业所占据,在众多进口品牌中,美国、以色列、德国厂商的市场占有率非常明显。同时,在一系列政策支持下,国内光电医美行业的国产化进程不断提速,很多资本实力雄厚的医美老牌企业纷纷通过并购形式迅速切入市场。不过,由于行业发展处于初级阶段,市场机制尚不成熟,没有形成统一标准,各大厂商虽然拥有核心技术与设备,但普遍各行其道,在不同的细分赛道专注于不同功能需求的产品研发和市场布局。

从产品形态来说,国内市场光电医美器械已经覆盖激光/强脉冲光、射频、超声三大板块,但各大厂商主打领域与产品系列各不相同,市场也未出现龙头企业。随着新冠疫情得到控制,我国光电医美行业市场规模将迅速恢复,越来越多的国产光电医美器械创新企业入局,且在研发和商业化方面取得了一定进展,为行业提供了更多优质的产品与解决方案。

2、光电类产品引领医美进入普惠时代

光电医美市场获得蓬勃发展的核心原因在于,光电类项目正在引领医美进入普惠时代。首先,光电医美项目价格亲民。《2022年光电医美行业消费趋势报告》显示,2022年光电类医美项目平均客单价最低,甚至远低于整体医美项目平均客单价,属于医美市场的“亲民项目”。

其次,光电医美项目体验门槛较低、风险较小,具备普惠性基因。光电医美项目作为非侵入式医美项目,用户对其接受阈值相对较低。因此,重品质生活的熟龄化群体对医美项目依赖度越来越高。

从2019年-2022年医美光电项目年龄占比变化来看,31-40岁的用户群体占比趋势逐年增加,该群体占比从2019年的15.40%上升至2022年的22.50%。在这部分人群中,主要有四大需求,分别是肤色改善、肤质改善、面部年轻化、减脂塑形。而光电医美,正好能满足他(她)们的需求。

3、四大技术引领更多光电医美商业化应用落地

光电类医美的四大主流技术——激光、强脉冲光、射频类、超声波,已经取得不俗突破,且已经有成熟落地商业化应用。激光类、强脉冲光技术主要针对皮肤问题,主要作用于表皮跟真皮等浅层皮上组织;射频及超声波技术能够作用到皮下组织,具有提拉、紧致等功效。在穿透效果上,超声波>射频>强脉冲光/激光,但国内目前没有任何一款超声波产品获药监局批准为三类医疗器械,属于灰色监管地带。

此外,近两年在国外大火的冷冻溶脂技术也走入中国市场,它可通过非侵入的方式达到减脂塑形的效果,药监局已批准可以在腹部及腰部使用,预计将成为光电市场新的热门领域。

1 、激光类

激光技术通常为微创项目,应用范围从最早的疤痕修复,逐渐拓展到祛痘、脱毛、嫩肤、私密美容等领域,代表项目有皮秒、点阵激光、激光脱毛等。其主要作用原理是,通过不同介质制成的激光器发出的各种波段激光作用于人体表面后发生光子生物学效应,利用激光产生的光热效应,修复受损的细胞组织。

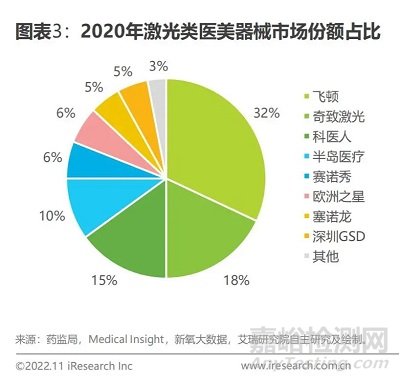

根据Medical Insight数据,全球光电类医美项目中占比最大的是激光脱毛项目;艾瑞用户调研数据表示,2022年激光脱毛项目位列中国光电类项目第三 ,激光类项目需求榜首,激光脱毛市场热度高。目前,国内获得NMPA批准的激光脱毛设备主要有飞顿的冰点脱毛、科医人的月光真空脱毛等,其中飞顿得益于其优势产品冰点脱毛2020年在激光类医美器械市场份额中占比第一。以奇致激光、半岛医疗为代表的国产品牌发展迅速,欧洲之星Fotona和飞顿Alma分别被汉德资本和复锐医疗科技收购,助推国产品牌市占率进一步提升。

在激光医美器械的产业格局方面,蛋壳研究院指出,国产设备正发力追赶,高端市场即将打破进口垄断,实现国产替代。目前在医美激光设备领域,比如CO2激光设备,中国企业的技术水平已经基本达到了国际标准,也问世了多款优质的国产设备。但是皮秒激光作为医美激光领域发展起来的新技术,因为产品的技术壁垒较高,市场完全被赛诺龙和赛诺秀等海外知名厂商垄断。

可喜的是,国内已经有不少国产厂商布局皮秒激光设备。如芙迈蕾作为国产中高端医美光电设备自主研发和制造的代表企业,其核心产品ForePico多波长皮秒激光治疗仪已于2022年11月正式开启注册检测,实测的产品性能参数完全不逊于进口同类产品,在稳定性上相比进口设备更有优势。

可以预见,随着国产企业不断突破技术壁垒,后续将实现NMPA获批拿证,未来国产设备在医美激光领域高端市场的竞争力也将不断增强,打破进口垄断局面,实现国产替代。

2、强脉冲光类

强脉冲光是利用强光子照射皮肤,产生光化作用,刺激真皮层胶原纤维发生化学变化,从而达到嫩肤、祛斑的美容理疗技术,其特点是光束能集中在非常小的部位,对斑点黑色素直接起作用,不会对周围皮肤造成过多的伤害,安全性高。强脉冲光的主要作用为嫩肤,光子嫩肤为该类技术的最大应用领域,此外还可以达到改善光老化、祛斑祛痘、脱毛等效果,行业需求旺盛。

“光子嫩肤”是国内较为热门的医美项目之一,脉冲光医美器械市场规模也呈现稳定增长的向好态势。2020年由于疫情影响,中国脉冲医美器械市场规模稍有下降,水货山寨产品1.1亿元,合规产品6.9亿元,合计8亿元,同比下降1.2%。预计2022年我国脉冲光医美器械合规市场规模将达到9.3亿元,强脉冲光未来几年的行业发展规模不容小觑。

当前中国脉冲光医美器械市场主要依赖进口,2020年进口强脉冲光医美器械市场份额占比高达80%,其中科医人占比51%,飞顿(复锐医疗收购)占比20%,以色列赛诺龙占比5%,美国赛诺秀占比4%,已形成较为稳定的龙头市场竞争局面。

国产品牌后来居上,奇致激光旗下产品“奇致皇后”采用IPL强脉冲光,虽然在技术领域与国外龙头相比仍有较大差距,但价格优势明显,可满足国内日益增长的光子嫩肤等强脉冲光类医美项目需求;飞顿推出的黑金DPL超光子在无痛、滑动嫩肤和精准嫩肤上取得了较大进展;未来随着技术的进一步发展,国产品牌有望进一步抢占市场份额。

3、射频类

射频类技术的原理是电磁波,能够渗入皮下组织产生热效应,通过电磁波对真皮层的胶原纤维进行加热,热量会使得水分子与纤维胶原蛋白分离,达到立刻收紧皮肤作用,同时刺激新的胶原蛋白再生而进一步收紧皮肤。作用主要包括治疗皮肤松弛、减轻皮肤皱纹、收缩毛孔、紧致/提升皮肤组织,或者治疗痤疮、瘢痕,或者减少脂肪(脂肪软化或分解)等。

明星项目主要有热玛吉、热拉提、黄金微针等,大部分属于微创治疗,尤其是热玛吉跟微针等痛感明显的项目,需局部麻醉,治疗后可能会出现红肿或少量结痂,因此射频类医美器械对医生的专业度及操作环境要求较高,减少痛感及皮下损伤是未来射频类医美产品的主要发展方向。

射频医美设备按照电极数量可分为三类:单极、双极、多极射频。电极数量制约了不同频产品的作用深度,产品的使用效果差异大。按照治疗头的作用方式,射频设备可分为无创和微创两种,无创设备目前是去皱紧肤市场最为主流的射频医美设备。相较于其他光电能量源医美设备,射频的技术壁垒相对较低,主要软硬件技术已相对成熟。射频设备的技术难点集中在CPU控制模块、驻波比检测与阻抗匹配等模块。

射频医美设备已有20余年发展历程,行业已进入蓬勃发展期,目前射频类项目由索塔、飞顿等公司推动,占据主要市场份额。根据艾瑞调研,索塔公司的热玛吉是光电类第二受欢迎的项目,飞顿公司的热拉提在光电项目排行榜中位列第五,受到消费者追捧。目前我国已有6款自主研发的射频类医美器械通过药监局审批,飞顿已由复锐医疗科技收购成为子公司,中资品牌市场份额得到提升;但由于国外头部企业技术趋于成熟,国内自研品牌多为追随策略,产品相对滞后,技术突破将有助于国产品牌进一步替代。

截至2022年10月,通过药监局认证的射频类医美器械共计24款,其中6款为国内自主研发的品牌。从产品监管类别来看,国产射频医美器械几乎申请的都是医疗器械II类证,而其余进口射频医美设备绝大部分产品申请的是医疗器械III类证,可见国产射频医美设备大部分作用能量低、风险程度低,聚焦在低端市场。

4、超声波

超声波医美技术是指利用高强度聚焦式超声波,聚集热能,在不伤害皮肤表面的同时作用于真皮层、筋膜层,通过热量刺激人体皮肤细胞,使作用部位产生透明质酸、胶原蛋白等物质,从而达到除皱紧肤的效果。超声波与其他光电类医美技术最大的区别在于可到达皮下筋膜层,从而对皮肤起到提拉作用,真正做到抗衰。

在欧美地区,聚焦超声与射频项目并称面部抗衰的两大核心技术,两者侧重人群不同,热玛吉主要面对30-40岁群体,超声刀则主要为40岁以上消费者服务,市场规模各占50%左右。Market Growth Reports的统计数据显示,全球聚焦超声美容系统(已获批)市场规模估计为1.923亿美元。

全球范围内获得认证的超声波医美器械较少,一方面因为超声器械价格昂贵、对耗材质量要求较高且更换频率较快、普及率低;另一方面因为超声波技术使用风险较高,若操作不当可能会对神经造成不可逆损害,虽然美国FDA给予了最高等级的管制批准Ultherapy超声刀的使用,并通过了CE认证,但仍有多起医疗事故报道。因此中国国家食品药品监督管理局认为超声波技术使用风险极高,且国内超声波技术起步晚、技术尚不成熟,大部分超声波医疗器械在国内仍处于审批阶段,暂无任何一款超声产品获批三类械。

蛋壳研究院的报告指出,目前已有多款聚焦超声产品处于临床注册阶段,若监管部门放开聚焦超声产品上市通道,预计2023年相关聚焦超声产品有望获批,若成功上市,未来3年将迎来一波小爆发,预计复合增长率可达20%,后逐渐步入稳步增长阶段,预计以18%年增速增长,2031年市场规模可至36.8亿元,未来可容纳3-4家MFU企业。但目前,聚焦超声产品少,且获批困难,全球上市产品仅有三款:Ultherapy、Doublo及Sofwave。

5 、冷冻溶脂

冷冻溶脂主要是通过非侵入性冷冻能量提取装置精确控制的冷冻能量输送到指定的溶脂部位,有针对性地消除指定部位的脂肪细胞。2010年,首个冷冻溶脂仪Cool Sculpting®被FDA批准用于人体侧腰部局部脂肪堆积治疗,后逐步被批准用于更多部位,如腹部(2012年)、大腿(2014年)、颏下(2015年)、手臂、后背、乳房下区域和臀部下区域(2016年)。

市场格局方面,进口占据主导地位,国内老牌药企正积极布局。冷冻溶脂设备全球厂商主要包括艾尔建、韩国恩盛、High Tech三家,国内仅艾尔建的Cool Sculpting®于2016年获批上市。国内华东医药全资子公司英国Sinclair Pharma在2021年4月完成了收购Cocoon Business Investments持有的西班牙能量源型医美器械公司High Technology Products。High Tech现有低温减脂产品Cooltech、Cooltech Define、Crystile,预计2-3年内完成在国内市场的临床/注册工作。

4、总结

随着消费者对医美项目“轻”的要求逐渐增加,“轻手段”“轻负担”的无创/微创治疗成为中国医疗美容行业的发展趋势。相较于注射类项目,光电项目无需向体内植入外来物质,对专业化操作依赖较低,安全性较高,且作用于面部的项目大多以紧致抗衰为主,高度迎合市场需求,将吸引更多求美者,有望成为医美主要增长极。

一方面,消费者对无创抗衰日益增长的需求驱动光电项目市场热度持续增加,2022年医美用户调研显示,紧致抗衰成为最受欢迎的项目,而光电仪器主打抗衰,对专业化操作依赖度较低,安全性较高,市场需求持续攀升;另一方面,初次接触医美的消费者出于对安全性、恢复期的考虑,光电项目多作为进入医美市场的首选。

和欧美发达国家相比,我国光电医美项目的市场渗透率依然很低,近年来消费需求猛增也为设备市场扩充升级带来强大动力。在整个光电医美行业中,器械设备占据主导地位,也是产业链价值量最高的环节。某种程度上来说,光电医美行业的竞争,其实就是仪器设备功能的较量。

面对需求的高速增长,国产自主研发光电医美器械厂商将有更多动力投身于技术研发中,若光电技术得以进一步突破,将打破海外品牌占主导的市场格局;同时,随着欧洲之星和飞顿激光被相继并购,龙头企业的并购重组计划仍在继续,市场集中度将进一步增加,中资品牌份额不断上升,国产替代大势所趋。