您当前的位置:检测资讯 > 科研开发

嘉峪检测网 2024-05-06 12:55

编者按

铜及铜基材料以其优异的力学、功能和工艺综合性能而广泛应用于电力电子、汽车、机械制造以及航空、航天、通信、集成电路等高技术制造领域。我国是世界上最大的铜材生产国和消费国,广阔的应用市场使先进铜基材料拥有良好发展前景。

中国工程院院刊《中国工程科学》2023年第1期刊发中国有研科技集团有限公司有色金属材料制备加工国家重点实验室米绪军教授级高级工程师研究团队的《我国先进铜基材料发展战略研究》一文。文章在综述铜加工行业宏观环境和发展概况的基础上,分析了我国铜基材料发展取得的成绩和不足,深层次剖析了我国铜加工产业“大而不强”的原因,重点梳理了我国高强导电铜合金材料、高性能电子铜箔、耐蚀铜合金、耐磨铜合金、铜基热管理材料、特殊用途铜材和新能源用铜材的发展现状、存在问题及未来发展趋势。面向重大应用需求布局前沿方向,推动我国先进铜基材料的进一步发展,文章提出了形成有效的“产学研用”互动机制,建立国家铜基材料产业和技术发展协调平台等发展建议。

一、前言

铜是人类最早使用的金属之一,铜基材料(紫铜、铜合金、铜基复合材料)以其优异的导电导热性能,良好的机械性能、耐蚀性能以及高延展成形性能成为关系现代工业发展和国计民生的重要大宗基础原材料。先进铜基材料指区别于一般纯铜材料,普通黄铜、白铜和青铜等传统金属合金,具有更高强度、导电性、导热性、弹性、耐蚀性、易切削性或综合性能优异的铜基材料,主要包括高强高导铜合金、耐蚀铜合金、耐磨铜合金、超高强弹性铜合金、高性能电子铜箔、铜基热管理材料、特殊用途铜材和新能源用铜材等。

先进铜基材料作为一种量大面广的关键基础材料被广泛应用于电子信息、航空、航天、能源电力、交通运输、医药化工、海洋工程等领域,对国际科技竞争和经济格局具有重大影响。其中,高强高导铜合金引线框架和接插件材料是新一代超大规模集成电路和电子元器件制造不可或缺的关键材料,高性能超薄铜箔是下一代高性能动力电池竞争的关键材料之一,高强耐蚀铜合金的材料性能和大尺寸管材制造水平直接影响到海洋装备的服役性能。同时,先进铜基材料以其多种功能特性成为国际科技领域高度关注的前沿材料。例如,铜在生物学、医疗卫生领域的作用机理是一个重要的研究热点,发现了“铜依赖性细胞死亡”这种新的细胞死亡方式;在电子、半导体行业,研究得出了平坦表面铜薄膜的半永久抗氧化性;中国科学院金属研究所首次发现极细晶粒多晶铜中的一种全新亚稳态结构,可维持金属的高温强度;中国科学院物理研究所发现了一种新型铜基高温超导材料,其临界温度高达118 K;中国科学院化学研究所首次成功制备了一维铜(II)分子磁体,其磁有序温度为6.7 K。

基于先进铜基材料对国民经济和高技术发展不可替代的作用,美国、日本、德国等工业发达国家都在这一领域保持了最强的国际科技水平和经济竞争力。我国是世界上最大的铜材生产国和消费国,但在研发体系布局、整体科技实力、新材料自主设计和应用水平、资源和装备保障能力等方面还与西方发达国家存在较大的差距。开发先进铜基材料及其制备加工新技术对促进我国战略性新兴产业发展、推动我国由材料大国向材料强国迈进起着重要的支撑作用。本文在分析先进铜基材料国际国内发展现状和趋势的基础上,总结我国铜基材料发展取得的成绩和不足,研究提出我国先进铜基材料的未来发展思路和对策建议。

二、先进铜基材料的国际发展现状与趋势

先进铜基材料全球主要研发和生产国包括美国、德国、日本、中国等。其中,以美国为代表的北美地区已完成了主要铜材的产业化阶段,具有完备的研发、生产和储备体系,目前全球用量较大的先进铜合金材料产品均由美国企业始创。北美地区目前的主要研究机构包括美国环球金属制品有限公司、美国万腾荣公司(Materion)、美国菲斯克合金公司(Fisk Alloy)、美国亚利桑那大学、加拿大不列颠哥伦比亚大学(UBC)、国际铜业协会(ICA)等。美国工业界已将铜基材料的研发重点转移至生物科技、医疗卫生、新能源汽车等领域。例如,国际铜业协会在美国国家环境保护局登记注册的抑菌铜材料,能满足不同用户对公共接触表面抑菌性的需求;美国高盛公司将铜称为“全球走向净零排放道路上最关键的原材料”,可在电动汽车、风力涡轮机、太阳能发电等领域获得广泛应用。

以德国为代表的欧洲国家也是全球先进铜基材料的主要研发力量,形成了以企业为创新主体的研发体系。德国维兰德公司(Wieland-Werke AG)是世界著名的铜及铜合金专业研发和生产企业,该公司通过自主创新以及与大学、研究所合作不断研究新型铜合金材料、产品和工艺,同时洞悉客户当前和未来的需求,提供系统性的解决方案。近年来,该公司的研发重点开始向气候变化、数字化和资源高效利用等方向转变。德国凯美欧洲金属公司(KM Europa Metal)是世界上最大的铜和铜合金产品制造商之一,产品几乎囊括了全部铜加工材品种,已有200年历史,拥有全球分销网络。该公司以来自不同工业领域客户的个性化需求为牵引,提供创新的产品解决方案,如其生产的铜镍合金管材占据了全球主要军用船舶海水管路系统的大部分市场,至今难以替代。该公司未来材料的研发重点在于铜材的处理与回收、新型冶金与铸造技术、加工新技术、新材料、表面处理和应用工程。欧洲其他主要研究机构包括德国弗劳恩霍夫应用研究促进协会(Fraunhofer)、芬兰阿尔托大学(Aalto University)、法国国立巴黎高等矿业学院(Mines)等。

日本的先进铜基材料以企业为创新研发主体,引导世界铜加工向精细方向发展,在铜合金引线框架等高精带材研发和生产领域处于世界领先水平。以日本神户制钢所为例,该公司自主研发的材料包括著名的KLF、CAC、KFC系列引线框架铜合金,这些材料制品至今仍然是我国铜加工企业跟踪仿制的主体。目前,日本的先进铜合金材料向高性能、高附加值方向发展,主要的研发机构有日本神户制钢所、JX金属株式会社(原日矿)、古河电气工业株式会社、住友金属工业公司、三井金属集团、同和控股集团、日本伸铜株式会社、三菱金属、日本永木精械株式会社、日本东北大学、日本采矿和材料加工研究所(MMIJ)等。

三、我国先进铜基材料的发展现状和存在的问题

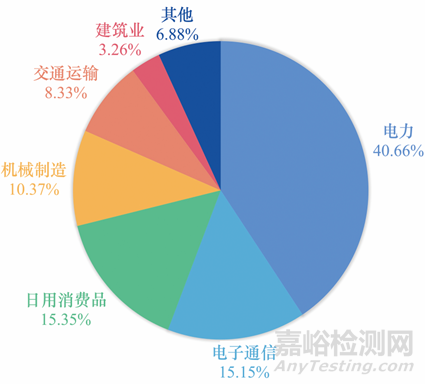

2021年,我国铜材产量为1.99×107 t,占全球铜材总产量的62%,连续18年蝉联世界最大的铜材生产国和消费国,行业主营业务收入超万亿元。“十三五”以来,我国铜加工行业的产品结构实现持续优化,图1为我国铜加工材的消费情况,电力行业仍是铜消费量最大的行业;电子通信行业作为新兴产业,包括广播通信、电视、电子计算机、雷达、电子元器件等行业,均使用大量精细的铜、铜合金及加工材,耗铜量占比15.15%;日用消费品耗铜量占比15.35%;机械制造业耗铜量占比10.37%;交通运输业年均耗铜量占全国铜消费量的8.33%左右,尤以汽车工业最为突出,我国汽车产量增长速度很快,耗铜量也相对增加,铁路、船舶、航空等也是耗铜量较大的部门;建筑用水管、装饰材料、结构材料等年均耗铜量占我国铜消费量的3.26%,远低于美国和日本的水平,这也是我国尚属于发展中国家的表现之一。随着我国经济、社会不断发展,铜、铜合金与复合材料、铜化合物也广泛用于农牧业、生命健康等领域。我国虽然是铜加工和消费大国,但在先进铜基材料的研发体系布局、整体科技实力、新材料自主设计和应用水平、资源和装备保障能力等方面还与西方发达国家存在较大差距。

图1 我国铜加工材消费情况

(一)产业发展现状

我国铜加工产业基本实现全球化整体布局,主要集中在长江三角洲(简称长三角)和珠江三角洲(简称珠三角)地区,重点企业集中分布在江苏、浙江、广东等核心区域;海外实现了在东南亚、欧洲和美洲等地区的多点布局,以重点企业为排头兵,通过新建、并购等方式完成产业布局“走出去”。铜加工装备达到国际化水平,且进入了以国产装备为主、进口装备为辅的现代化铜加工发展序列,已成为全球主流工艺与先进装备并存的国际铜加工制造中心。

我国铜加工产业已呈现出集群化发展的态势。从产业集群区域来看,主要包括长三角地区(宁波金田铜业(集团)股份有限公司、浙江海亮股份有限公司、宁波兴业盛泰集团有限公司、宁波博威合金材料股份有限公司、宁波长振铜业有限公司),华东地区(安徽楚江科技新材料股份有限公司、安徽鑫科新材料股份有限公司、铜陵有色金属集团股份有限公司、山东天圆铜业有限公司、中色奥博特铜铝业有限公司),中原地区(中铝洛阳铜业有限公司、山西春雷铜材有限责任公司、金龙精密铜管集团股份有限公司、灵宝金源朝辉铜业有限公司)以及华中地区(中铜华中铜业有限公司、江西铜业集团有限公司、江西金品铜业科技有限公司、大冶有色金属集团控股有限公司)等。按省份统计,我国产量前五名的铜加工材大省分别为江西、江苏、浙江、广东和安徽,2020年五省产量合计约为1.5×107 t,占全国总产量75%以上。我国主要的铜材集散地包括江西鹰潭,浙江宁波、绍兴,安徽铜陵、芜湖,广东佛山、清远,江西抚州、上饶,山东东营、聊城,河南洛阳、新乡,湖北黄石,重庆等,产业集群化发展呈现良好势头。

我国铜基材料创新力量主体由高校、科研院所和部分高新技术企业组成。涉铜高校、科研院所主要包括有研工程技术研究院有限公司、中南大学、北京科技大学、江西理工大学、河南科技大学、大连理工大学、昆明理工大学、上海大学等。先进铜合金材料领域的骨干企业主要包括中铝洛阳铜加工有限公司、宁波金田铜业(集团)股份有限公司、浙江海亮股份有限公司、金龙精密铜管集团股份有限公司、安徽楚江科技新材料股份有限公司、江西铜业集团有限公司、铜陵有色金属集团股份有限公司、铜陵精达特种电磁线股份有限公司、宁波兴业盛泰集团有限公司、宁波博威合金材料股份有限公司、浙江力博控股集团有限公司、中国有色矿业集团有限公司等,这些企业不仅在国内有广阔的产业布局,部分头部企业同时开展了全球化布局,先进铜基材料产业已进入北美、欧洲、东南亚和日韩市场。

(二)技术发展现状

改革开放以来,经过多年的发展,我国铜冶金、加工行业取得长足进步,工业产品几乎囊括了当前国际范围内的全部材料体系。“十三五”以来,我国新一代铜基新材料的研发取得较大突破,其中的典型代表有铜铬锆、铜镍钴硅、铜镍锡、铜铁、铜钛、铜碳(金刚石、石墨烯、石墨等)等合金或复合材料体系。部分铜材产品和技术已开始由跟踪仿制向自主研发转变,形成了一定的科技产业优势。我国铜管、铜板带等主力品种铜材以其价廉物美的优势已抢占世界市场,冷凝器(换热)铜管随着我国家电产业的发展迅速占领全球市场,连续10余年实现净出口;4.5 μm以上锂电电解铜箔已具备全球最大产能和产量,2021年产量达2.55×105 t,增幅达82.1%;铜基散热材料如金刚石铜、钼铜等处于国际先进水平,逐步满足了我国电子封装领域的应用需求;高强高导铜合金、超高导热铜基复合材料、超高纯铜等部分铜基新材料性能指标达到国际先进水平,基本满足了我国高新技术工程的发展对高性能铜基新材料的急迫需求。

随着我国铜加工行业综合实力不断提升,部分头部企业在稳定中端市场、积极参与高端市场竞争的基础上,开始注重科技创新、智能制造和绿色发展。铜加工细分行业龙头企业积极联合国内科研机构开展新材料攻关工作,相继突破了高性能真空开关铜铬触头材料、高强韧耐磨铝青铜合金、铜基双金属复合材料、高速铁路用高强高导接触网导线等新材料产品以及高强高导铜合金关键制备加工技术、高性能铜合金连铸凝固过程电磁调控技术、铜管高效短流程技术和铜材连续挤压制造技术,产品技术不仅服务于我国电力、船舶等行业领域,还实现了高端新材料产品的出口,相关成果获得国家科技成果奖励;针对我国高速铁路全球领先的技术特点,相继开发了多种铜基粉末冶金制动闸片和电气化铁路接触线产品,为我国高速铁路动车组不断提速提供了有利保障;国内优势企业和科研院所形成联合攻关团队,摆脱了国外知识产权壁垒限制,开发出具有自主知识产权的高性能高精度铜合金带材、高性能电解铜箔和超薄压延铜箔等高端产品,满足了我国电子信息行业在第五代移动通信(5G)、锂电、集成电路、芯片等领域的应用需求;铜加工行业绿色制造和智能制造模式正在形成,部分龙头企业智能制造示范生产线初具雏形,生产效率进一步提升,为行业高质量发展注入了新活力。

(三)差距与不足

1. 市场优势并没有带来技术经济竞争优势,产业链缺乏国际主导权

我国铜加工行业已从基本实现自给自足发展到产能严重过剩的产业环境当中,面临产业链“两头受挤”的经营局面,全行业平均产能利用率仅为70%左右。受铜资源匮乏因素影响,我国铜原料的对外依存度超过60%,致使原料端在铜产业链当中一直处于卖方市场地位,铜加工行业对上游原料缺乏采购话语权。而在产能严重过剩的大环境当中,铜加工行业在市场的“抢占性”竞争中给下游消费端受让出了更多的选择性议价空间,导致铜加工行业加工费竞争激烈,同时还要承担一定的账期财务成本,在销售端同样缺乏话语权。

2. 行业集中度较低,整体合理性不足,无序竞争严重

2020年,我国铜加工材领域前10家头部企业产量约为6.885×106 t,仅占中国全行业产量的37.7%;其中,江西铜业集团有限公司、江苏江润铜业有限公司、浙江海亮股份有限公司、金龙精密铜管集团股份有限公司等企业的单品规模已经位居全球铜加工行业前列,其铜板带规模位居全球首位。铜加工行业呈现企业单体规模优势明显,行业整体集中度较低的发展形态,导致行业无序竞争严重,整体合力不足。

3. 新材料研发投入严重不足,创新驱动的高质量发展格局尚未形成

铜虽然在10种常用有色金属中排名第一,但作为新材料在国家各类科技支持清单中既不属于钢铁、铝钛镁等结构材料,也得不到电子、能源等功能材料领域的高度重视,处于新材料科技支持的夹缝地带,长期缺乏持久系统的研发投入。几十年来,我国铜加工行业在中低端产品上同质化竞争激烈,产能过剩、行业平均利润率低的情况长期存在,代表行业前沿和高水平的铜合金加工材产品持续大量进口,特别是用于航空、航天、国防军工等重要领域的高性能产品“卡脖子”问题严重。其中,高精度铜板带产品,如高铜合金带、白铜带、蚀刻类 / 半蚀刻类引线框架带材、高性能青铜带;高精度高性能铜箔,如柔性电路板(FPC)用压延铜箔、高频高速电解铜箔、集成电路(IC)封装载板及微细电路用极薄铜箔;耐蚀铜合金管材,如B10、B30合金管材;高性能铜丝线材,如高强高导铜合金镀膜丝线材、高档汽车用高性能电子束线、高纯无氧铜线、Φ0.003 mm微细铜丝等,均与国外同类产品存在差距,尚需依赖进口。

4. 材料研发与应用联系不紧密

制造业自主创新能力不足致使应用方难以提出有效的新材料需求,而材料研制方的市场敏感性普遍不高。高端制造业是先进铜基材料的重大应用领域,如航空航天装备、集成电路、光刻机、医疗器械、高端传感器、有机发光二极管(OLED)等。这些应用场景对铜基材料有着非常苛刻的结构功能一体化全面性能要求,如强度 / 塑性 / 韧性 / 弹性 / 疲劳等力学性能要求、导电 / 导热 / 耐磨 / 耐蚀 / 耐热 / 抑菌等物理化学性能要求、成型 / 弯折 / 焊接 / 表面精度 / 形状尺寸精度等工艺性能要求以及均匀性 / 一致性 / 可靠性等制造水平要求,因此要求应用端具备很强的材料设计选型能力。只有这些高端制造业具备自主创新能力,才能自主设计和布局先进铜基材料的研发和生产供应链,铜基新材料科技产业才能全面赶超和引领国际发展趋势。

四、先进铜基材料的未来重大应用需求

(一)高强导电铜合金

高强导电铜合金材料是先进铜基材料领域的研究热点,广泛应用于电子通信、航空、航天、新能源汽车、高速轨道交通、电力等高技术领域。高强导电铜合金材料是制备集成电路引线框架、电子终端用微细导体、航空航天传输线缆及组件、高档汽车用高性能电子线束、高速铁路接触线、高压电力开关、高端变压器组件、高精度高速电连接器、高效电动机转子、自动化电焊电极的关键原材料,当前市场需求量约为5×105 t。我国在该材料领域的研究开发多以跟踪仿制国外先进材料为主,已具备该材料体系主要牌号产品的生产能力,但材料的综合使用性能与国外同类产品相比尚存一定差距。目前急需解决的关键在于多元复杂合金的低能耗短流程精密制备技术和产品的质量稳定性方面。以当前下游应用领域的发展情况预测,2025年此类材料的需求量可达6×105 t/a,到2035年预计增加到1×106 t/a。

(二)高性能电子铜箔

高性能电子铜箔分为电解铜箔和压延铜箔,广泛应用于电子通信、新能源汽车、工具家电等领域,是制备印制线路板(PCB)覆铜板、汽车动力电池集流体、充电桩、便携式电源(家电、工具)的基本原材料,当前市场需求量约为2×105 t。我国已具备高性能铜箔产品的生产能力,但装备能力薄弱,严重依赖进口。目前急需解决的关键问题在于高端压延铜箔、高频高速电解铜箔、9 μm及以下附载体铜箔、二层法挠性覆铜板用电解(压延)铜箔、高密度互连板(HDI)板用高档高性能电解铜箔的制备技术。以当前下游应用领域的发展情况预测,2025年此类材料的需求量可达2×105 t/a,到2035年预计增加到3×105 t/a。

(三)耐蚀铜合金

耐蚀铜合金是制备船舶和海洋工程用海水管路系统以及海洋石油钻采集输系统的关键材料,当前市场需求量约为2×104 t。我国具备该材料体系主要牌号产品的生产能力,但近年来仍需进口国外产品。目前急需解决的关键问题是高流速含泥沙海水冲刷条件下材料的服役稳定性问题。以当前下游应用领域的发展情况预测,2025年此类材料的需求量可达2×104 t/a,到2035年预计增加到5×104 t/a。

(四)耐磨铜合金

耐磨铜合金是制备汽车、机车、飞机、工业装备、发动机等用齿轮、轴承、制动闸片、转子、滑靴、连杆轴瓦、衬套等的关键材料,当前市场需求量近3×104 t。我国在该材料的研究开发方面整体薄弱,但在高铁制动闸片方面具备与国外同类产品竞争的能力。目前急需解决的关键问题在于面向应用的材料成分设计与制备问题。以当前下游应用领域的发展情况预测,2025年此类材料的需求量可达3×104 t/a,到2035年将增加到5×104 t/a。

(五)铜基热管理材料

铜基热管理材料包括金刚石 ‒ 铜、钼铜、钨铜、石墨 ‒ 铜、高纯铜、耐热铜合金等,是制备5G通信基站、移动终端、第三代半导体芯片、大功率微波组件、大功率激光器、电真空器件、发光二极管(LED)、集成电路等用热沉、基座、高效散热翅片、主动散热管等的关键材料。当前市场需求量约为0.8×104 t,该材料体系具备较高的产品附加值。我国在该材料的研究开发方面具备较强的优势,相关产品具备较强市场竞争力。目前急需解决的关键问题在于解决高导热材料的低成本制造技术。以当前下游应用领域的发展情况预测,2025年此类材料的需求量可达1×104 t/a,到2035年将增加到2×104 t/a。

(六)特殊用途铜材

特殊用途铜材主要服务于高技术和国防军工等特种领域,应用场景包括舰船冷凝器、火箭发动机燃烧室内衬、特种电子元器件、子弹、炮弹被甲、药筒、药型罩、电磁炮轨道、装备防雷击和电磁屏蔽网线套等,当前市场需求量在1×105 t以上。近年来,随着我国关键材料自给能力的提升,该领域新材料研制已开始由跟踪仿制向自主创新转变。目前急需解决的关键问题在于解决高技术门槛与多品种小批量产品的矛盾问题。以当前下游应用领域的发展情况预测,2025年此类材料的需求量可达1.5×105 t/a,到2035年预计增加到2×105 t/a。

(七)新能源用铜材

新能源的发展为先进铜基材料提供了广阔的未来市场,预计到2030年新能源用铜将超过6×106 t。铜基新材料应用于电动汽车的电动机和电线;家用汽车充电器和公共充电站也进一步推高了铜的需求;光伏、太阳能发电、风能发电配套储能以及与之相关的分布式智能电网构成了先进铜基材料巨大的需求市场。目前新能源用铜材研发热点包括连接器用高强、高耐热、抗应力松弛铜合金,绝缘栅双极型晶体管(IGBT)用耐高温无氧铜,电机用铜扁线,锂电铜箔等。目前存在的技术问题包括铜合金材料高强高导、抗高温软化和抗应力松弛性能协同调控技术,耐高温无氧铜杂质控制技术,超微合金化技术,晶界工程控制技术,电机用铜扁线折弯性能调控及表面处理技术,锂电铜箔极薄化处理技术等。

五、发展先进铜基材料的对策建议

近年来,国家陆续出台了《有色金属工业发展规划(2016—2020年)》《重点新材料首批次应用示范指导目录(2019年)》《产业结构调整指导目录(2019年)》《关于扩大战略性新兴产业投资 培育壮大新增长点增长极的指导意见》《“十四五”原材料工业发展规划》(2021年)等政策文件,推动先进铜基材料产业发展、产业结构调整、新材料开发及应用等。未来,我国先进铜基材料的发展思路为:面向国家战略需求和经济主战场引领,强长板、补短板,同时布局前沿方向,使先进铜基材料产品向高性能化、功能集成化、系列化、高精度、高质量、高稳定性方向发展,使用性能向高强度、高导电、多功能方向发展,品种规格向微细化、薄型化、结构精密化、经济节能环保化方向发展,工艺向短流程、高效率、精细化、低成本、智能化、节材节能环保方向发展;加强自主创新和研发能力,提升产业链合作水平,重视基础研究,产品质量逐步达到国际先进水平,满足国内国际双循环要求,使先进铜基材料成为我国战略性新兴产业的重要支撑材料,带动我国铜加工业成为国民经济的重要支柱产业。具体对策建议如下。

(一)锻造优势产业技术优势

针对第一代至第三代半导体芯片关键基材需求,发展超高导热铜基复合材料,实现散热材料体系化和散热技术集成化,具备模块化、系统化热管理方案设计与制造能力;针对我国动力电池的强劲需求,发展4.5 μm锂电铜箔及其生产工艺和应用技术,大幅提升我国高端铜箔的自给水平;针对集成电路引线框架和弹性器件需求,发展高性能Cu-Ni-Si系材料与工业化制备技术,为我国集成电路及计算机、通信和消费电子(3C)产品技术发展提供新材料支撑;针对我国航空航天装备用高性能电连接器需求,发展高性能铍铜带材和无铍高弹性铜合金材料,材料制造和应用技术达到国际先进水平;针对我国电力电气行业应用需求,发展超宽厚比铜排的连续挤压技术,实现宽厚比为80的铜排批量生产应用。

(二)实现先进铜基材料的自主可控

针对船舶与海洋工程海水管路系统急需,发展高耐蚀铜镍合金管材研制应用技术,支撑我国海洋强国战略;针对航空航天用高性能铜合金导体材料需求,发展高强高导铜合金精密丝线材及其连续制备技术,全面摆脱受制于人的不利局面;针对高端集成电路制造需求,发展高密度蚀刻框架和半蚀刻框架铜合金材料,实现蚀刻框架材料的全面国产化;针对新能源汽车和配套系统制造需求,发展高抗应力松弛铜合金材料及其评价应用技术,支撑我国“双碳”发展战略。

(三)布局前沿方向,为颠覆性技术发展提供理论技术基础

针对大功率电力输送需求,研究发展导电率为105% IACS以上的超高导铜基材料及其大卷重低成本连续制备技术,支撑我国节能降耗可持续发展战略;针对电子和5G需求,研究发展大尺寸单晶铜箔低成本制备和应用技术,实现取向可控单晶铜箔的工程化制备和规模应用;针对人民群众生命健康急需,研究铜基材料抑菌机理和应用技术,完成抑菌铜材料体系建设并实现典型应用。

(四)加强铜基材料的政策倾斜和科技投入

在国家战略和科技投入层面重视铜基材料的战略重要性,强化新材料研发投入和产业发展支持机制,完善自主创新体系,促进高性能铜合金材料产业可持续发展。通过自主研发先进铜合金的体系、制备和加工技术,完善配套产业链,建立自主创新型的研发生产平台;进一步整合资源,加强先进铜合金产业文化建设,形成有效的“产学研用”互动机制。

(五)建立国家铜基材料产业和技术发展协调平台

将市场优势转化为技术经济竞争优势。通过兼并重组、战略投入等方式提升产业集中度,逐步形成铜资源国际话语权和铜基材料产业主导权,开创铜加工行业双循环的新局面;建立国家铜基新材料研究发展平台和航空、航天、电力电子、船舶交通等高技术领域铜合金应用研究平台,从材料设计选型源头布局我国铜基材料研发和产业化保供宏观格局,促进新材料产业与高端制造业的融合发展。

来源:《中国工程科学》