2019年,由第一三共与阿斯利康联合开发的HER2 ADC药物 Enhertu(Trastuzumab-Deruxtecan,T-DXd,DS-8201)横空出世,其凭借在HER2阳性成人乳腺癌患者堪称碾压性的临床数据,成功打败二代ADC药物T-DM1,完美出圈。DS-8201的成功,给一众药企和投资者巨大的信心,纷纷开始布局ADC药物。在行业看来,ADC已经被视为继PD-1之后的下一个重磅炸弹。

但是,ADC爆火背后所形成的内卷之势也令人担忧。据统计,仅针对HER2这一靶点,国内就有20多款的ADC药物公布。其次针对Trop2、Claudin18.2、B7H3和EGFR等靶点的赛道也十分火热。今年三月,东曜药业就宣布终止其自主研发的HER2 ADC药物TAA013的三期临床。考虑到该药物的之后的市场价值,或许东曜的决策是正确的。毕竟如此激烈的竞争之下,就算TAA013今后上市,也很难分一杯羹。

国内,除了恒瑞医药、荣昌生物、科伦药业和东曜药业等布局ADC较早的企业之外,像信达生物以及众多未上市的Biotech也都纷纷入局ADC赛道。那这些后来居上者,该如何突出重围,找到属于自己的ADC之路?追求速度or差异化?

1、研发速度

ADC药物,简单来说就是抗体、linker以及小分子药物的组合;其作用机制也并不复杂:首先是抗体与靶抗原的特异性结合,之后ADC药物被肿瘤细胞内吞进溶酶体,释放出Payload从而发挥杀伤肿瘤细胞的效果;可裂解的linker payload还能发挥旁观者作用杀伤邻近抗原低表达或者阴性的肿瘤细胞。ADC药物的研发也主要从抗体和payload的选择,以及从linker的设计入手。毫无疑问,DS-8201已率先抢占市场,占据先机。那其他布局ADC的医药企业该如何破局,打破DS-8201的神话?

(图片来源Antibody-drug conjugates: recent advancesin conjugation and linker chemistries)

首先从研发速度来说,作为国内的医药龙头企业恒瑞医药,已经布局了丰富的ADC管线,并且凭借其“Fast follow”的优势,已有多个DXd类似的ADC药物在研。根据其公布的专利来看,恒瑞开发的ADC药物与第一三共DXd系列的ADC药物有着几乎一致的linker以及paylaod,区别仅在于在依喜替康类似物酰胺α位引入一个环丙基。凭借微小的改动,成功避开专利,并且保留药效。

目前恒瑞已有6款ADC产品获批临床,包括HER2、Trop2、Claudin18.2和HER3等竞争比较激烈的靶点。其中进展最快的为针对HER2阳性乳腺癌的SHR-A1811,2020.06处于临床前研究,2020.10进入临床I期,2021.06进入临床II期,2022.08 SHR-A1811进入临床III期。不得不说,恒瑞速度不愧为中国创新药一哥。据AACR发布的临床数据显示,无论是在安全性还是有效性方面,SHR-A1811表现都十分亮眼,有效性方面:总ORR为61.6%,HER2阳性的乳腺癌患者ORR为81.5%,在HER2突变NSCLS后线治疗,ORR为40%;DS-8201,针对HER2阳性的乳腺癌患者ORR为62%,HER2低表达的乳腺癌患者ORR为52.3%, HER2突变NSCLS后线治疗,ORR为54.9%。尤其是在安全性问题上,DS-8201所引发的间质性肺炎一直备受关注,而SHR-A1811在间质性肺炎发生率上表现出较为明显的优势,相比于DS-8201百分之十几至二十几的间质性肺炎发生率,SHR-A1811在间质性肺炎发生率为3.2%。SHR-A1811已开展针对多种适应症的临床研究,包括乳腺癌,非小细胞肺癌和胃癌等。从恒瑞ADC的研发管线来看,值得关注的,SHR-A1403,一款靶向c-MET的ADC药物,也是国内首个进入临床阶段的此靶点的ADC药物,目前正处于临床I期。可以说,恒瑞对ADC药物的推进速度是相当突出的,SHR-A1811成为下一个DS-8201也不无可能。

(数据来源 AACR 2023,EMSO 2021,ASCO 2022)

2、差异化

入局ADC的药企,想要在市场占有一席之地,或是要在研发速度上领先,或是在产品上做出差异化。那ADC研发如何做出差异化,无非从三方面入手:一、靶点的创新,二、linker的优化,三、payload的设计。

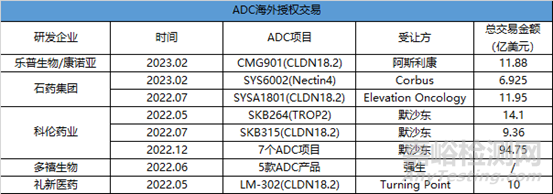

首先,从靶点的布局来看, ADC 药物研发主要集中在 HER2、TROP2、CD 家族等临床验证能够成药的靶点。基于ADC技术平台的发展,一些药企正在进军Claudin18.2、ROR1和TF等新兴靶点。国内药企乐普生物在ADC布局上展现了自己一套方案,在早期管线上,使用HER2这一类成熟的靶点验证平台,之后,布局差异化靶点如TF、Claudin 18.2。今年2月,乐普生物与阿斯利康达成全球独家授权协议,宣布将Claudin18.2 ADC新药CMG901给阿斯利康,并获得6300万美元预付款和11.25亿美元里程碑付款。早在2022年7月,科伦博泰就将其管线中产品应为靶向Claudin 18.2 的ADC新药(SKB315)授权给了默沙东。据统计,2022年,科伦博泰与默沙东已达成3次ADC交易,金额超百亿美元。不仅是乐普生物和科伦博泰,在过去的一年半时间里,国内共有多款ADC药物实现license out,包括石药集团和多禧生物等药企,交易总金额高达180亿美元。由此看来,国产ADC产品出海势头强劲,也说明了国内药企在ADC的研发实力不容小觑。当前形式,ADC企业对于靶点布局要有敏锐的思考与深入的探究,避开内卷,走出差异化道路,才能快速实现产品商业化。

ADC药物研发下一站,双抗ADC?

个人认为,单抗ADC赛道过于拥挤,且作用机制有限,后期的耐药问题无法避免。对于当前的Me-too/Me-better产品,在临床前体内和体外实验药效的提升,并不能代表临床上的安全性和有效性,再考虑到之后的商业化道路其研发风险可想而知。就如东曜药业终止HER2 ADC研发的理由:“HER2阳性乳腺癌ADC市场竞争格局出现了显著变化,未来TAA013在同类赛道产品的市场销售情况和潜在商业价值远低于早期规划的市场预期。”行业预测,ADC下一个风口是双抗ADC。

与单抗ADC相比,双抗ADC或许能解决单一靶点的耐药问题,并且提高选择性,减少对正常组织的非特异性杀伤。此外,双抗ADC相对与单抗ADC有更强的内吞效果,抗肿瘤效果也会优于单抗ADC。

双抗ADC作用机制(图片来源:百奥赛图)

目前,海内外均有药企在布局双抗ADC。不难看出,双抗ADC市场已成为“兵家必争之地”。截止到目前为止,并没有已上市的双抗ADC,进展最快的双抗ADC也只进行到临床二期。

双抗ADC药物的研发,对于布局ADC较晚的药企来说是机遇也是挑战。

双抗ADC,对于抗体部分,两个靶点的组合就有众多的选择,且不说双抗format的选择,是设计成1+1或是2+2的形式。就拿研究最多的HER2、HER3、EGFR和B7H3等靶点来说,相互之间就有多种组合方式。当然,双抗ADC的设计肯定要考虑到两个靶点的生物学机制,以及两个靶点是否适合进行配对。举例来说,百利药业BL-B01D1是国内首款双抗ADC,抗体部分为 SI-B001,是于其 SEBA 技术平台自主研发的重组人源双特异性抗体,可以同时靶向并结合肿瘤细胞的 EGFR 和HER3 靶点,阻断肿瘤发生发展进程。从发表的专利推测。其结构为完整抗体上融合scFv的2+2对称型结构。Payload为喜树碱衍生物ED04,DAR值约为7.5 。目前此产品已进入临床I期,在非小细胞肺癌、鼻咽癌以及结直肠癌的临床研究中也取得了不错的临床数据。Sutro和默克开发的M1231,一款靶向MUCI/EGFR的双抗ADC,目前处于临床I期。靶向MUCI的抗体设计为scFv形式,而靶向EGFR的抗体设计为Fab形式,通过可裂解的linker连接微管抑制剂,DAR值约为4。在临床前NSCLC 和食管癌 PDX 模型中研究中显示出了优异的抗肿瘤效果。

(图片来源Generating a Bispecific Antibody Drug Conjugate Targeting PRLR and HER2 with Improving the Internalization.)

此外,百恺医药的BIO-201,靶向Her2 /Trop2的双抗ADC;百奥赛图的YH012,同样是靶向Her2 /Trop2的双抗ADC;YH013,EGFR / Met的双抗ADC也都处于不同的开发阶段。

从目前的数据来看,双抗ADC的在研产品远远少于单抗ADC。双抗ADC技术仍处于概念验证阶段,首先,双抗format的构建也存在一定的难度,这也增加了后续生产工艺的挑战。此外,优异的临床前药效并不能代表临床药效。如Zymeworks公司的ZW49,一款靶向HER2双表位的ADC,在临床前的研究中表现出比T-DM1和DS-8201更强的抗肿瘤活性。但根据2022年ESMO公布的I期临床数据显示,在76名接受ZW49治疗的患者中,68(89%)名患者出现与治疗相关的不良事件;在29名可评估疗效的患者中,ORR仅为28%。与临床前实验相比,临床数据并未达到预期,这也导致了Zymeworks股价暴跌50%。并且双抗ADC强大的药效也会带来安全性方面的隐忧。阿斯利康研发的MEDI4276,也是一款靶向HER2 双表位的ADC药物, 在临床前研究中具有良好的抗肿瘤活性。但是,在效果增强的同时,MEDI4276出现了无法回避的毒性问题而终止研究。在I期临床研究中超过20%的患者出现肝毒性,5名患者因药物相关不良事件而中断治疗。

对于双抗ADC的开发,研究人员要深入研究其作用机制,合理选择配对的靶点,充分考虑其临床应用。尽管双抗ADC的研发之路困难重重,但是挑战之下机遇无限。开发双抗ADC,或许成为有潜力的药企崭露头角的机会。

作为负责连接抗体与payload的中间体linker的设计对于ADC的开发也至关重要。下一代ADC开发的核心或许是从连接子设计入手。这里不得不提一下,Synaffix公司,目前该公司的平台技术包括GlycoConnect,HydraSpace和toxSYN Linker-Payloads。GlycoConnect是一种定点偶联技术,利用天然糖基化位点实现定点偶联。HydraSpace是一种载荷增强技术,其技术具备的分支能力能够实现同时连接两种作用机制的ADC药物。目前Synaffix已拥有13份合作协议,合作伙伴包括ADC Therapeutics、Mersana、Janssen、信达生物、上海美雅珂、Miracogen、安进等生物制药企业,Synaffix凭借对外授权的商业化模式获得了数十亿美金的收入。

ADC偶联的技术的突破,毫无疑问,将会带来ADC药物的发展。如果企业拥有自己的偶联技术平台,无异于如虎生翼,成为自身ADC产品一个强劲的推动。

ADC作用的机制就是payload发挥其抗肿瘤,所以,payload部分也有不小的开发潜力。目前常用的ADC小分子毒素主要分为微管抑制剂,如MMAE、MMAF、DM1和DM4等;DNA损伤剂,如喜树碱类似物和PBD等;其他类型的小分子毒素如RNA聚合酶抑制剂和Bcl抑制剂也有研究。已上市的ADC药物中,都是单一payload的设计。有人认为,ADC药物作用的本质是化疗,考虑到联合化疗的好处,不同类型的payload在临床上对不同耐药蛋白的敏感性不同,双payload ADC的开发,如MMAE和喜树碱类小分子的组合,或许能够解决临床上ADC药物耐药的问题。目前关于双payload的研究可供参考的数据并不多,有研究者已经进行了MMAE与MMAF组合和MMAE与PBD组合的相关研究,至于后续结果如何,就让我们拭目以待吧。

当下正处于ADC爆火的黄金时代,但远不是ADC药物研发的终点。抗体、linker和payload的组合可以做出不同的“花样”,或许这才是人们真正认识ADC的开始。对于布局ADC的药企来说,不论是较早入局还是晚上车,都存在巨大的市场。恒瑞医药作为国内医药一哥,其“Fast follow ”能力毋庸置疑,但未来的生物医药发展,创新才是大势所趋。当前的医药行业现状,对国内大多数药企来说,活下去是关键,但拥有真正自主创新的平台才是长久生存之道。最后说一句,ADC药物的研发之路,机遇与挑战并存,当下的医药研究者任重而道远。

参考文献:

1. Antibody-drug conjugates: recent advancesin conjugation and linker chemistries

2.Generating a Bispecific Antibody Drug Conjugate Targeting PRLR and HER2 with Improving the Internalization.