您当前的位置:检测资讯 > 行业研究

嘉峪检测网 2022-02-24 11:33

芯片是驱动汽车更安全、更高效、更舒适的关键因素之一,汽车芯片行业的竞争力将决定中国未来汽车行业的竞争力,也在一定程度上体现了中国芯片行业的整体竞争力。

欧美日巨头占据汽车半导体近95%份额,中国企业整体市占率极低。

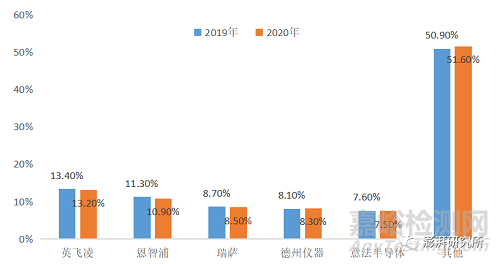

其中,行业内的龙头企业英飞凌(德国)、恩智浦(荷兰)、瑞萨电子(日本)、德州仪器(美国)、意法半导体(瑞士、法国和意大利)、博世(德国)、安森美(美国)等拥有行业内的领先者优势,2019-2020年,前五大汽车半导体企业(英飞凌、恩智浦、瑞萨电子、德州仪器、意法半导体)占据了全球近50%的市场份额(见图1)。

图1 汽车半导体行业龙头企业市场份额占比

中国汽车芯片行业发展的困境与问题

(一)国产化率较低,与汽车大国的地位极不匹配

中国汽车芯片企业一方面面临设计和制造等方面技术和工艺的限制,另一方面受传统汽车芯片行业在客户上的先发优势影响,尚未能形成在国际上具有显著竞争力的汽车芯片企业,在全球汽车芯片市场占有率极低。根据Gartner的数据显示,2019年,全球汽车半导体市场中欧洲、美国、日本的市场份额分别达到36.8%、32.1%和26.0%,中国只占全球市场的2.5%,远低于中国集成电路的全球市场份额,更与中国汽车大国的地位极不相称。

从汽车芯片细分领域的具体情况来看:功率半导体领域中国尽管在第三代半导体领域加速布局,在中低端二极管和低压MOSFET有一定优势,但在IGBT等具有较高技术水平领域几乎没有市场;在MCU领域尽管也有一些新企业出现,但市场份额极低;存储芯片基本上被国外巨头垄断,国内企业中兆易创新、旺宏半导体和北京矽成推出了一系列能够满足当前汽车存储需要的芯片,在一定程度上能满足企业存储的需求;模拟芯片涌现出矽力杰、圣邦微、思瑞浦、芯海科技等新兴企业,但由于传统国际巨头的垄断性和用户黏性,模拟芯片领域市场占有率也极低;传感器领域中,传统的视觉传感器领域中国占据了较高的市场份额,超声波雷达这一传统技术领域也有一定的竞争力,但微米博雷达基本上被国外垄断,激光雷达和国外尚处于同一起跑线上。

随着近年来创新加速,中国把握新一代信息革命和技术革命的优势,有望在下一代汽车产业上获得“后发优势”。然而,在美国打压中国高科技行业的背景下,中国在汽车芯片领域的全球并购几乎难以通过,关键设备、材料采购受到极大限制,与领先企业的技术和商业合作也势必受波及,这将直接影响中国汽车芯片产业发展正常进程。此外,受新冠肺炎疫情、下游汽车厂商备货增加、晶圆厂产能过载等因素的影响,汽车芯片陷入严重的短缺困境,极大地影响了汽车制造行业的安全性和稳定性,尤其对中国正处于赶超阶段的汽车产业影响更甚。从2020年底开始,大众、福特、本田、丰田、菲亚特克莱斯勒、日产、戴姆勒、通用、沃尔沃等汽车厂商相继宣布由于芯片供应不足出现减产或者短期停产,国内汽车厂商蔚来等也宣布减产。由于中国已成为全球第一大汽车制造和消费大国,但在汽车芯片上的自给率只有2.5%,这将进一步蚕食中国汽车制造产业的利润水平,甚至直接影响汽车产业的创新发展,不利于汽车产业和芯片产业的长期发展。

更进一步,随着汽车行业的数字化、互联化和智能化发展,汽车已成为记录人口地理信息和个人信息乃至隐私信息的重要来源,由汽车所记录信息的安全已成为未来国家安全、信息安全的重要内容。在国产汽车芯片市场占有率极低的情况下,汽车行业智能化发展所带来的信息安全和国家安全问题需要予以充分重视。

(二)关键核心技术受制于人,学习曲线突破难度大

半导体是汽车行业未来获取核心竞争力的关键内容,汽车行业近年来在互联化、电气化、自动驾驶、多元出行方式、车辆数字化管理等方面的创新都是由半导体驱动的,获取在半导体领域的核心优势也可为汽车行业的高质量发展提供基本动力支撑。然而,中国在汽车芯片的关键核心技术方面极大地受制于人,且领先企业在行业的默会知识难以短期掌握。

产业链上下游面临严峻的外部压力,国内企业在芯片产业链上总体竞争力较弱。一是在汽车芯片的基础材料方面,高端材料受制于美日韩德等发达国家。例如第三代半导体材料GaN和SiC的主要生产工艺被发达国家垄断,科锐、英飞凌和Rohm等企业拥有绝对的话语权;IGBT和高压MOSFET材料的选择和制造工艺难以短期突破。二是芯片设计过程中DEA软件、专属IP核形成庞大的产业生态,中国企业的突破难度极大。三是制造过程中行业龙头企业占据绝对话语权,台积电、三星等掌握着全球芯片代工的主要产能,在先进制程设备进口受限的大背景下,国内制造的产业扩张短期内难以快速突破。

作为工业级用途的汽车芯片,与消费级芯片相比还存在一个显著特征是产业更新迭代周期相对较长,产品的可靠性要求更高,进而决定了汽车芯片生产过程中存在难以突破的默会性知识壁垒。随着美国发起的意在打压中国经济尤其是高科技领域发展的“贸易战”,中国汽车芯片及相关行业融入全球技术和产业体系,以及通过资本充足等方式实现资源优化配置的方式势必面临更为苛刻的“审核”,中国企业只能通过长期的发展来实现在这一领域的后发赶超。

(三)缺乏龙头企业,难以在全球市场进行有效竞争

从全球汽车芯片巨头的成长之路来看,主要延续两条成长路线。一是传统制造企业尤其是大型电子制造企业,将自身涉及半导体的业务拆分、独立或者与其他企业合作,成为专门的半导体企业。例如恩智浦从飞利浦拆分后独立,英飞凌从西门子半导体部门独立的,瑞萨从NEC拆分后来和三菱电机半导体事业部整合,意法半导体是SGS和汤姆逊重整后的产物,博世半导体是博世集团内的企业,安森美是由摩托罗拉半导体部门独立形成的。二是芯片行业主动介入汽车芯片领域,例如英特尔、德州仪器、英伟达、AMD等,主动把握汽车行业发展的需求,推出能够发挥自身优势和把握新市场机遇的新产品。无论是前一种模式还是后一种模式,都是发挥企业自身核心竞争力朝着汽车芯片领域的延伸,企业的知识、技术、人才、资本、市场等基础条件优越,形成龙头企业引领的总体成长模式。

中国目前在汽车芯片行业也涌现出一批具有创新性的企业,但是,企业规模相对较小、芯片企业与汽车生产企业生态链融入不足,难以形成大型的行业龙头企业来参与全球竞争。从2020年全球企业行业市场态势来看,丰田汽车尽管全球销量同比下跌11.3%,但依然有952.8万辆;排名第九的宝马汽车销量为232.5万辆;排名第十的沃尔沃汽车销量为66.2万辆。与之形成鲜明对照的是,中国最大的汽车企业吉利汽车2020年销量(含沃尔沃)也仅有210万辆;比亚迪2020年销量为39.46万辆。中国汽车企业小而散,难以形成诸如欧美日韩发达国家相媲美的大型企业集团,未能形成高度集中化的汽车行业竞争格局,自然而然在知识、技术、人才、资本、市场等方面的领先优势,也就难以在推动汽车芯片研发方面加大投入和承担这一行业的高风险,行业赶超面临较大的压力。

汽车芯片产业也类似,尽管涌现出华为、中芯国际、紫光集团(正在进行资产重组)等一些芯片行业内的领军企业,但企业总体规模和综合竞争实力相对较小,未能在行业中具有话语权,且自身实力难以允许其在芯片领域的多元化发展,在强调对关键芯片尤其是高制程逻辑芯片突破的大背景下,相关芯片企业对企业芯片发展所产生的溢出和驱动效应难以显现。

(四)用户路径依赖,企业进入困难

在芯片制造的工程管理上,车用芯片和工业类、消费类芯片完全不同,它需要一种高可靠、高复杂度的制造流程。相比消费芯片和一般工业芯片,车规级芯片在温度、湿度、出错率、使用时间等方面要求更加严格,导致开发周期长、难度大。同时,由于涉及人身安全,要求极高的安全性和可靠性。因此,对汽车制造企业尤其是品牌企业来说,为保证产品质量的可靠性和稳定性,使用行业龙头企业和成熟供应商是其普遍的选择,新的和后发供应商进入汽车供应体系十分困难。此外,由于汽车芯片企业和汽车制造企业形成的长期稳定的“锁定”关系,上下游在股权、业务、社会网络等方面形成相对稳定的局面,其他供应商进入汽车厂商供应链难度极大,这将极大地阻碍中国汽车芯片企业的市场进入。

提升汽车芯片产业竞争力的对策建议

基于汽车芯片发展的基本现实以及当前存在的突出问题,建议强化对这一细分行业的关注,以差异化政策推动产业发展和竞争力的提升,发挥大企业优势,引领汽车芯片关键核心技术突破,同时强化生态圈建设,形成产业间和产业内良好的内外循环机制。

(一)科学把握行业特征,以差异化政策支持产业发展

从芯片行业内的结构来看,汽车芯片市场占有率只有2.5%,甚至远低于全部集成电路4.9%的市场占有率,在高度关注集成电路产业国产替代和实现科技自律自强的同时,要高度重视汽车芯片这一细分产业,争取在细分领域优先突破。一是利用汽车芯片相对较低制程的机遇,利用中国在制造业方面的优势,从全产业链和全要素的角度加快布局,补齐中国在设备、材料、软件等方面的基础短板,也为未来在更高制程上的突破和提升创造条件。二是把握企业芯片领域一些新兴细分领域的发展机遇,例如激光雷达、第三代半导体、射频芯片等巨头市场占有率相对较低且处于高速成长的细分领域,加快培育和推进相关细分领域的快速成长和积累,形成比较优势。三是进一步深化半导体领域的对内对外开放,强化半导体领域内的互动和交流,鼓励行业内企业与国内外同行的交流,鼓励汽车企业和芯片企业协同发展,强化行业内企业知识的共享,迅速积累行业内的学习经验,提升芯片制造良率和可靠性。四是优化产业支持政策,尤其是对整车企业的政策引导,鼓励其在特定领域和场景中优先采用国产汽车芯片,一方面可以帮助中国汽车芯片进入用户端和持续改进,另一方面也能够在一定程度上提升信息安全水平。

(二)发挥大企业优势,引领关键核心技术突破

汽车芯片的种类更加多元和复杂,不仅需要在细分领域具有创新精神的企业来不断突破,更需要发挥大企业尤其是龙头企业在资金、技术、人才、市场等方面的优势,引领企业芯片关键核心技术的突破。一是发挥国有企业尤其是机械制造、电子信息、军工企业等国有企业实力雄厚、容错能力强的优势,鼓励其后向一体化延伸至汽车用芯片产业中,也可利用国企国资改革的机会充当风险投资者和战略性投资者的角色。此外,还可考虑在资本运营过程中以一定比例的资本支持基础研究,保证对汽车芯片基础研究的长效支持机制。二是发挥汽车和芯片行业内领军企业的专业优势和用户优势,加大对产业链上下游企业的支持和整合,协同推进对关键核心技术的共同研发与突破,形成产业发展的合力。三是发挥好产业联盟、技术联盟的优势,以龙头企业为牵引,加大汽车芯片共性技术的研发,为产业技术创新和产业发展提供底层和公共技术供给。

(三)注重生态圈建设,促进产业有效地内外循环

一方面,汽车芯片是一个囊括汽车制造和集成电路两大产业门类的领域,不同产业具有不同的经济和技术特征,这就要求在汽车芯片的发展中强化产业间的跨界融合。要在汽车芯片的相关政策支持中协同好汽车用户和汽车芯片供应者的关系,构建供给者-用户之间良好的合作生态。

另一方面,汽车行业上下游的高黏性和对基础元器件可靠性的要求决定了汽车芯片后发厂商进入市场存在“高门槛”困境。为此,要关注汽车芯片企业的市场进入问题,发挥行业内的协同作用,为上游芯片设计、制造企业提供充裕的市场空间,为各类原材料生产、设备制造企业提供有效的应用场景,不仅有助于产业的突破,更有助于产业的长期可持续发展。一是要发挥政府、行业团体或者龙头企业的引导作用,构建产业上下游和横向企业之间的社会协同网络。二是要利用好“首台套”“首版次”等相关优惠政策机会,不仅要给予创新突破企业以支持,同时要给予用户以支持,降低用户使用国产替代设备、材料所造成的机会成本和风险损失补偿。三是注重发挥资本市场优势,强化通过行业整合、跨国并购提升行业集中度和快速提升产业竞争能力,例如韦尔股份收购豪威、北京君正收购ISSI,为汽车芯片在CIS和SRAM领域迅速获取产能提升。

来源:产业蓝皮书:中国产业竞