引言

近些年,随着组学技术、信息技术、基因技术的发展和疾病生物学的深入研究,生物肽药物合理设计、虚拟筛选、高通量合成、结构修饰、制剂工艺等技术不断完善,生物肽作为药物在临床上的应用越来越广泛。放眼全球,礼来、诺和诺德、阿斯利康、武进、辉凌等国外大牌老厂持续在生物肽领域进行研发收购等战略布局,诞生了度拉糖肽(2021年销售额67.57亿美元)、司美格鲁肽/索马鲁肽(2021年销售额58.75亿美元)等重磅产品,国内药企纷纷加快布局,在生物肽CDMO、CRO、仿制药、原料药、创新药领域涌现一批优质企业。

1、定义与分类

肽是α-氨基酸以肽键连接在一起而形成的化合物,分子量一般在10kDa以下,多肽指由10-100个氨基酸组成的肽。多肽作为后基因时代的热点,已被广泛应用于药物开发中,根据FCA、FDA的相关界定,多肽类药物是介于小分子化学药物和大分子蛋白质药物之间的药物,属于生物制品的范畴。受序列设计、药物筛选、结构修饰、制备工艺、研究设备、制剂等多方条件限制,多肽药物在全球市场竞争放缓。

生物肽(多肽)广泛存在于生物体内,迄今从动物、植物和微生物中分离的生物肽已达几百种之多,但对生物肽的划分尚且没有形成较为一致的分类标准,根据当前专家学者研究,一般按照分子量大小、分泌部位、功能、原料等进行分类。目前提及生物肽主要指生物活性肽(多肽),包含天然生物活性肽、人工合成生物活性肽。

图1:生物肽的主要分类

来源:火石创造根据公开资料绘制

2、全球生物肽产业发展现状分析

1.市场规模

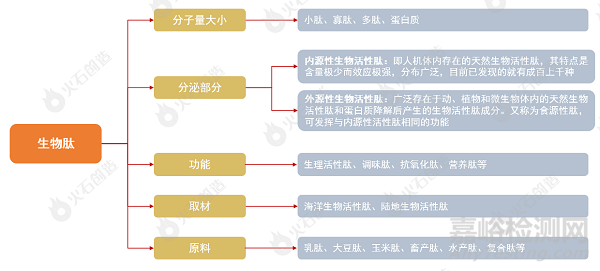

据公开数据显示,全球医药行业稳健发展,生物肽药物市场规模预计将由2020年的628亿美元增长至2025年的960亿美元,年均复合增长率高达8.8%。

图2:全球生物肽产业市场规模统计及预测(亿美元)

来源:火石创造根据公开资料整理

美国和欧洲五国一直占据全球生物肽药物的主要市场,市场占有率高达 70%。美国生物肽药物市场将由2020年的361亿美元增至2025年的512亿美元,复合年增长率为7.3%,并进一步增至2030年的718亿美元,2025年至2030年的复合年增长率为7.0%。欧洲生物肽药物市场预计将由2020年的102亿美元增至2025年的138亿美元,复合年增长率为6.2%,并进一步增至2030年的185亿美元,2025年至2030年的复合年增长率为6.1%。

图3:美国、欧洲生物肽产业市场规模统计及预测(亿美元)

来源:火石创造根据公开资料整理

2.新药上市

生物肽新药的数量非常稀缺,据统计,截至2022年5月,全球共批准上市118款生物肽新药(包括诊断试剂,并已剔除Inactive状态新药),仅占全部新药的2%左右。

3.在研药物

目前全球范围内的生物肽类药物管线空前强大,有超过350个NCE开发计划处于临床前阶段或临床研究中。根据FDA、弗若斯特沙利文的数据显示,截至2022年,全球共有463个生物肽类药物处于在研临床试验阶段,约35%处于Ⅲ期、约43%处于Ⅱ期和约22%处于Ⅰ期。可以看出,生物肽新药主要集中在临床Ⅱ期和临床Ⅲ期,未来有望多款生物肽新药同时上市。

从研发领域看,生物肽药物主要聚焦在三大领域:一是代谢领域项目最多,占在研多肽创新药项目总数的38.75%,糖尿病治疗是目前的研发热点,此外还包括非酒精性脂肪肝(NASH)和肥胖等;二是肿瘤及免疫系统领域项目数量,涉及黑色素瘤、脑转移瘤、宫颈癌、乳腺癌、卵巢癌和鳞状细胞癌等治疗药物;三是抗感染领域,主要为抗真菌、细菌类多肽候选药物。其他领域还包括中枢神经、骨科、心血管、呼吸系统、眼科、消化系统和内分泌等。

据专家预测,胰岛素相关肽药物的全球市场预计到2025年将以4.5%的复合年增长率增长至339亿美元。而全球非胰岛素肽药物市场预计将以11.7%的复合年增长率增长,到2025年达到622亿美元,并以10.3%的复合年增长率进一步增长至2030年的1017亿美元。未来,非胰岛素肽药物将成为市场主导研发方向。

4.重点企业

国外企业产品以原研药为主,产品线总体覆盖较广,又各具特色,生物肽类药物销售与公司其他产品线相互补充,形成良好的协同效应,剂型较为丰富,同业竞争相对较小。重点企业包括新药研发公司如NovoNordisk (诺和诺德)、Novartis (诺华)、AstraZeneca (阿斯利康)、Eli Lilly (礼来)、Takeda (武田)、Amgen (安进)、Ferring (辉凌制药)等;仿制药公司Teva (梯瓦)等;CDMO类公司如PolyPeptide;CRO公司如Bachem (巴亨公司)、LonzaGroup (龙沙公司)等。

全球生物肽产业处于一个大规模商业化的前夕阶段,涉及的上市公司较少,大部分处于平台搭建和临床试验阶段,主要以老牌大型上市公司和新锐上市公司两类较多。

表2:全球生物肽上市公司代表(部分列举)

3、我国生物肽产业发展现状分析

1.市场规模

我国生物肽药物市场2020年仅占全球肽类药物市场的13.6%,但增长速度高于美国及欧洲市场。预计中国的生物肽类药物市场将由2020年的85亿美元增至2025年的182亿美元,复合年增长率为16.3%,并进一步增至2030年的328亿美元,2025年至2030年的复合年增长率为12.5%。从全球及各国生物肽产业市场规模增速可以看出,中国生物肽产业市场保持高速增长,市场发展潜力及空间巨大。

图4:中国生物肽产业市场规模统计及预测(亿美元)

来源:火石创造根据公开资料整理

表3:各国生物肽产业市场规模增速对比

2.新药上市

我国生物肽药物受靶点选择、药物设计、结构修饰等技术壁垒限制,本土药企市场竞争力相对空白依赖进口,相关产品以低端为主,基本围绕定制合成CRO、CDMO、仿制药和原料药为主。当前国内进口生物肽药物占比高达66%,国产生物肽药物占比约6%,国产生物肽仿制药占比约28%。截至目前,中国药监局共批准上市36款生物肽一类新药,其中国产生物肽药物仅3款,包括豪森药业的聚乙二醇落塞那肽、前沿生物的艾博韦泰、仁会生物的贝那鲁肽,其余33款全部为进口新药。

表4:国内获批的进口和本土生物肽新药(部分列举)

3.在研药物

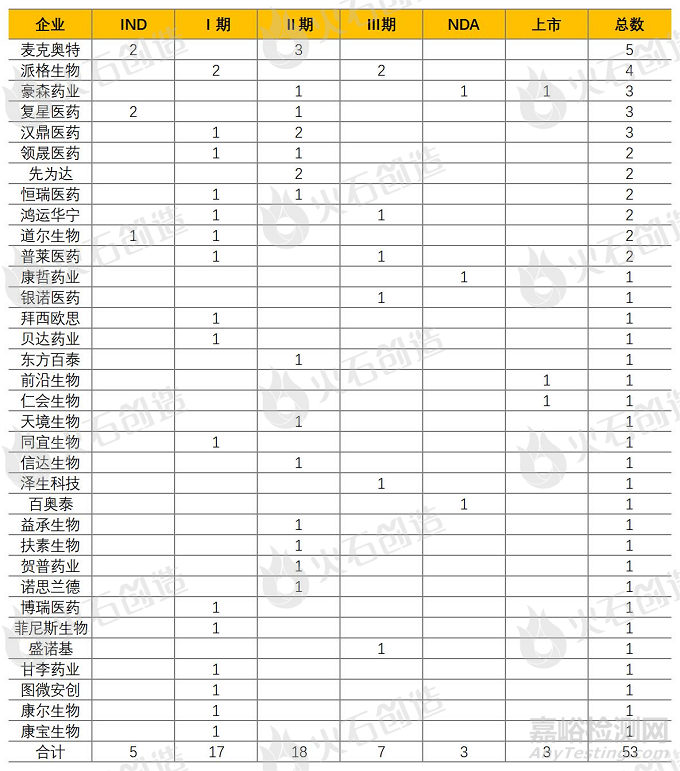

中国境内在研生物肽新药约为75个(处于IND-NDA,包含进口),部分生物肽新药产品的研发生产采取海外引进合作开发模式。其中,麦科奥特、派格生物、豪森药业、翰森制药等位居榜首。

从研发领域看,我国生物肽药物研发主要分布在免疫、消化道、抗肿瘤、骨科、产科、糖尿病和心血管等七大领域。其中,免疫药物一家独大,占国内市场50%以上;消化道和抗肿瘤领域次之,各占20%左右;骨科、产科、糖尿病、心血管市场较小,合计占市场总额的7%,市场以初级产品为主,还未进入成熟期。

表5:中国生物肽新药企业在研药物情况(部分列举)

4.重点企业

中国生物肽产业主要包括新药研发公司如前沿生物、恒瑞医药、豪森药业、泽生科技、仁会生物,仿制药公司如翰宇药业、信立泰等,原料药企业如海南中和、海南双成、苏豪逸明等,CDMO公司如成都圣诺、诺泰生物、凯莱英等,CRO公司如中肽生化、吉尔生化等。

国内企业产品多为仿制国外已过专利保护期或未在我国申请专利的肽类药物,竞争集中在胸腺五肽、胸腺法新、生长抑素等大宗多肽品种;同时国内生物肽产品线和剂型相对单一,以免疫和急救止血药物为主,普遍采用普通的冻干粉针和小容量注射液剂型,仅少数产品有预填充注射剂型或缓释剂型,产品相似度很高,导致同业竞争比较激烈。

表6:中国生物肽产业上市公司代表(部分列举)

来源:火石创造根据公开资料整理

4、未来发展趋势

1.随着全球基因技术、信息技术、组学技术、疾病生物学等新技术的不断升级迭代,以多功能肽、偶联肽、约束肽、口服肽、基因载体和多肽疫苗等为代表的生物肽领域成为新发展动能。

2.毒液组学、展示技术、肽发现平台系统(PDPS)及PICT(Peptide Information Compression Technology)等技术方向的出现和广泛应用是未来生物活性肽产业发展关键。

3.生物肽产品的国产化替代将是未来行业发展主旋律,国内制药企业在肽类创新药等方面与国际巨头仍有一定差距,但在多肽仿制药方面,部分生产企业已有较高生产水平,未来更多专利到期药物的国产化空白将刺激行业发展。

4.伴随着双功能肽Pegcetacoplan和Tirzepatide连续获批上市,生物肽产业将成为资本角逐的新焦点,具备源头技术创新平台、解决真正临床未满足需求的全球化企业将脱颖而出。