您当前的位置:检测资讯 > 行业研究

嘉峪检测网 2022-02-25 14:24

2022年中国骨科植入类高值医疗器械

市场规模及竞争格局分析

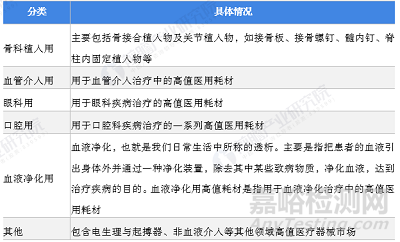

近日,前瞻经济研究院发布2022年中国高值医疗器械细分市场规模及竞争格局,对骨科植入用、血管介入用、眼科用、口腔用、血液净化用等医疗器械,此类对安全至关重要、生产使用必须严格控制、限于某些专科使用且价格相对较高的医疗耗材进行了详尽分析。

高值医疗器械行业分类

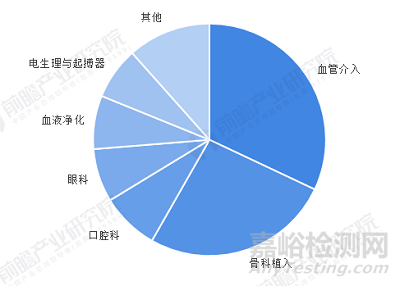

目前在我国高值医疗器械细分领域中,血管介入领域占比最大,占总高值医疗器械市场规模的32.03%,骨科植入领域则位居第二,占比也高达26.21%。其次为口腔类和眼科类,分别占比8.05%和7.43%。

2022年中国高值医疗器械行业细分市场格局(单位:%)

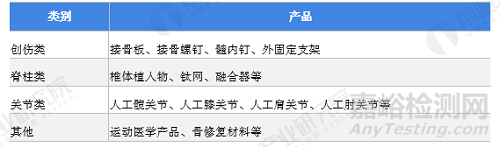

骨科植入器械是指用于骨科植入的医用耗材。主要包括骨结合植入物及关节植入物,如接骨板、接骨螺钉、髓内钉、人工关节等。按使用部位不同可以分为创伤类、脊柱类、关节类和其他。

中国骨科植入类高值医疗器械分类

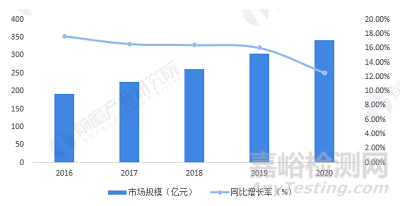

骨科植入类高值医疗器械市场规模超300亿元

我国骨科医疗器械行业始于二十世纪八十年代,相较于进口企业,我国骨科起步较晚,在产品研发、生产工艺及市场开拓上,与国际先进水平仍存在一定差距。目前国内骨科医疗器械生厂商约370个,其中国内企业约270个,行业集中度较低,且产能主要集中在技术含量较低的创伤类产品。进口企业凭借较强的技术优势、品牌影响力在国内市场占据主导地位,市占率超60%。

2016-2020年中国骨科植入类高值医疗器械市场规模

(单位:亿元,%)

进口骨科植入类高值医疗器械市占率超60%

我国骨科医疗器械行业始于二十世纪八十年代,相较于进口企业,我国骨科起步较晚,在产品研发、生产工艺及市场开拓上,与国际先进水平仍存在一定差距。目前国内骨科医疗器械生厂商约370个,其中国内企业约270个,行业集中度较低,且产能主要集中在技术含量较低的创伤类产品。进口企业凭借较强的技术优势、品牌影响力在国内市场占据主导地位,市占率超60%。

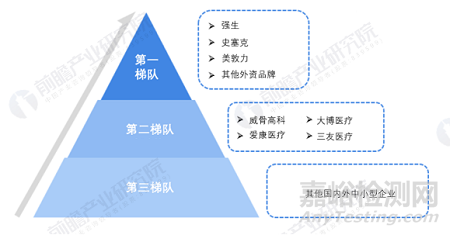

2020年中国骨科植入类高值医疗器械竞争梯度

综合来看,目前在我国高值医疗器械细分领域中,骨科植入领域占比相对较大,行业规模超400亿元,是我国高值医疗器械行业最具发展潜力的细分领域之一,但从市场竞争格局来看,我国头部企业主要还是处于第二梯队,与头部国企医疗器械企业仍有差距。

来源:信然宜诚