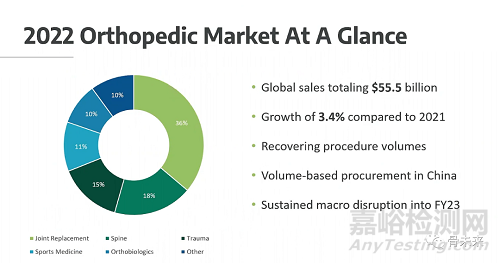

2022年的骨科市场,预计全球总销售额为555亿美元,增长率为3.4%。2022 年,大部分地区的手术量都在恢复。目前来看,细分市场和地理区域都有一些变化,但总体来说骨科行业目前的体量相当于疫情前正常水平的95%。

此外,中国骨科行业发生了翻天覆地的变化,基于国家批量采购,最终以关节置换、脊柱和创伤方面产品大幅降价告终,给大量厂商业务带来重大影响。2022年宏观经济压力是比较大的,比如供应链中断、通货膨胀、人员短缺。

▲图片源自orthoworld官网(下同)

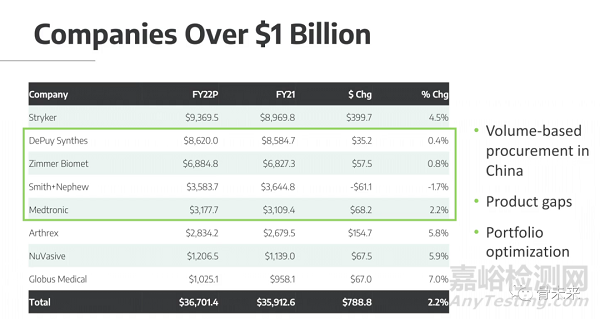

将排在前列的骨科公司作为一个整体来看,增长率为2.2%,低于市场增长率。强生DePuy Synthes、捷迈邦美(Zimmer Biomet)、施乐辉(Smith+Nephew)和美敦力(Medtronic)这四家公司和中国的业务往来最为密切,因此受批量采购的影响最大。就产品创新来看,这些公司在水平上也存在一定差距,比如2022年捷迈邦美和施乐辉都推出了非骨水泥膝关节解决方案,但和史赛克相比还有一定距离。

二、细分市场表现

(一)关节置换市场

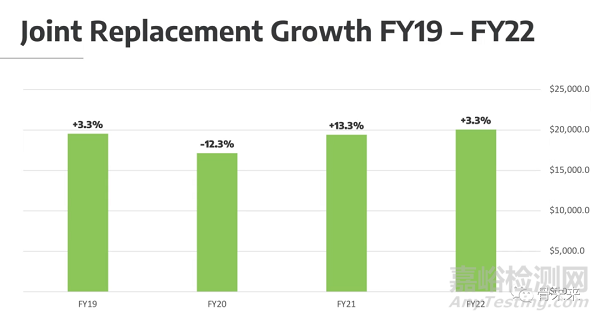

疫情期间关节置换术遭受重创,2022年预计关节置换收入为200亿美元,增长率为3.3%。而这一增长率仅略低于疫情前关节置换的平均值。预计接下来几个季度,甚至可能到2024年,积压未做的手术量会带来新一波增长。

近几年,关节置换和脊柱手术大量启用新技术,如手术机器人等。再加上各大医疗技术公司和医院更倾向于ASC(日间手术中心)和门诊环境,预计关节置换手术将迎来持续增长。值得一提的是,中国由于批量采购,膝关节和髋关节植入物的价格下降了大约80%到85%,这无疑对国际市场产生了较大的影响。

(二)脊柱市场

2022年,预计脊柱市场收入为101亿美元,增长率为3.2% ,明显高于疫情前脊柱市场的平均增长水平。由此可以看出,脊柱细分市场恢复速度相当快。但是就像关节置换一样,手术机器人的销售模式发生了变化,市场正在远离一次性销售模式。

2022年10月,全球排名前十的骨科公司中两大巨头Orthofix和SeaSpine宣布合并。两家公司存在高度互补的投资组合,合并后在脊柱市场将占据举足轻重的地位。

(三)创伤市场

创伤市场是迄今为止受疫情影响最小的领域,仅下降4.4%。2022年,预计创伤收入为80亿美元,增长率为3.8% ,仅略低于疫情之前的平均值4.1%。一般来说,市场不时出现疲软是正常的,受不同因素的影响,一些季度的增长率会有起伏。然而,2022年的创伤市场有一件事没有改变,那就是专注于足踝产品的中端公司发展迅速。Paragon medical增长22%,而Trace medical增长达到了45%。

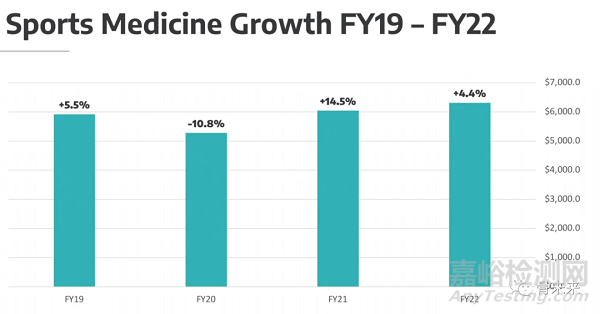

(四)运动医学市场

2022年,运动医学预计全球销售额为63亿,增长率为4.4%,而之前正常的平均水平在5.7%。就运动医学市场增长率下降分析,大概有几个因素在起作用。首先,在运动医学某些子领域内,手术量的恢复速度较慢。其次,供应限制影响了公司的销售能力,也伤害了资本市场。最后,中国的封闭政策影响了上半年的运动药品销售。

(五)骨科生物制剂市场

2022年,预计骨科生物制剂销售额将达到53亿美元,增长率为2.4 %。骨科生物制剂市场2022年确实有一些重大变化,如增粘剂的报销政策发生改变,因为这类产品转移到了日间手术中心,而这对行业的影响是多方面的。另一件事也很重要,那就是Orthofix和SeaSpine的合并。合并后的公司创造了巨大的骨科生物制剂产品组合,几乎覆盖外科医生的所有偏好。

三、展望2023

正如以上提到的,积压未做的手术似乎确实对骨科市场增长起到了推动作用,但接下来可能出现的人员短缺问题将限制此类增长。

目前来说,顶级的骨科公司高度关注数字解决方案,并且他们正在朝着这个方向进行大量研发工作。此前捷迈邦美表示,公司所做的大约70%的努力都是为了ZB edge数字生态系统。美敦力最近也表示,公司的研发重点放在数字领域的比例过高。

IPO环境在过去几个月基本处于冻结状态,2023年将有所改善。中国的批量采购已经影响到关节置换、脊柱和创伤市场,预计未来会有更多细分市场参与国家招标。