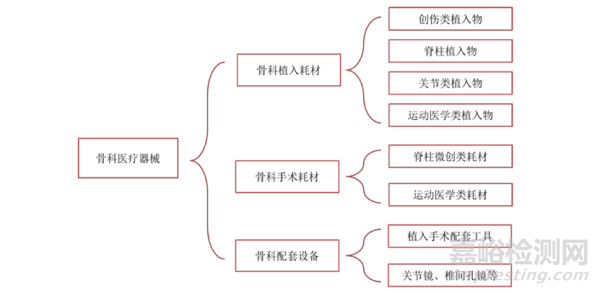

骨科产品概述与分类

骨科类产品主要是用于治疗骨科疾病的医用耗材及相关手术配套工具,其中骨科耗材作为最主要的骨科产品,是指用于人体骨骼及相关软组织的替代、修复、补充及填充的一大类植入物、手术耗材的统称。

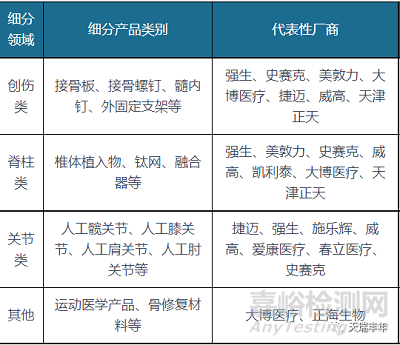

2、骨科植入耗材分类

从骨科具体产品类型看,骨科类产品主要包括骨科植入耗材、骨科手术耗材以及骨科手术配套设备等。

在骨科植入耗材领域,脊柱类耗材主要用于畸形、退变和骨折造成的脊柱损伤修复,占据了最大的市场份额,为29.01%,脊柱类耗材国产化程度较低,比较依赖进口。

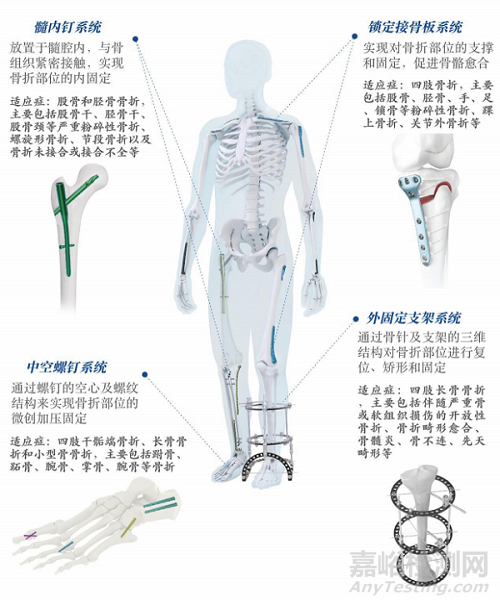

其次是创伤类耗材,也就是“钢板钢钉”这一类,占比为28.63%,是所有骨科耗材里国产化率最高的种类。

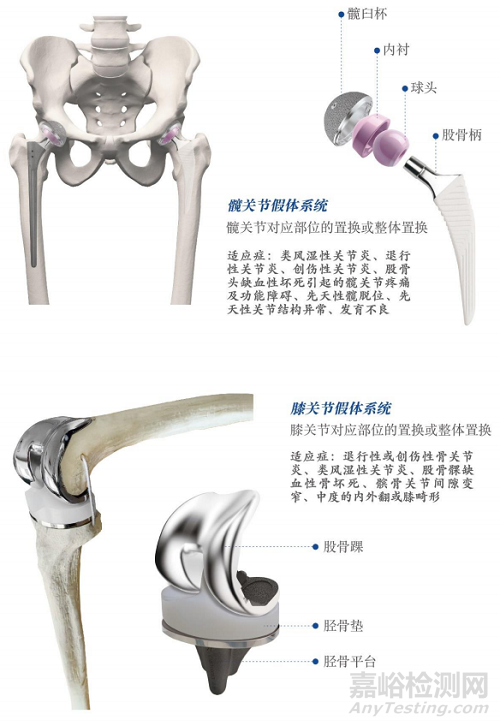

关节类耗材占比27.86%,这一类产品制造门槛高、工艺难度大,属于永久性植入物,国产化程度最低。

其他类耗材主要包括运动医学及骨修复材料等。

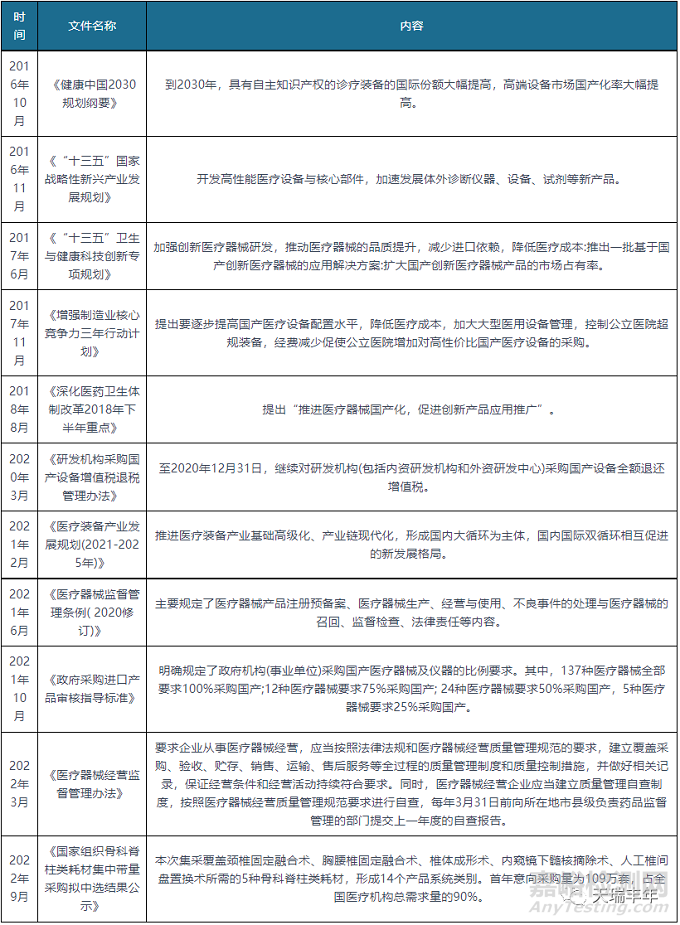

行业政策

近年来国家对骨科耗材的监管也愈加重视,不仅出台耗材“两票制”和“一票制”对采购和配送环节进行监管,更是出台了高值耗材监控政策,重点管控使用环节,国家各省市级政府也相继出台法律法规,要集中化、透明化采购骨科耗材。

目前三类骨科植入耗材均已成集采常客,其中脊柱类耗材的集采结果是最好的,而创伤类耗材的配送挑战最大,因为创伤类耗材降价相对更多,服务成本又最高,比如创伤即便在半夜也需要为医院提供配送服务。

集采中选产品可大幅挤掉虚高利润,压缩权力寻租空间,但生产厂商有望维持合理的利润空间,有利于规范耗材采购和使用行为。

行业发展情况

1、全球骨科医疗器械行业发展概况

随着医学、生理学、材料学等上游学科及骨科医疗行业自身的技术水平不断进步,社会生活水平的提高,以及各国政府和企业在新产品开发方面的持续投入,全球骨科医疗器械行业逐步发展,市场规模不断扩大。

根据标点信息研究显示,在全球人口持续老化等因素影响下,全球骨科医疗器械市场持续成长,预估 2025 年成长至 515.0 亿美元。

北美是全球最大的骨科医疗器械需求市场,人口高龄化及较高的人均收入,驱动了市场的成长,占 53.4%的市场份额;

欧洲市场规模次于北美,占 22.3%的市场份额,由于财政紧缩政策及价格调降压力,欧洲市场的成长性最低;

亚太地区随着中国与印度经济的成长与健康意识提升,成为全球成长最快的区域市场,占 20.5%的市场份额。

2、我国骨科医疗器械行业发展概况

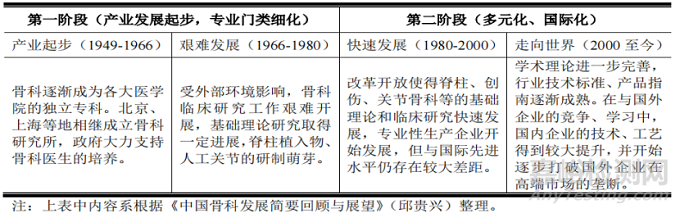

新中国成立后,我国骨科医疗器械的发展主要分两个阶段,即 50 年代至 80 年代中期以及 80 年代中期至今。

市场规模及竞争格局

1、我国骨科植入医疗器械整体市场规模

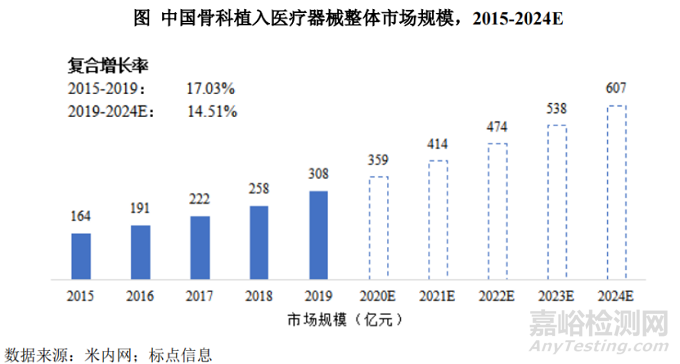

基于我国庞大的人口基数、社会老龄化进程加速和医疗需求不断上涨,我国骨科植入医疗器械市场的销售收入由 2015 年的 164 亿元增长至 2019 年的 308 亿元,复合增长率达 17.03%。

我国骨科植入医疗器械的发展尚存在较大的市场空间,具有较强的增长潜力。

2、细分市场规模

国内骨科植入医疗器械市场一般可分为创伤类、脊柱类、关节类及其他。近年来,各细分市场份额的占比变化如下:

由于我国骨科植入医疗器械市场起步较晚,整体尚未开发成熟。

随着我国居民医疗支付意愿、消费能力的提高和对高端骨科植入产品接受度的提升,脊柱类和关节类产品逐渐缩小与创伤类产品的市场份额差距。

①脊柱类植入医疗器械

2015-2019 年,脊柱类植入器械市场的销售收入由 47 亿元增长至 87 亿元,复合增长率为 16.58%,与骨科植入医疗器械整体市场的增速基本保持一致。

根据标点信息的相关研究报告,以2019年的87亿元为基数,预计到2024年我国脊柱类植入器械市场规模在171亿元左右,未来5年的复合增长率在14.42%左右。

②创伤类植入医疗器械

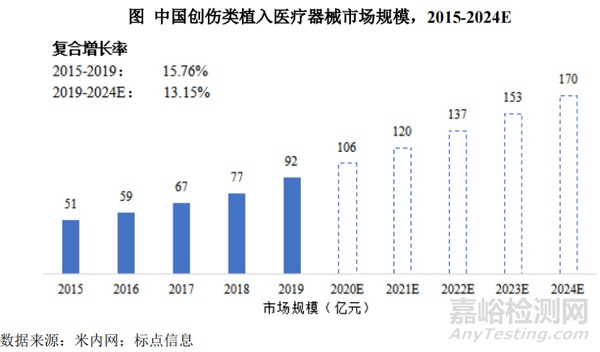

2015-2019 年,创伤类植入医疗器械市场的销售收入由 51 亿元增长至 92 亿元,复合增长率为 15.76%。创伤类相关产品市场开发较充分,是我国骨科植入医疗器械市场最大的细分类别。

根据标点信息的相关研究报告,以 2019 年 92 亿元为基础,预计到 2024 年我国创伤类植入器械市场规模在 170 亿元左右,未来 5 年的复合增长率在 13.15%左右。

③关节类植入医疗器械

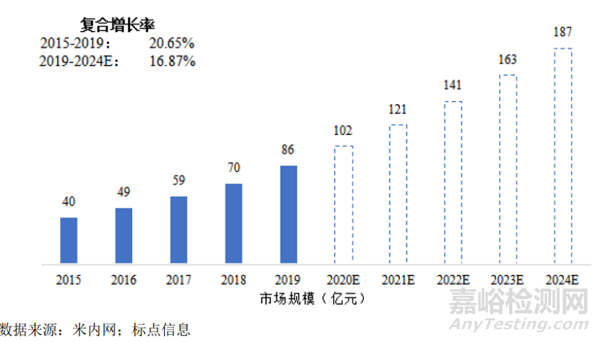

2015-2019 年,关节类植入医疗器械市场的销售收入由 40 亿元增长至 86 亿元,复合增长率为 20.65%。关节类相关产品国内市场的开发还尚未成熟,市场份额相对较小,增速最快。

根据标点信息的相关研究报告,预计到 2024 年我国关节类植入器械市场规模在 187 亿元左右,未来 5 年的复合增长率在 16.87%左右。关节类植入医疗器械仍将保持细分行业中相对较快的增速发展。

④运动医学类植入医疗器械

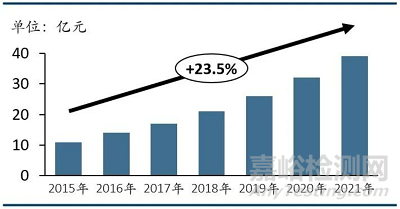

2021年全球运动医学市场规模预计在70亿美金左右,整体市场稳健增长,相比起2015年,复合增长率为4.8%。而中国运动医学市场虽然发展较晚,规模小,但市场增速迅猛。

2021年中国运动医学市场规模约为40亿人民币,复合增长率超过23%。

3、行业竞争格局

1)竞争格局分散,外资巨头主导市场

根据标点信息的相关研究报告,以产品注册证为统计口径,目前国内骨科医疗器械市场的厂商约 370 个,其中国内企业约 270 个,整体竞争格局相对分散。

欧美等发达国家的大型跨国企业凭借较强的技术优势、品牌影响力及资本实力仍然主导国内市场,市场占有率超过 60%。

2)行业整合趋势明显

近几年来,强生、史塞克、美敦力等公司加大了对我国骨科医疗器械企业的收购力度,以期扩大在我国骨科医疗器械市场的影响力和市场份额。

行业整合的明显趋势,为行业内已经具有相当规模的企业提供了发展机遇。

国产替代及新技术共同推动行业发展

国产公司与外资公司在产品种类和品质上的区别较小,但在技术含量更高的高端脊柱和关节领域,进口企业始终占据主导地位,尤其是关节领域,国产化程度低。

新兴技术有助于行业快速发展,骨科植入物领域的主要新兴技术包括以下方面:

①计算机辅助技术

随着微创理念的深入人心,骨科计算机辅助技术兴起并得到快速发展,这些技术的应用大大提高了手术的精确度和安全性,越来越多地出现在骨科手术中。

②3D 打印技术

3D 打印技术的发展也为骨科手术植入物提供了更多的选择空间,个性化假体、特殊结构假体得以实现,满足了不同人群不同部位的临床治疗个性化需求。

③新材料技术

近年来,新型合金材料、新型涂层材料和复合材料等不断推陈出新,给骨科植入物市场注入了更多的活力。