您当前的位置:检测资讯 > 科研开发

嘉峪检测网 2021-03-15 09:07

最新一期的JMC期刊,以A Decade of FDA-Approved Drugs (2010–2019): Trends and Future Directions为题,发表综述性文章,详细分析、总结了过去10年FDA批准新药的情况,并对未来进行了展望。

2010年至2019年间,美国FDA共批准了378种新药和27种生物仿制药,其中肿瘤领域占25%,感染领域占15%和中枢神经系统领域占11%。监管激励颇有成效。

伴随孤儿药物适应症的增加,药物的临床开发时间正在延长。小分子仍然主要遵循5R法则,但随着反义寡核苷酸(ASO)、siRNAs和ADC药物的批准,新模式的创新药正在迅速进展。

背 景

在过去的十年里,由于专利到期、研发成本增加以及获批数量不断减少的预测给制药行业带来了巨大挑战。

2009年的一份报告估计,2010年至2014年间,超过2090亿美元的年销售额将因专利到期而面临风险,如阿托伐他汀(2006年销售峰值为130亿美元)在2011年失去了独占权,氯吡格雷(峰值年销售额为71亿美元)和孟鲁司特(2012年峰值年销售额为55亿美元)都在2012年都失去了排他性。

2009年《生物制品价格竞争与创新法案》(BPCIA)的出台鼓励了生物制品的仿制药竞争,如销量第一的处方药阿达木单抗(2018年峰值年销售额为199亿美元)面临不少于四个生物仿制药的竞争(在过去的4年里均获得批准)。

除了畅销药的市场份额因仿制药竞争而丧失外,由于上市的创新新药数量不断减少,人们还担心原创新药(first in class,FIC)已停滞不前,新批药物将无法弥补因专利过期而造成的损失。

例如,2007年只有19个新分子实体(new molecular entities,NMEs)获得批准,这是自1983年以来的最低数字;并且FIC只有29%,在2009年进一步下降到17%。上世纪90年代和21世纪初占主导地位的“畅销药”狂热和“Mee-to”药物概念似乎不再是维持该行业的可行模式。

综上所述,这些因素使得制药行业必须进行自我改造,以阻止预期的新药数量下降,并将创新药推向市场。比医药行业健康更重要的是,患者尚未满足的医疗需求迫切需要发明创新药物。

2010-2019年批准的药物数量

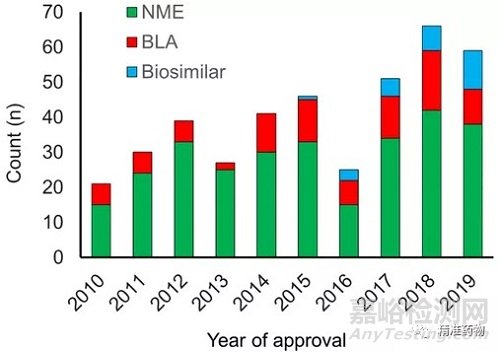

从2010年到2019年,共有289个新分子实体(NME)、89个生物许可证申请(BLA)和27个生物仿制药获得批准(图1)。在过去十年中,每年NME和BLA批准的中位数为40个,2010年最低为21个,2018年最高为59个。

相比之下,在2000年至2009年的十年中,每年批准25种新药,2004年最高36种,2007年最低18种。BLA批准的比例在过去十年中没有变化(图1),平均占所有新药批准的23%(不包括生物仿制药)。2013年批准的BLA比例最低,为8%,而2015年为32%。自2015年FDA首次批准以来,生物仿制药的批准数量稳步增长。

图1 2010年至2019年批准的NME和BLA数量

2010年至2019年批准的新分子实体(NME)、生物许可证申请(BLA)和生物仿制药的数量

批准时间

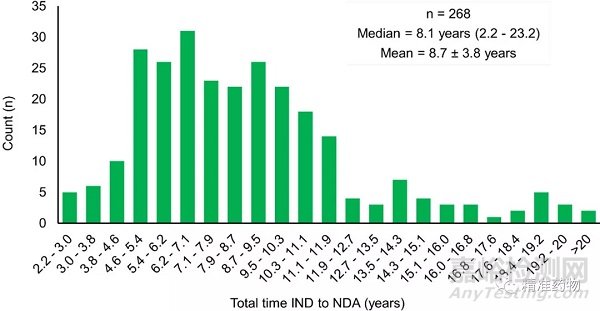

本文比较了2010年至2019年268种新药从提交IND(investigational new drug)申请到最终NDA(new drug application)批准的时间(图2)。

图2 从IND申请到药品批准的时间

从IND申请到NDA批准的平均时间为8.7年(±3.8),中位数为8.1年(范围2.2-23.2)。EGFR抑制剂osimertinib从IND申请到NDA批准的为2.2年,创造了最短批准时间记录;deflazacort 为2.3年。相反,伊巴利珠单抗和flibanserin从IND申请到NDA批准分别花了16年和18年。

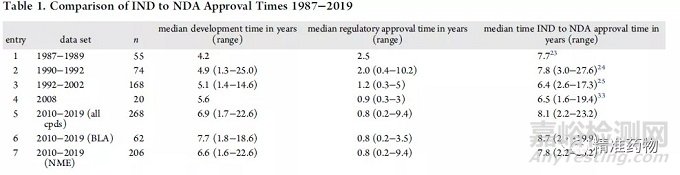

过去,从IND申请到NDA批准的时间表的研究见表1。1987年至1989年间,IND到NDA批准的中位总时间为7.7年,中位开发时间为4.2年,监管时间为2.5年。

1990年至1992年期间,这一时间保持相对稳定(IND至NDA批准的总时间中位为7.8年,临床开发中位为4.9年,监管审查中位为2.0年)。1992年至2002年期间,从IND申请到NDA批准的中位时间减少到6.4年,临床试验的中位时间为5.1年,监管审查的中位时间为1.2年。

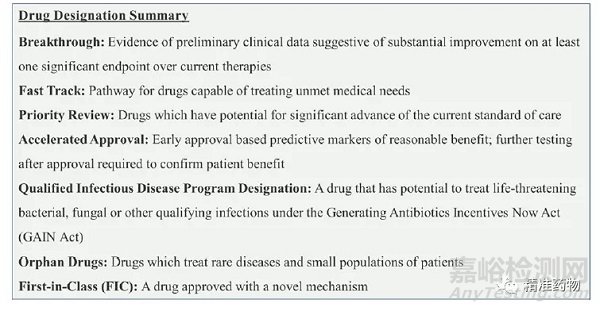

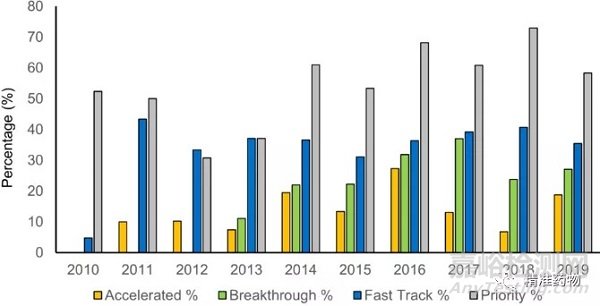

监管批准的显著加快归功于1992年《处方药使用者费用法》(PDUFA),该法将使用者费用作为一种机制来资助监管审查并减少审查时间。今天,许多快速审查认定有助于减少监管审查时间,包括快速通道(1988年开始)、优先审查和加速批准(1992年)和突破性疗法(2012年)(图4)等。

图4 药物加速审批通道

因此,从2012年到2016年,非快速审查药物从IND到NDA的中位时间为8.0年,突破性治疗药物获批速度最快,中位数为4.8年。根据FDA的最新数据,自20世纪90年代中期以来,批准时间一直保持一致,2016年优先审查的中位数为8个月,而标准审查申请为10个月。

尽管批准时间在很大程度上是由于加速审查而加快,但近年来临床试验周期(特别是II期和III期试验)却增加了。Martin等人推测,开发时间的增加可能是由于试验设计的复杂性增加。

快速审查状态

为了加速治疗危及生命或严重疾病的药物进入市场,FDA制定了四个加速审查通道:优先审查、快速通道、突破性疗法和加速批准(图4)。这些通道并不是相互排斥的,意味着一种药物可以在其中一个以上的通道中进入快速审评状态。

图5 2010-2019年FDA批准药物的快速审查类别

每个条形图表示每个类别相对于给定年份批准的所有药物的百分比。一种药物可以分为多个类别。

图5显示了2010年至2019年FDA批准药物的快速审评状况。例如,在2019年批准的48种药物中,17种是快速通道(35%),13种是突破性疗法(27%),28种是优先审查(58%),9种是加速批准(19%)。

在快速审评类别中,优先审评名称占大多数,自2014年以来,每年有一半以上的药品批准属于这一类别(图5)。在过去的十年中(2010年除外),FDA批准的具有快速通道名称的药物的百分比保持相对稳定,平均为35%。自2012年引入突破性类别以来,越来越多的药物被授予这一称号,目前占批准药物的25%。

最严格的通道是加速批准,平均只有13%的新药获得加速批准。加速批准认定授予药物的早期批准,并要求进行进一步的临床研究以确认疗效,因此被谨慎使用。例如,2019年只有9种化合物获得加速批准,其中7种为肿瘤适应症;2018年加速批准的3/4的药物也是用于肿瘤。

同一个药物可能进入多个加速审批通道,例如larotrectinib同时获得突破性和优先性评价,duvelisib获得快速通道和优先性评价,lorlatinib获得突破性和优先性评价,migalastat获得快速通道和优先性评价。

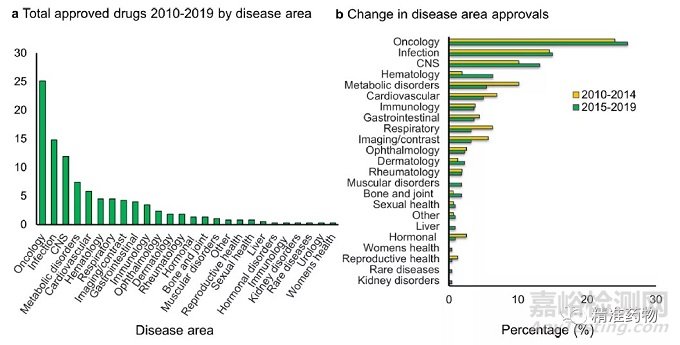

治疗领域

对2010年至2019年批准的289个NME和89个BLA的治疗区域进行了分析,发现:FDA批准新药的前五大治疗领域(NME和BLA)是肿瘤学(25%)、感染(14%)、中枢神经系统(CNS)疾病(12%)、代谢紊乱(7%)和心血管疾病(6%)(图7a)。大约4%的新批准用于血液学、呼吸学、成像/诊断学、胃肠道和免疫学等综合领域(图7a)。

图7 2010-2019年各治疗领域批准的药物

(a) 基于378个批准的NME和BLAs 2010-2019年按疾病区域划分的批准百分比 ;

(b) 治疗区批准分为2010-2014年(橙色,158)和2015-2019年(绿色,220)

分析2010-2014年和2015-2019年的治疗领域(图7b)发现:血液学的批准在过去十年中有所增加;2010-2014年只有3种药物获得批准(1.9%),而2015-2019年间有14种药物获得批准(6.3%)。

另一方面,一些疾病领域的新药批准比例出现了小到中度下降,包括代谢紊乱(2015年至2019年为5.4%,2010年至2014年为10%)、呼吸系统疾病(2015年至2019年为3.1%,2010年至2014年为6.3%)和成像/对比剂(2015年至2019年为3.1%,2010年至2014年为6.3%)。

值得注意的是,2018年未批准心血管或糖尿病药物,2019年仅批准一种某一特定疾病领域的药物。审批速度放缓可能表明,目前的护理标准足以覆盖大多数患者。此外,如果许多标准的治疗方法是非专利的或很快将是非专利的,那么一种新药需要有明确的患者利益,以证明新疗法的收益高于非专利疗法。

在典型的研发策略中,病人需求、差异化和经济可行性都是需要考虑的因素。由于新药批准是一个滞后的投资指标,鉴于从临床前开发到批准的平均时间很长,市场上的任何新药都反映了过去几十年的研究投资。

肿 瘤

在过去十年中,癌症治疗的一个重大突破是免疫肿瘤学(I-O)药物的引入,这一领域的一个重大进展是发现T细胞可以通过所谓的“免疫检查点”开启或关闭。

这一途径的主要调节因子被鉴定为CTLA-4。伊普利单抗,一种CTLA-4抗体,在2011年被批准用于转移性乳腺癌,标志着免疫肿瘤药物的首次批准。2014年,PD-1阻断剂彭布罗利珠单抗是首个批准的二代免疫肿瘤药物。

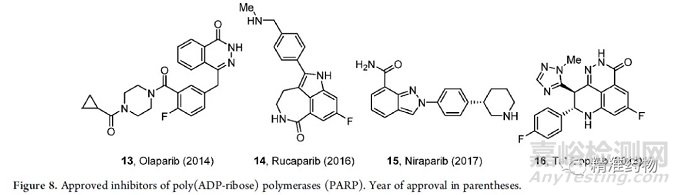

过去十年中,批准的另一类重要的新型癌症治疗药物是PARP抑制剂(图8),BRCA的突变使肿瘤细胞对PARP抑制剂敏感。第一个PARP抑制剂olaparib于2014年获批,用于BRCA突变的晚期卵巢癌;之后批准的其他PARP抑制剂有rucaparib 14(2016)、niraparib 15(2017)和talazoparib 16(2018)。

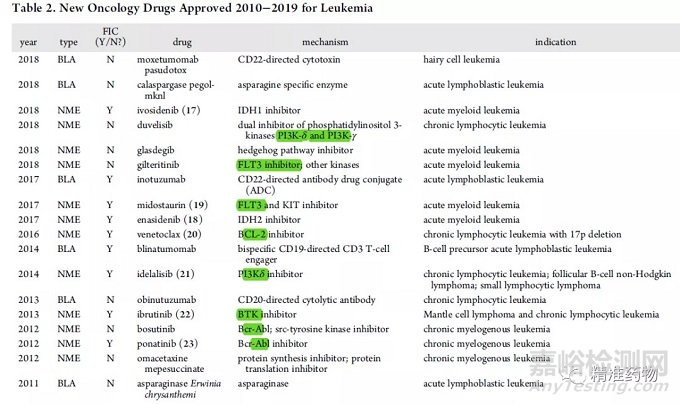

在2010-2019年批准的103种肿瘤药物中,首批适应症最多的是白血病(表2,17%),其次是乳腺癌(12%)和非小细胞肺癌(9%)。

在18项白血病批准中,50%为FIC药物,包括:IDH1抑制剂ivosidenib(2018)、IDH2抑制剂enasidenib(2017)、KIT/FLT3抑制剂midostaurin(2017)以及BCL-2抑制剂venetoclax(2017)。

其他被批准用于白血病的新型激酶抑制剂包括PI3Kδ抑制剂idelalisib(2014)、BTK抑制剂ibrutinib(2013)和Bcr-Abl抑制剂ponatinib(2012)。

此外,两个BLA批准被认为是FIC:CD22-ADC药物inotuzumab(2017)和CD19/CD3双特异性抗体blinatumomab(2014)(表2)。

在过去的十年中,FDA批准越来越多的肿瘤药物伴随诊断。自1998年批准第一个曲妥珠单抗伴随诊断以来,共计批准44个伴随诊断。在2010年至2019年的38项FIC肿瘤药物中,FDA批准12项伴随诊断。

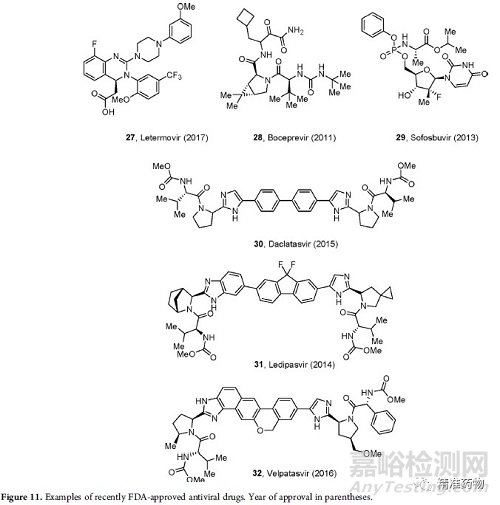

新型抗病毒药物

2010-2019十年,见证了多种新机制药物用于对抗病毒感染。2018年,CD4抗体ibalizumab-uiyk获得批准,这是十多年来首个针对HIV的单克隆抗体和新的治疗机制。

此外,一种治疗巨细胞病毒(CMV)的新药letermovir 于2017年获得批准(图11),是一种抑制DNA末端酶复合物的非核苷CMV抑制剂,其独特的作用机制带来较少的不良反应。

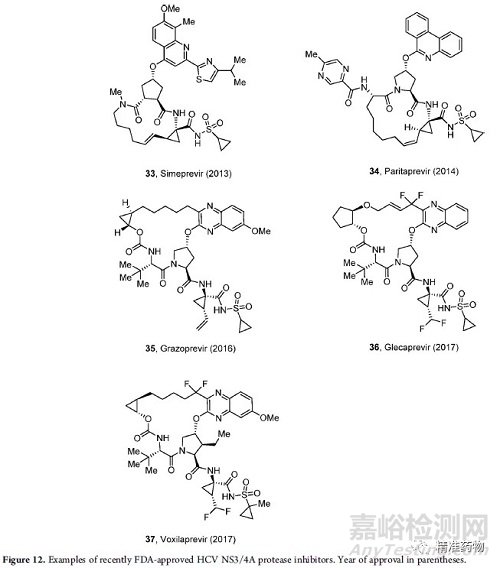

过去十年中,抗病毒药物带来最大影响的是丙型肝炎病毒(HCV)治疗。

2011年,boceprevir 被批准为第一个NS3/4A丝氨酸蛋白酶抑制剂,与聚乙二醇干扰素α和利巴韦林联合使用。2013年,第一个NS5B聚合酶抑制剂sofosbuvir获得批准,接着是NS5A抑制剂如达克拉他韦。

莱迪帕韦(也是一种NS5A抑制剂)和索福布韦29的联合治疗12周和24周的患者中,HCV的缓解率分别为94%和99%。

另一种NS5A抑制剂velpatasvir于2016年获得批准,其他许多新的HCV NS3/4A蛋白酶抑制剂包括simeprevir、paritaprevir、grazoprevir、glecaprevir和voxilaprevir(图12)。

新型抗菌、抗寄生虫药

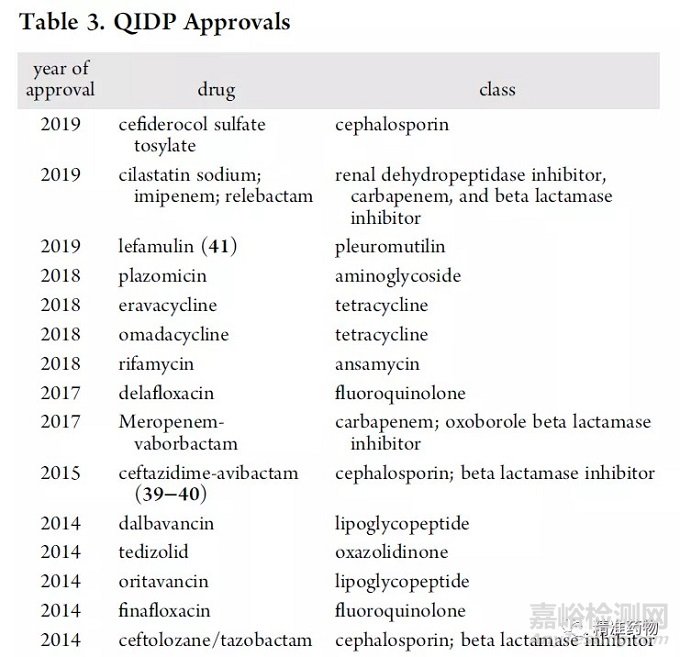

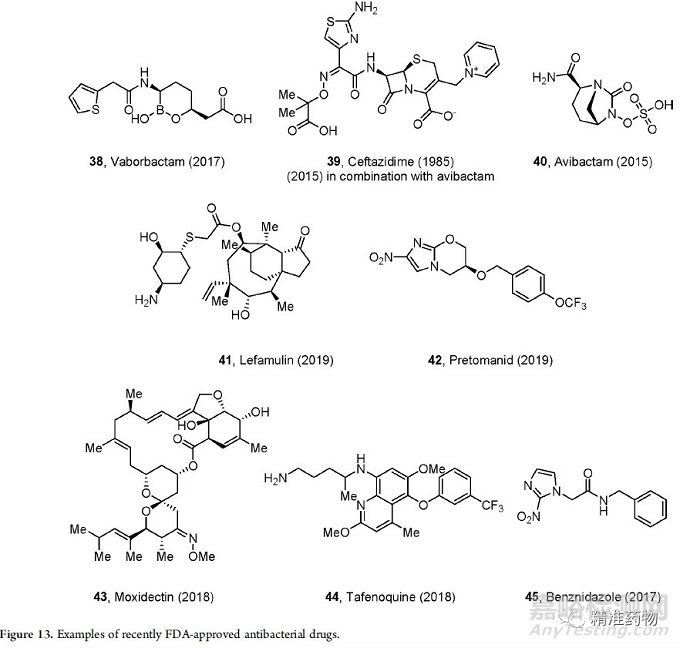

抗菌药物的批准也在增加。由于超级细菌和抗药性细菌的新兴危机,以及许多大型制药公司的大规模撤资,GAIN法案(“立即产生抗菌激励”)于2011年通过,为新抗生素提供了5年的市场排他性和快速通道批准。

治疗威胁生命的感染的潜在药物可获得合格传染病产品(qualified infectious disease products,QIDP)称号,并允许利用GAIN法案激励。

自2014年以来,共有15种新抗菌药物获得QIDP认证(表3)。尽管GAIN法案鼓励开发新的抗生素,但新的抗菌疗法仍然难以捉摸,绝大多数批准来自传统疗法,如四环素类、氨基糖苷类和氟喹诺酮类。

β-内酰胺酶抑制剂出现了一些创新性的发展,如瓦博巴坦(2017)是第一种与美罗培南联合使用的oxobooleβ-内酰胺酶抑制剂(图13)。另一类新的β-内酰胺酶抑制剂阿维巴坦(一种非β-内酰胺),2015年与头孢他啶联合使用获得批准。

一些治疗被忽视的热带疾病的药物也获得批准,例如用于治疗耐多药结核病(TB)的pretomanid(2019年),用于河盲症的moxidectin(2018年),用于治疗疟疾的tafenoquine(2018年)等。

慈善和慈善基金会推动并促成了许多热带病药物的开发,例如pretomanid 是由全球结核病药物开发联盟(TB联盟)开发的,而tafenoquine 是由疟疾风险投资公司和葛兰素史克公司(GSK)合作开发的。这些类型的基金会和合作对于解决被忽视的热带疾病至关重要,因为这些疾病缺乏重大的经济利益来激励投资进行新药研究、开发和商业化。

中枢神经系统药物

本世纪初,神经科学药物开发出现了重大变化,几家主要制药公司包括阿斯利康、葛兰素史克、诺华和辉瑞在内进行了大规模撤资。这种急剧撤资的部分原因是开发精神病药物的风险越来越大,生物标志物并不容易获得。但令人惊讶的是,在研发大量退出的背景下,在整个十年中,批准的中枢神经系统药物数量保持稳定,占总批准量的10%。

其中,依达拉奉是20年来批准的第一种新的肌萎缩侧索硬化症(ALS)治疗方法(图14)。nusinersen,是第一个被认可的治疗脊髓性肌萎缩症(SMA)的方法。

SMA是一组以运动神经元丧失为特征的罕见神经肌肉疾病。SMA是几种疾病亚型的总称,由发病年龄和疾病严重程度来定义。

SMA是由运动神经元存活基因1(SMN1)基因突变引起的,该基因是两个编码运动神经元存活蛋白(SMN)的基因之一。

SMN蛋白的缺失是神经退行性变表型的驱动因素。

第二个基因SMN2与SMN1的序列几乎相同,但含有单核苷酸替换,导致外显子7被排除,从而导致截短蛋白的表达。

Nusinersen是一种反义寡核苷酸(ASO),可调节SMN2前体mRNA的剪接,促进外显子7在SMN2中的包含,从而增加SMN2的表达功能性SMN的生产。

偏头痛药物也获得批准,2018年批准了三种新的降钙素基因相关肽(CGRP)拮抗剂(fremanezumab、erenumab和galcanezumab),均为单克隆抗体。这些药物标志着20多年来首个偏头痛的新疗法。它们提供了偏头痛的预防控制,与现有口服非专利药物的具有重要区别。

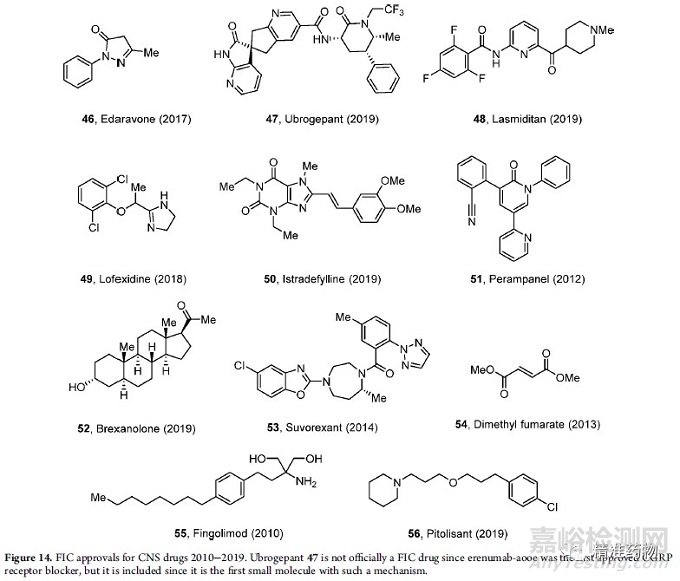

2010年至2019年间批准的其他FIC CNS药物如图14所示。

洛非西定是用于阿片类药物戒断的α2-肾上腺素能激动剂(2018年);

异丙肾上腺素是用于帕金森病的腺苷受体拮抗剂(2019年);

帕拉帕内尔是作为抗癫痫药物的AMPA受体拮抗剂(2012年);

布列沙诺酮是GABAA受体调节剂(2019年);

suvorexant是用于睡眠障碍的促食欲素-1拮抗剂(2014年);

用于多发性硬化症的富马酸二甲酯(2013年),用于多发性硬化症的鞘氨醇受体调节剂fingolimod(2010年),以及用于发作性睡病的催眠药56(2019年)。

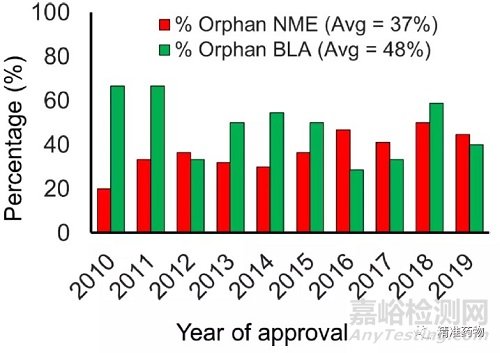

孤儿药

1983年的《孤儿药物法》规定了7年的市场独占期以及税收抵免和补助金,以支持针对孤儿疾病的药物临床试验。根据2010年至2019年289个NME和89个BLA的数据,在过去十年中,根据《孤儿药物法》批准的NME数量有所增加,2010年超过40%(图15),10年平均为37%。按孤儿药批准的BLA为所有批准的48%。

图15 每年批准的孤儿药物占比

2018年按孤儿药批准的migalastat(图6),用于治疗成人法布里病,由α-半乳糖苷酶缺乏引起的危及生命的溶酶体贮存障碍导致球三糖神经酰胺(GL-3)的毒性积聚,患病率为40万分之一到60万分之一。

burosumab也于2018年按孤儿药被批准,用于治疗患有X连锁低磷血症(XLH)的成人和1岁及以上儿童,XLH是一种抗维生素D的佝偻病,患病率为1:20 000。

ravulizumab按孤儿药批准用于治疗阵发性夜间血红蛋白尿症(PNH),这是一种非常罕见的疾病,是由补体系统对缺陷红细胞的免疫反应引起的,导致溶血,可能危及生命的血块和骨髓问,患病率低至百万分之0.5-1.5。

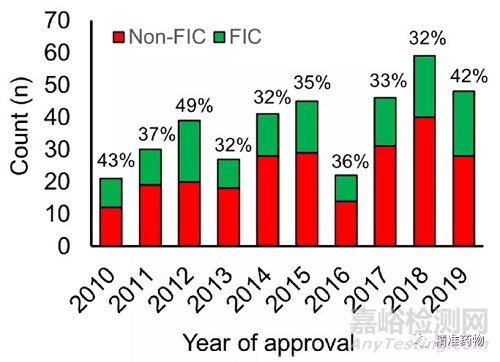

原创新药批准(FIC)

Paul等人认为,2009年只有17%的批准药物被认为是FIC,低于2008年的29%,这表明整个制药和生物技术行业的创新和生产力都在下降。这里我们分析了2010-2019年FDA批准的药物,并根据批准年份确定了FIC的百分比(图16)。

我们发现,在过去十年中,平均37%的新药是FIC,2013年最低32%,2012年最高49%。这表明创新(以FIC批准衡量)在整个十年中并没有停滞不前。

图16 每年批准的FIC药物数量和占比

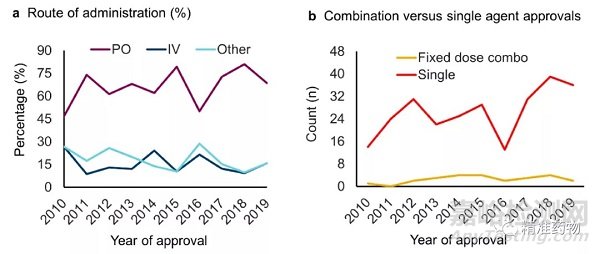

新分子实体(NMEs)的给药途径及联合治疗

2010年至2019年,口服给药仍然是所有非处方药的主要给药途径(201种)。尽管与其他给药途径相比,口服药物的比例逐年变化,但在过去十年中,其他给药途径没有明显的增加或减少趋势(图17a)。

在过去十年中,平均66%的新批准药物为口服给药,15%为静脉给药,其他给药途径包括吸入、肌肉注射、耳内给药和局部给药等。只有一种鞘内药物获得批准,即SMA药物nusinersen。

图17(a) 2010年至2019年FDA批准的给药途径

(b)2010年至2019年FDA批准的单药或固定剂量组合

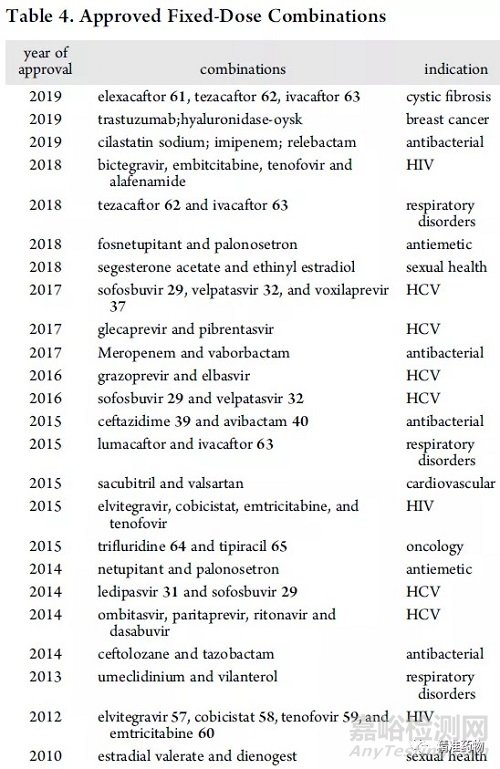

从2010年到2019年,只有10%的NME被批准为固定剂量组合(图17b),感染药物占比最多。除HCV外,2012年还批准了4种治疗HIV的药物组合。在这一类的24种药物中,有13种用于病毒或细菌感染(表4),这在很大程度上是由于传染病需要药物在多种机制上发挥作用,以对抗耐药性。

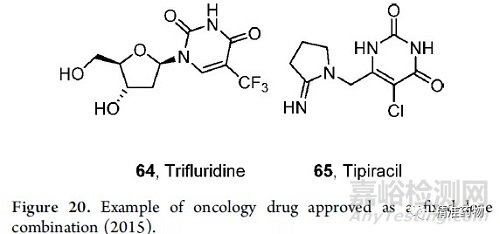

有趣的是,在过去的十年中,只有两种固定剂量的肿瘤药物被批准。HER2抗体曲妥珠单抗和透明质酸酶oysk的固定剂量组合在2019年被批准用于乳腺癌。2015年,三氟尿苷和替吡拉西尔(2015)的组合被批准用于结直肠癌。

黑框警告

许多FDA批准的药物会收到黑框警告,这是一个直接在标签上的声明,表明严重或危及生命的副作用。黑框警告于1979年实施,可以在药品批准时或在上市后期间附上。它们可以是针对某一药品的,也可以附在整个类别的药品上。

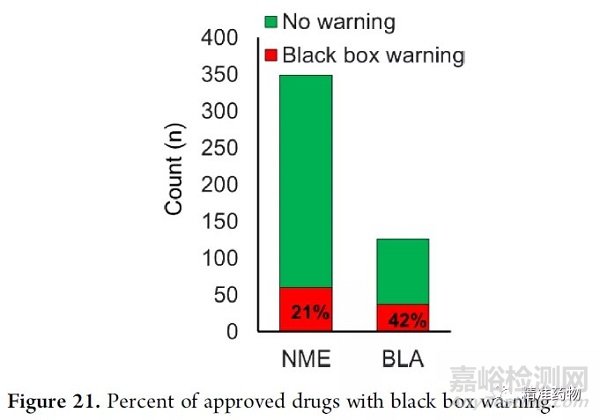

我们分析了2010年至2019年所有389个NME和BLA,以确定最初批准的带有黑框警告的NME和BLA(图21)。在新分子实体(NMEs)中,21%的批准带有黑框警告,而几乎一半(42%)的BLA批准带有黑框警告。

带有黑框警告批准的BLA数量之多可能是由许多因素造成的。BLA更多的被批准用于孤儿适应症。鉴于孤儿疾病缺乏治疗选择,与不治疗的替代方案相比,将监测到的风险带入诊所的意愿更高。此外,由于疾病适应症本身、生物制剂的作用机制或给药途径,使用生物制剂治疗的患者发生机会性感染的风险增加。

对2010年至2019年批准药物的治疗领域进行的检查显示,31/103(30%)的肿瘤药物、8/56(14%)的感染药物、13/45(28%)的中枢神经系统药物、7/28(25%)的代谢疾病药物和11/22(50%)的心血管药物批准了黑框警告。

新化学实体药物的特点

Ro5是一套成药规律,描述了绝大多数已知口服药物的特点,规则如下:

(1)分子中的氢键供体(HBD)不超过5个;

(2)分子中的氢键受体(HBA)不超过10个;

(3)分子量(MW)小于500;

(4)cLogP<5。

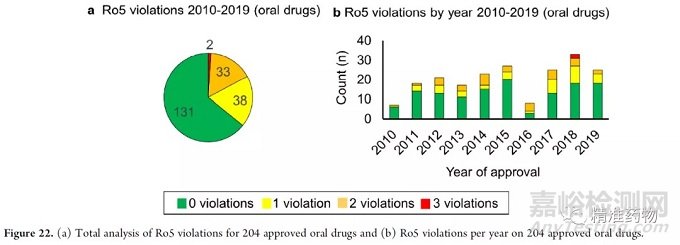

在Lipinksi等人2001年发表的描述5法则的原始论文中,90%的已知口服药物符合规则。我们检查了从2010年到2019年批准的药物,看看它们是否符合这些规则。2010-2019,总共有192种经批准的药物和口服药物组合有望被口服吸收。

由于这些已获批准的药物中有几种是与先前已获批准的药物联合使用的药物,因此将这些联合用药伙伴纳入分析,共有204种小分子口服药物用于评估。

我们发现分析中只有17%(35/204)的药物违反了一项以上的规律,而83%(169/204)的药物违反了一项或一项以上的规律(图22a)。

此外,在2010年至2019年的十年间,违规超过1次的经批准口服药物数量并未随时间发生显著变化(图22b)。在这些违规行为中,大多数(62/73)是由于MW,其次是clogP(18/73),然后是氢键受体(13/73)违规。

新类型药物

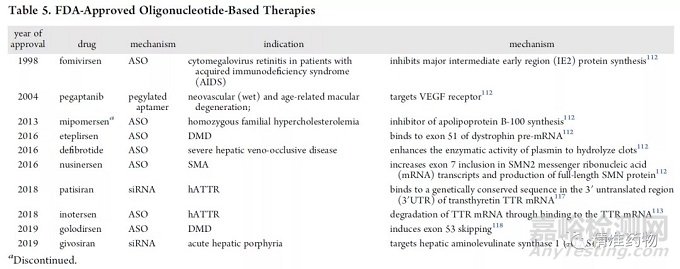

反义寡核苷酸(antisense oligonucleotides,AOS)和小干扰RNA(siRNA)都是靶向RNA的核苷酸治疗方法,旨在调节基因表达。ASOs是单链修饰的脱氧核糖核酸,与互补RNA序列结合。这可能导致翻译的空间位阻、RNA酶H降解DNA-RNA复合物或剪接的调节。

相反,siRNA由双链RNA分子组成,这些分子在细胞内散开。单链RNA同样结合互补的RNA靶序列并导致mRNA降解,从而导致表达沉默。

从2010年到2019年,共批准了6个ASO和2个siRNA(表5)。相比之下,在2009年之前,只有2种ASO被批准,没有siRNA治疗药物被批准。其中包括一种治疗DMDM的ASO药物eteplirsen(2016),以及用于治疗SMA的ASO nusinersen。nusinersen是2010-2019中唯一批准鞘内给药途径的ASO。

另一种ASO,inotersen(2018),被批准用于治疗遗传性甲状腺素介导的淀粉样变多发性神经病(hATTR)。

2018年,FDA批准的第一个siRNA药物patisiran用于hATTR的多发性神经病。适配子是单链寡核苷酸,可特异性结合多肽或小分子等靶分子。

第一个批准的适配子pegaptanib于2004年批准用于湿性肝移植黄斑变性,但很快失去了市场份额,因为单克隆抗体贝伐单抗和雷尼珠单抗(2006年)具有更优越的疗效。迄今为止,FDA没有批准其他适配子。

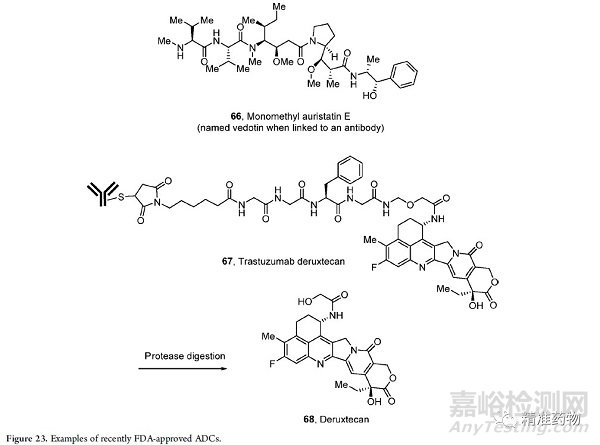

Antibody Drug Conjugates(ADC)药物

2019年,FDA批准了3种ADC药物:曲妥珠单抗-德鲁替康、恩福妥单抗-维多汀和波拉图珠单抗-维多汀,都是肿瘤适应症。德鲁替康是一种拓扑异构酶抑制剂,用于治疗先前治疗的HER2阳性乳腺癌。

韦多汀是靶向单甲基金盏花素E的微管和靶向连接蛋白4抗体的结合物,批准用于治疗转移性尿路上皮癌。单甲基金盏花素E66本身具有剧毒性(图23),与抗体结合可减轻这种毒性,因为毒性有效载荷直接作用于肿瘤细胞。

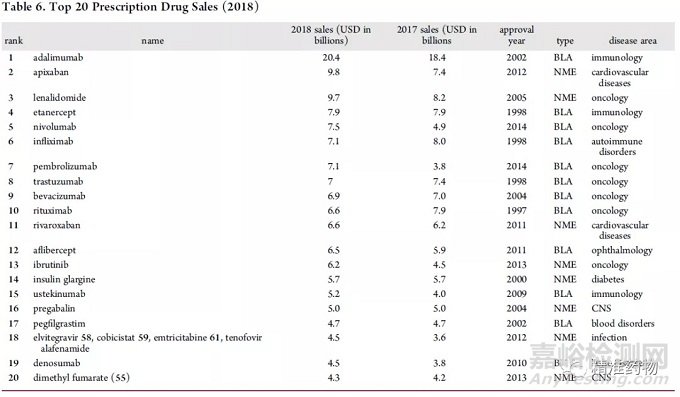

药物销售额

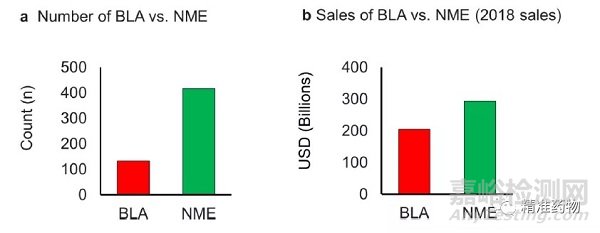

根据总销售额,对2017年和2018年548种最畅销药物进行了分析,生物制剂的销售额比非生物制剂的要高。生物制剂的年平均销售额为18.4亿美元,而NME的年平均销售额为8.5亿美元。生物制品的销售额主要是由10种产品推动的,这些产品总共创造了770亿美元的销售额,几乎占生物制品销售总额的一半。

在这10种产品中,只有3种是2010-2019年批准的产品(aflibercept、nivolumab、ustekinumab)。最近对2019年销量的预测显示,两种抗PD-1单克隆抗体药物pembrolizumab(2014年获批)和nivolimumab(2014年获批)的销售额将进入前十。

图24(a) BLA和NME的数量(2010-2019);(b) 按BLA和NME分类的销售额

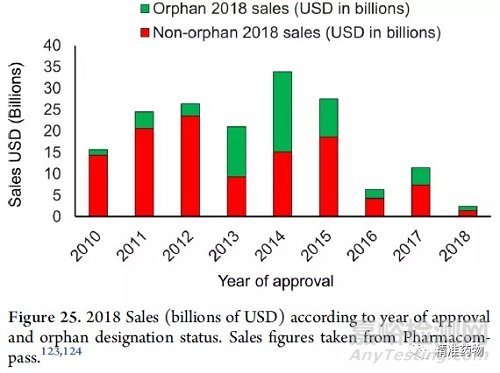

2018年,超过1700亿美元的销售额来自于2010年至2019年间批准的药品(图25)。平均而言,30%的销售额来自孤儿药。

2013年和2014年是最具代表性的年份,这些年份批准的孤儿药在2018年的销售额中占50%以上(例如2013年批准伊布替尼用于肿瘤治疗,2018年销售额为62亿美元,2014年批准nivolumab用于肿瘤治疗,2018年销售额为75亿美元,2014年批准pembrolizumab用于肿瘤治疗,2018年销售额为71亿美元)。2018年最畅销的药物列于表6。

未来展望

在过去的十年中,批准的FIC及新作用模式药物数量都有所增加。下一个十年开始之际,仍然存在许多机遇。

中枢神经系统

神经退行性疾病是该领域最重要的挑战之一。世界卫生组织(WHO)预测,到2040年,神经退行性疾病将超过癌症,成为仅次于心血管疾病的第二大死亡原因。

尽管投入了大量资金,但神经退行性疾病(包括肌萎缩侧索硬化症、额颞部痴呆症和阿尔茨海默病)的治疗选择仍然很少。虽然2种ALS治疗药物获批,但对死亡率和疾病进展的影响都不大。直到今天,阿尔茨海默病仍然是中枢神经系统药物研究的白鲸,有超过190种研究新药在临床试验中失败。

虽然大型制药公司已经从神经科学领域进行了大量的撤资,但在过去十年中,中枢神经系统药物的批准比例保持不变。这种看似悖论的部分原因可能是,投资从大型制药公司转移到CNS初创公司。

由于对神经系统疾病分子机制的理解不断提高和高度未满足的医疗需求,过去5年该领域的风险投资增加了40%。最近的一份报告表明,中枢神经系统药物的开发时间比非中枢神经系统药物长20%,批准时间比非中枢神经系统药物长38%。

另一个未得到满足的重要需求是阿片类药物成瘾的发病率不断上升,1999年至2018年,阿片类药物成瘾在美国已达到流行状态,因阿片类药物过量导致超过45万人死亡。最近,第一个用于阿片类药物戒断症状的非阿片类药物,α2a拮抗剂洛非西定被批准上市(2018)。

感染

在过去十年中,有15种新的抗菌药物被批准为QIDP,这一安排旨在帮助新的抗菌药物进入市场。这种监管激励措施似乎提高了新抗菌药物上市的数量。

但大多数批准细菌感染药物都与已知药物相似。细菌耐药的威胁越来越大,世卫组织将开发针对碳青霉烯类耐药革兰阴性杆菌鲍曼不动杆菌、铜绿假单胞菌和肠杆菌科的药物列为最高优先事项。

截至2019年底,全世界有53种抗菌药物正在进行临床评估。热带传染病影响着全世界10亿多人,继续给发展中国家造成重大负担。疟疾药物合资公司(MMV)在开发疟疾药物管道方面取得了重大进展,该合资公司还支持了2018年批准的塔非诺喹的开发。

二十一世纪见证了一些威胁发展中国家和发达国家的病毒性流行病的大流行,包括2002年的SARS疫情、2015-2016年的寨卡病毒疫情、2013-2016年的西非埃博拉病毒疫情和2016年的黄热病疫情,还有最近还在持续的由SARS-CoV-2引起的COVID-19大流行,已在全球感染4600万人,迄今为止已夺走近120万人的生命。

FDA已经建立了一个紧急计划来加速潜在的COVID-19治疗,即冠状病毒治疗加速计划(CTAP)。治疗方法包括恢复期血浆,几类抗病毒药物,包括RNA聚合酶抑制剂、蛋白酶抑制剂和病毒进入抑制剂,中和抗体,目前有五种治疗方法被批准用于紧急使用(EUA)等。

心血管疾病与代谢综合征

非酒精性脂肪性肝病(NAFLD)和非酒精性脂肪性肝炎是临床试验的一个活跃领域,具有多种不同的治疗作用机制。由于NAFLD的治疗没有经批准的介入疗法,因此该病的临床需求严重得不到满足。

最近正在研究的药物包括法尼类X受体激动剂阿苯胆酸、PPARα/δ双激动剂依拉贝诺、CCR 2/5型双拮抗剂塞尼昔洛克和ASK1抑制剂塞隆塞替布等。

阿苯胆酸在III期中期分析中改善纤维化,但elafibranor和selonsertib均未达到其NASH解决和纤维化的主要终点。Cenicriroc的III期临床数据预计要到2020年末才能获得。

迄今为止,心血管疾病仍然是全世界的头号死因,每年夺走近1800万人的生命。心血管疾病的一个主要驱动因素是代谢综合征,这是一组经常同时发生的疾病:肥胖、高血糖、血脂异常和高血压。最近,2个三期临床试验完成了对低密度脂蛋白(LDL)胆固醇升高患者的研究。

肿瘤的免疫治疗已经改变了癌症患者的治疗选择,是肿瘤药物发现和开发的最重要的最新进展之一。自第一个I-O药物pembrolizumab上市以来,服用这些药物的患者人数从2014年的2500人增加到2018年的200多万人。

尤其是PD-1和PD-1L靶向I-O药物正在成为美国治疗实体瘤的一线疗法,如转移性NSCLC、转移性黑色素瘤和转移性肾细胞癌。

CD19在多种B细胞恶性肿瘤中表达,但针对CD19的传统单特异性CD19抗体的疗效有限。第一个CD19靶向抗体blinatumomab于2014年获得批准,2种靶向CD19的新药于2020年获得批准(他法昔单抗cxix和brexucabtagene autoleucel)。

Brexucabtagene autoleucel是第三个被批准的嵌合抗原受体(CAR)T细胞疗法,通过重组患者T细胞来靶向表达CD19的肿瘤细胞。

继PD-1和CTLA-4之后,第三种抑制性受体LAG3作为I-O治疗方法的靶点受到关注。LAG3同样抑制T细胞活化和细胞因子释放。LAG3可提供对PD-1的协同作用,因此正在与抗PD1治疗相结合进行研究。三种旨在抑制抑制信号传导的LAG3靶向抗体目前正在临床试验中进行评估(BMS-986016、LAG525和MK-4280)。

肿瘤.新的生物标志物

抗-PD-1和-PD-L1疗法已被证明对多种实体肿瘤和血液肿瘤有效。然而,不同恶性肿瘤和临床试验的客观缓解率不同。此外,7%到34%的患者经历了高级别的免疫相关不良事件。目前,没有有效的生物标志物可用于选择对治疗最敏感的患者。

在肿瘤治疗领域的一个令人鼓舞的发展中,使用生物标志物来选择合适的患者群体在整个十年中稳步增加,截至2018年,40%的肿瘤临床试验使用生物标志物。识别生物标志物以预测PD-1/PD-L1治疗的反应性并降低不良事件的风险是一个重要领域,正在考虑的生物标志物包括肿瘤突变负荷、肿瘤浸润淋巴细胞、错配修复缺陷和肠道微生物组分等。

肿瘤.靶向DNA损伤修复途径的研究

靶向DNA修复机制是一种安全有效的方法,这一发现为癌症患者提供了新的治疗方法。自2014年批准首个PARP抑制剂olaparib 以来,又有3种PARP抑制剂进入市场。

此外,其他DNA损伤修复蛋白作为多种肿瘤的治疗靶点也在研究中。第一个ATR抑制剂M6620/berzosertib联合吉西他滨用于铂耐药卵巢癌患者的II期试验中显示出疗效。几种DNA-PK抑制剂已作为单一或组合也已进入临床治疗。ATM抑制剂也已进入临床试验,以评估单药治疗或与奥拉帕利和化疗联合使用的安全性。

创新新模式

新的治疗方式为以前认为的不可成药靶点和信号通路提供了无数的成药机会。在过去的十年中,RNA靶向疗法的批准数量急剧增加,更多的药物处于临床试验的晚期阶段。ADC利用识别癌细胞抗原的抗体将细胞毒性药物靶向癌细胞,使抗癌药物数量的快速增长。

自从第一个双特异性抗体blinatumomab(2014年,CD9/CD13, 急性淋巴细胞白血病)获批以来,双特异性抗体在所占的份额越来越大,2018年上升至抗体药物的25%,2019年有57种双特异性抗体在临床试验中。

利用泛素-蛋白酶体系统(UPS)靶向降解蛋白质来降低疾病相关蛋白质的水平正成为一个新的药物研发领域。自2014年以来,蛋白质降解剂领域投资超过35亿美元,其中蛋白质水解靶向嵌合体(PROTAC)在蛋白质降解剂的开发中占很大份额。

2019年,ARV-110成为第一个进入临床的PROTAC,其是一种口服有效的雄激素受体降解剂,用于治疗转移性去势抵抗前列腺癌。I期临床数据表明,该药物具有可接受的安全性和药效。

基因编辑是另一个经历爆炸性增长的领域。2012年,发现CRISPR-Cas9可以用作高效基因编辑的工具,大大加速了这种增长。一些CRISPR疗法已经启动,大多数集中于T细胞或造血干细胞的体外编辑。然而,在2019年,第一个人体CRISPR研究启动,用于CEP290基因突变的眼部疾病Leber先天性黑蒙10(LCA)。

全文总结

2010年至2019年,NME和BLA批准的中位数相比前十年增加了60%。最近制药行业的产出可能与监管激励措施有关,如突破性治疗、快速通道指定和孤儿药物和增益法案等。此外,美国国立卫生研究院在基础神经科学研究方面增加的投资最近与中枢神经系统创业投资的增加有关。

新治疗模式的出现进一步促进了治疗领域和方法的进步,而传统的药物靶向治疗方法并没有受到影响。2010年至2019年,FIC批准数量占所有药品批准量的37%,高于2009年的17%。

在I-O等新机制上的重大突破改变了患者的预后,并导致了新的更有效的临床试验设计。随着该行业进入新的机制和新的患者群体,临床试验设计可能会更加复杂,导致更长和更昂贵的开发时间成本。使用伴随诊断来预测正确的患者群体对于减少昂贵或长期临床试验的消耗将变得越来越重要。

最后,新的药物和诊断必须是患者负担得起的,可以获得的,与现有药物差异化的产品。过去十年的成功给整个行业带来了希望,药物研发企业和机构将迎接新的挑战,继续为患者提供亟需的新药。

参考文献:https://doi.org/10.1021/acs.jmedchem.0c01516

来源:精准药物